La Gran Reclusión dinamita el mercado petrolero

Demanda por los suelos, almacenes llenos y productores en jaque: la semana que llevó el crudo a números rojos por primera vez en su historia

Tres horas bastaron el lunes para desbaratar siglo y medio de historia en el mercado petrolero estadounidense: las que transcurrieron para que el barril de crudo texas pasara de cambiarse por 10 dólares a hacerlo por -40 para acabar cerrando la sesión en -31 billetes verdes. Un hundimiento diario que por momentos llegó a ser de hasta el 300% y que dio rienda a suelta a la madre de todas las paradojas —cobrar por recibir crudo; pagar por entregar— e inyectó una dosis adicional de nerviosismo en unos mercados financieros ya de por sí muy inquietos ante la lenta remisión del coronavirus. Sin demanda y con las opciones de almacenaje muy restringidas —apenas hay espacio libre y el que queda se paga a precio de oro—, la brújula se ha desimantado en una semana extrema.

El cliché del oro negro es hoy menos cierto que nunca. Incluso tras el estirón a partir del miércoles y con los precios ya en verde, prácticamente ningún barril que se extraiga estos días del subsuelo es rentable: el petróleo es, en términos reales, más barato que en los últimos 150 años. Un periodo en el que la inflación se ha disparado —eche el lector a volar la imaginación y las matemáticas— casi un 3.000%. “Si alguien sabe de un activo financiero que valga hoy menos que siglo y medio atrás, por favor, que nos avise”, remarcan Jim Reid y Nick Burns, de Deutsche Bank, con una sorna que no resalta la enajenación transitoria del mercado.

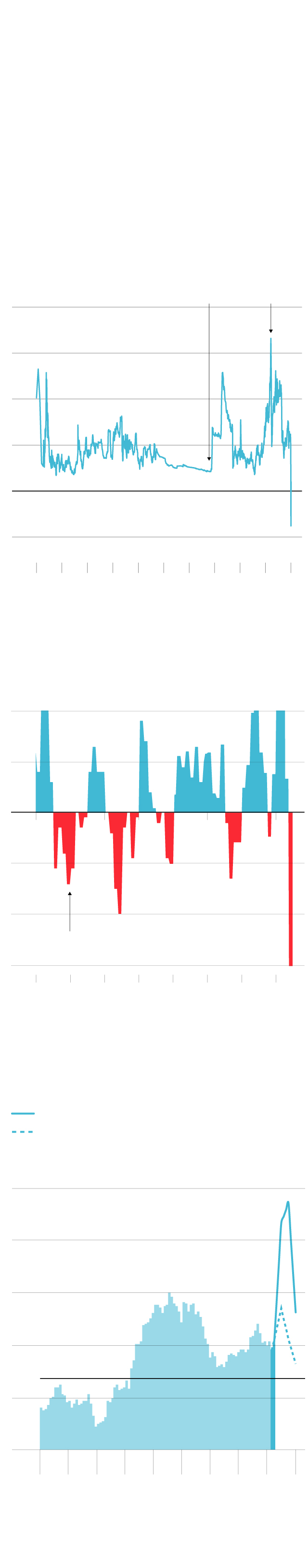

El mercado de petróleo

y la pandemia

La debacle provocada por la Covid

ha dejado el precio y la demanda

de petróleo en mínimos históricos.

El precio más bajo

del registro histórico

Precio del barril texas en dólares,

en términos reales

Crisis del

petróleo

de 1973

Crisis

financiera

de 2008

200

150

100

50

0

–50

1870

1900

1930

1960

1990

2020

Cae la demanda

Oferta menos demanda

en millones de barriles

2.0

Más demanda

que oferta

1.0

0.0

-1.0

-2.0

Más oferta

que demanda

Crisis financiera

-3,0

2006

2008

2010

2012

2014

2016

2018

2020

Más reservas que nunca

en la OCDE

En millones de barriles

Previsión actual

Previsión antes de la pandemia

3,500

3,300

3,100

2,900

Media

2010-2014

2,700

2,500

2012

2014

2016

2018

2020

Fuente: Deutsche Bank y Bernstein.

EL PAÍS

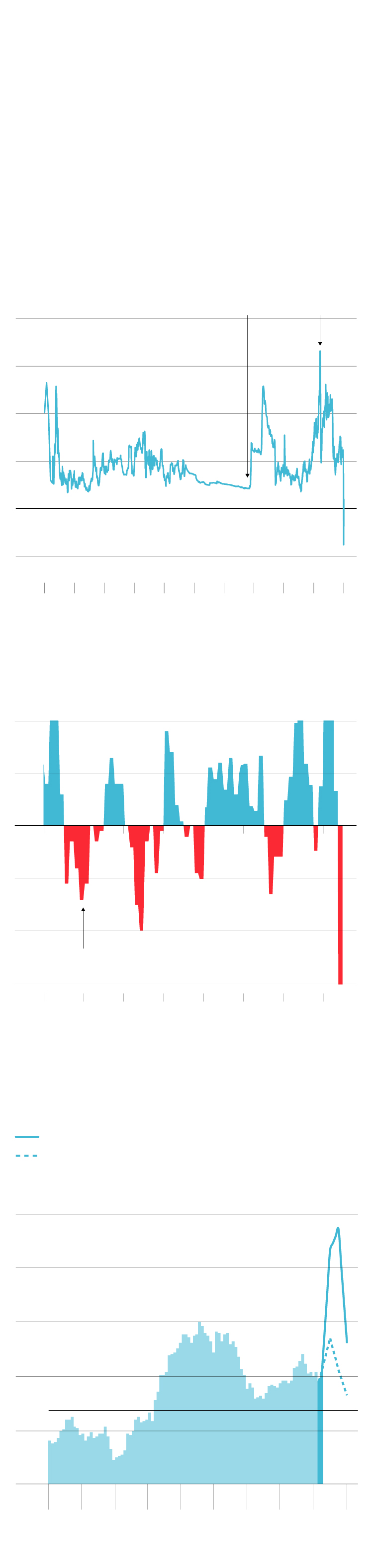

El mercado de petróleo

y la pandemia

La debacle provocada por la Covid ha dejado el precio y la demanda de petróleo

en mínimos históricos.

El precio más bajo

del registro histórico

Precio del barril texas en dólares,

en términos reales

Crisis del

petróleo

de 1973

Crisis

financiera

de 2008

200

150

100

50

0

–50

1870

1900

1930

1960

1990

2020

Cae la demanda

Oferta menos demanda en millones de barriles

2.0

Más demanda

que oferta

1.0

0.0

-1.0

-2.0

Más oferta

que demanda

Crisis financiera

-3,0

2006

2008

2010

2012

2014

2016

2018

2020

Más reservas que nunca

en la OCDE

En millones de barriles

Previsión actual

Previsión antes de la pandemia

3,500

3,300

3,100

2,900

Media

2010-2014

2,700

2,500

2012

2014

2016

2018

2020

Fuente: Deutsche Bank y Bernstein.

EL PAÍS

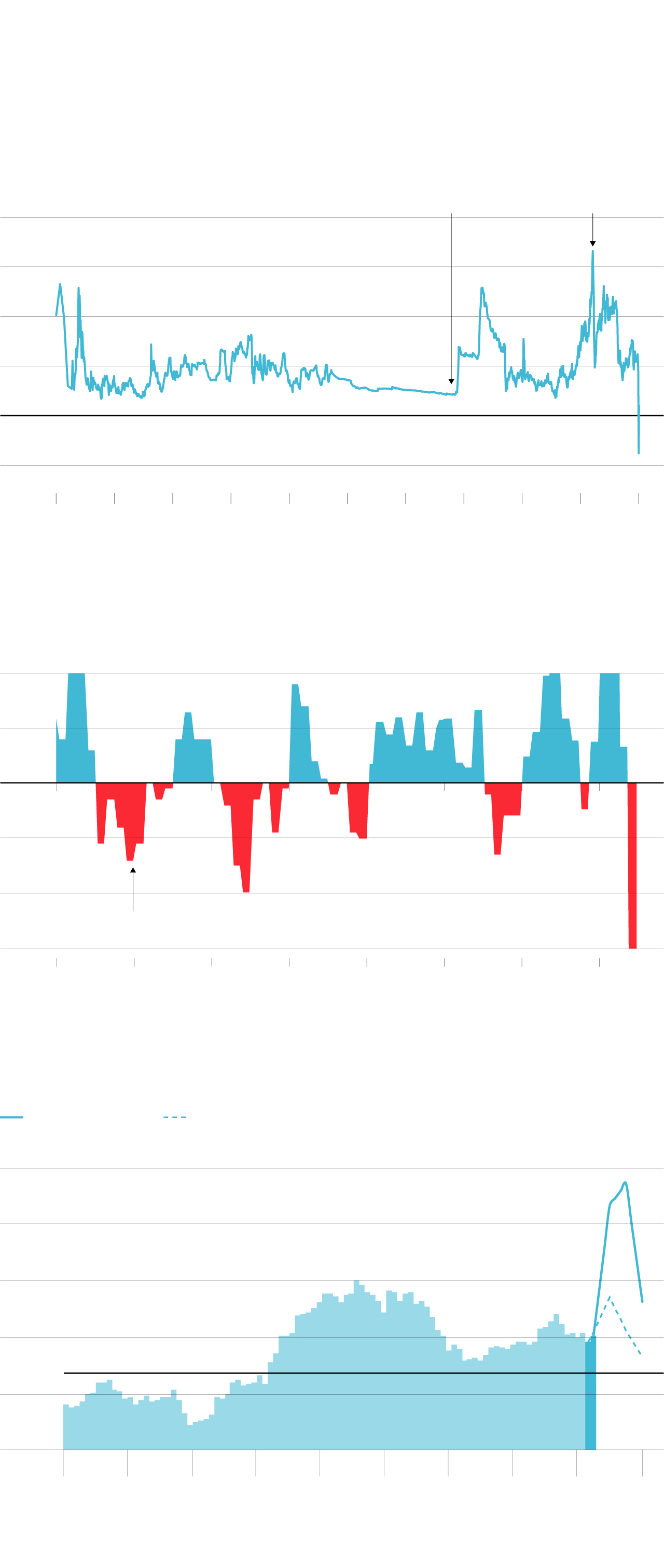

El mercado de petróleo y la pandemia

La debacle provocada por la Covid ha dejado el precio y la demanda

de petróleo en mínimos históricos.

El precio más bajo del registro histórico

Precio del barril texas en dólares, en términos reales

Crisis del

petróleo de 1973

Crisis financiera

de 2008

200

150

100

50

0

–50

1870

1885

1900

1915

1930

1945

1960

1975

1990

2005

2020

Cae la demanda

Oferta menos demanda en millones de barriles

2.0

Más demanda

que oferta

1.0

0.0

-1.0

-2.0

Más oferta

que demanda

Crisis financiera

-3,0

2006

2008

2010

2012

2014

2016

2018

2020

Más reservas que nunca en la OCDE

En millones de barriles

Previsión actual

Previsión antes de la pandemia

3,500

3,300

3,100

2,900

Media

2010-2014

2,700

2,500

2012

2013

2014

2015

2016

2017

2018

2019

2020

Fuente: Deutsche Bank y Bernstein.

EL PAÍS

Como en el juego de la patata caliente, el lunes —y parte del martes— el barril de crudo con entrega en mayo quemaba en las manos de los inversores. Por contraintuitivo que parezca —lo es—, con el consumo hundido y los depósitos privados cerca de máximos lo mejor era pagar para que alguien se quedase con los 42 galones o 159 litros de marras que quebrarse la cabeza buscando acomodo para un bien que, por ahora, nadie quiere. “Hay muchos actores que compran esos contratos para especular, sin intención de quedarse el petróleo. Y entre ellos se ha disparado la preocupación por que no pudieran deshacerse de ellos”, resume Lisa Viscidi, jefa de Energía del think tank Inter-American Dialogue.

Lejos del glamour, el epicentro de este terremoto semanal no ha sido ni el parqué de Nueva York ni el Chicago ni el de Londres sino una pequeña localidad de apenas 8.000 habitantes y rectas infinitas llamada Cushing y enclavada en Oklahoma, en pleno Medio Oeste estadounidense, que alberga tanques con cabida de hasta 76 millones de barriles —las tres cuartas partes de lo que produce el mundo en un día— y que está a punto de colgar el cartel de “completo”. Esa ha sido, en realidad, la última señal de alerta de un mercado que lleva meses arrastrándose hasta una situación límite: nadie tenía en sus esquemas un crudo en negativo, pero tampoco una pandemia ni una Gran Reclusión como esta.

La secuencia es, más o menos, como sigue: la demanda de carburante, bajo mínimos, reduce la actividad en las estaciones de servicio, que compran menos gasolina a las refinerías. Estas, a su vez, recortan su producción y dejan de comprar crudo. Los bombeos también caen, claro, pero a un ritmo mucho menor —cerrar un pozo petrolero no es cerrar el grifo de la cocina— y los excedentes se amontonan sin apenas margen para el almacenamiento. Círculo cerrado con un ganador a cortísimo plazo —el medio ambiente— y dos perdedores por encima del resto: los países y las empresas productoras, y los incautos que han invertido en crudo, muchos de ellos no profesionales.

La mejor -y casi única- forma de hacer dinero con el crudo no es hoy ni extraerlo ni refinarlo ni distribuirlo sino almacenarlo. Son ellos, los dueños de los puntos de almacenaje, los que están haciendo el agosto en abril, con una avalancha de solicitudes de quienes esperan a que el panorama se despeje para poder dar salida a sus reservas y casi manos libres para fijar precios a antojo. “Casi todos los espacios de nuestras terminales están comprometidos”, deslizaba esta semana el primer ejecutivo de la firma holandesa Vopak, uno de los líderes europeos del sector. En EE UU, como deja claro el caso de Oklahoma, la tensión es aún mayor, con todas las previsiones apuntando a mediados de mayo como fecha límite para que los tanques de almacenamiento digan basta.

Quienes observan el mercado desde la barrera, como reconoce Christian Gattiker, jefe de análisis del banco Julius Baer, siguen quedándose sin superlativos. Pero algunas cosas van quedado claras: primero, que ningún escenario, ni siquiera el más remoto, es descartable en tiempos ignotos, de pandemia. Segundo, que las secuelas económicas —y psicológicas— serán objeto de estudio futuro en las facultades. También en lo puramente petrolero se pueden empezar a pasar a limpio algunos apuntes, como la lección de que cuando la demanda entra en barrena —y estamos, como recuerda Oswald Clint, de Bernstein, ante el mayor colapso de siempre en esta variable—, ni siquiera el mayor tajo de la historia sobre la oferta es suficiente para renivelar las fuerzas del mercado. Un intento decoroso, pero que se ha quedado muy corto: es intentar apagar un incendio forestal a cubetazos.

Los precios negativos han puesto en el ojo del huracán a las empresas de fracking (fracturación hidráulica), las que lograron aupar a EE UU a la práctica autosuficiencia y al primer lugar del podio mundial de productores pero para las que las tensiones de tesorería distan mucho de ser una novedad. Y una oleada de quiebras en ese sector, avisan cada vez más voces autorizadas, desplazaría la tensión a los bancos. 2008 está todavía demasiado próximo en la memoria de todos como para olvidar qué puede significar eso. Pero el zarpazo de los precios bajos se extiende más allá del gigante norteamericano. Hacia el sur, México, Venezuela o Ecuador ven cómo los precios se alejan cada vez más de lo presupuestado en sus cuentas públicas, ampliando el boquete fiscal. Y hacia el este, donde el contrasentido crece: Arabia Saudí y Rusia —que agravaron el desequilibrio en el mercado con una fugaz pero brutal guerra de precios en el peor momento, mediados de marzo, cuando la demanda ya había empezado a despeñarse por los parones de actividad en China, Japón y Corea del Sur— estarán entre los que más sufran las consecuencias de una crisis parcialmente autoinfligida. La pandemia, de por sí, iba a reventar las costuras de las arcas públicas en países ricos y emergentes. Pero este giro de guion complica mucho más las cosas en las naciones petroleras.

Instalado en la mayor montaña rusa de su historia, el crudo ha dado el estirón desde mínimos en la segunda mitad de la semana. El texas ha salido con creces de números rojos y el brent, aunque aún en mínimos de dos décadas, ha superado de nuevo los 20 dólares. No porque haya novedades alentadoras sobre la desescalada de los confinamientos, sino debido al mero efecto rebote y a un Donald Trump más activista que nunca, que ha vertido una nueva amenaza directa -por Twitter, cómo si no- sobre el quinto productor mundial (Irán) y que ha dejado caer que llenará hasta los topes las reservas estratégicas.

¿Volverán a repetirse los negativos en el mercado estadounidense? Lo más probable es que no, pero visto lo visto todo el mundo habla con la boca pequeña. “Creemos que será una excepción”, desliza Marcelo Teixeira, de la consultora Wood Mackenzie. “Lo del lunes fue una cuestión técnica”, completa Gattiker, de Julius Baer. Pero la respuesta más apropiada a la pregunta es, en realidad, depende. De un factor por encima de todo: que el regreso del consumo a la normalidad -o lo que quiera que signifique eso- no se demore mucho. Ese futuro acelerón de la demanda, siempre sobre la base de que no haya nuevos rebrotes del virus y de que la economía vaya volviendo poco a poco a la vida, debería mejorar las cosas en la segunda mitad del año. Pero la locura del lunes ya ha quedado grabada a fuego tanto en la memoria de los principales actores de la industria como en los libros de historia económica. Y ha reforzado una máxima que no conviene olvidar: en los mercados financieros nada, nunca se puede dar por seguro. Ni siquiera que alguien pueda pagar para deshacerse del crudo que un día compró para especular.

Información sobre el coronavirus

- Aquí puede seguir la última hora sobre la evolución de la pandemia

- Así evoluciona la curva del coronavirus en España y en cada autonomía

- Preguntas y respuestas sobre el coronavirus

- Guía de actuación ante la enfermedad

- En caso de tener síntomas, estos son los teléfonos que se han habilitado en cada comunidad

- Pinche aquí para suscribirse a la newsletter diaria sobre la pandemia

Tu suscripción se está usando en otro dispositivo

¿Quieres añadir otro usuario a tu suscripción?

Si continúas leyendo en este dispositivo, no se podrá leer en el otro.

FlechaTu suscripción se está usando en otro dispositivo y solo puedes acceder a EL PAÍS desde un dispositivo a la vez.

Si quieres compartir tu cuenta, cambia tu suscripción a la modalidad Premium, así podrás añadir otro usuario. Cada uno accederá con su propia cuenta de email, lo que os permitirá personalizar vuestra experiencia en EL PAÍS.

¿Tienes una suscripción de empresa? Accede aquí para contratar más cuentas.

En el caso de no saber quién está usando tu cuenta, te recomendamos cambiar tu contraseña aquí.

Si decides continuar compartiendo tu cuenta, este mensaje se mostrará en tu dispositivo y en el de la otra persona que está usando tu cuenta de forma indefinida, afectando a tu experiencia de lectura. Puedes consultar aquí los términos y condiciones de la suscripción digital.