La banca se juega 3.000 millones por el cobro abusivo de hipotecas

La justicia europea decide mañana si abarata los créditos IRPH, que suman 16.220 millones de euros

Los bancos vuelven a su peor pesadilla: la incertidumbre que supone estar esperando una sentencia del Tribunal de Justicia de la Unión Europea, que en ocasiones anteriores ha golpeado con fuerza a las cuentas de resultados, como sucedió con las cláusulas suelo. En este caso, ocho bancos se juegan tener que revisar el IRPH, el índice con el que todavía hoy cobran hipotecas por valor de 16.220 millones. El alto tribunal de la UE tendrá que decidir si se comercializaron incorrectamente, por lo que los bancos deberían devolver dos puntos en el tipo de interés, lo que podría costarles unos 3.000 millones en total.

En los cuarteles generales de CaixaBank, Santander, BBVA, Bankia, Banco Sabadell, Kutxabank, Unicaja y Liberbank aguardan con tensión la resolución del tribunal de Luxemburgo. Son conscientes de que una sentencia crítica con la forma en la que se comercializaron las hipotecas con Índice de Referencia de los Préstamos Hipotecarios (IRPH) podría trastocar los planes estratégicos. Y las cotizaciones ya no están para muchos disgustos más.

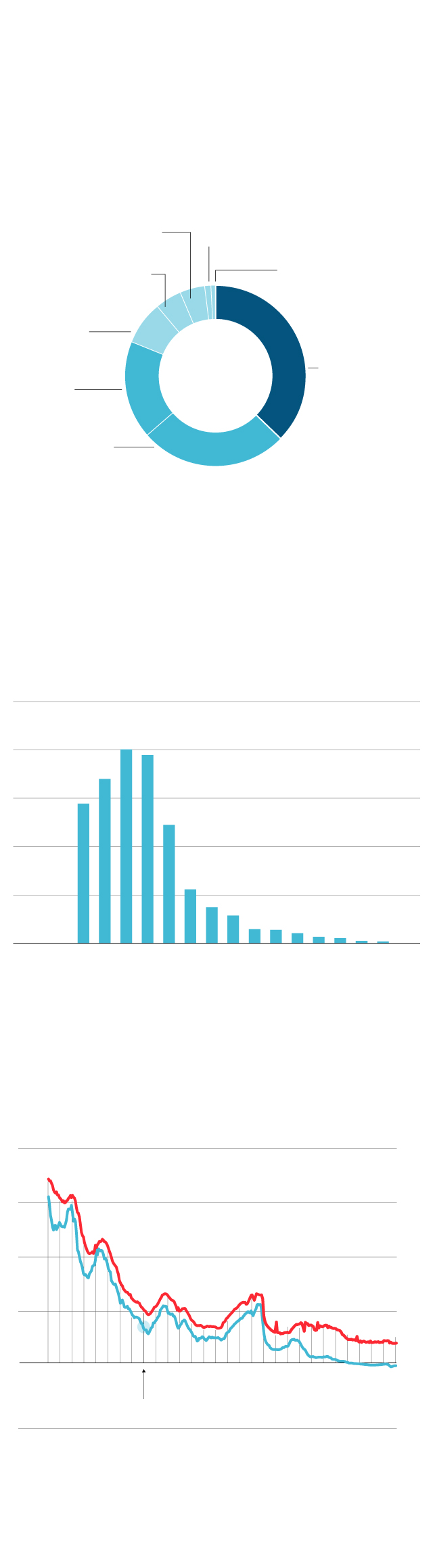

Radiografía de unas hipotecas

polémicas

Importe de los créditos

referenciados al IRPH

Millones de euros

Kutxabank

727

Unicaja

182

Liberbank

100

Banco Sabadell

751

Bankia*

1.300

TOTAL

16.220

CaixaBank

6.060

BBVA

2.800

Santander

4.300

(*) Bankia tiene 1.600 millones más en VPO referenciado al IRPH, pero entiende que no estará afectado por la sentencia.

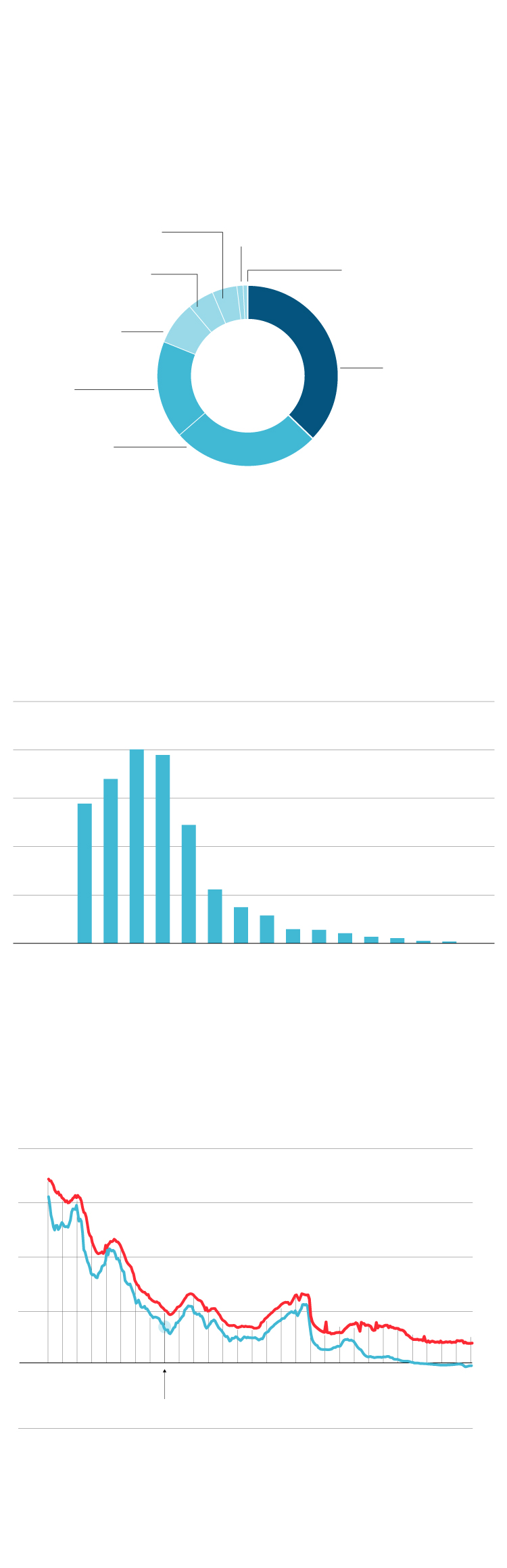

Volumen de concesión de préstamos

referenciados al IRPH

25.000 millones de euros

20.000

15.000

10.000

5.000

0

04

06

08

10

12

14

16

18

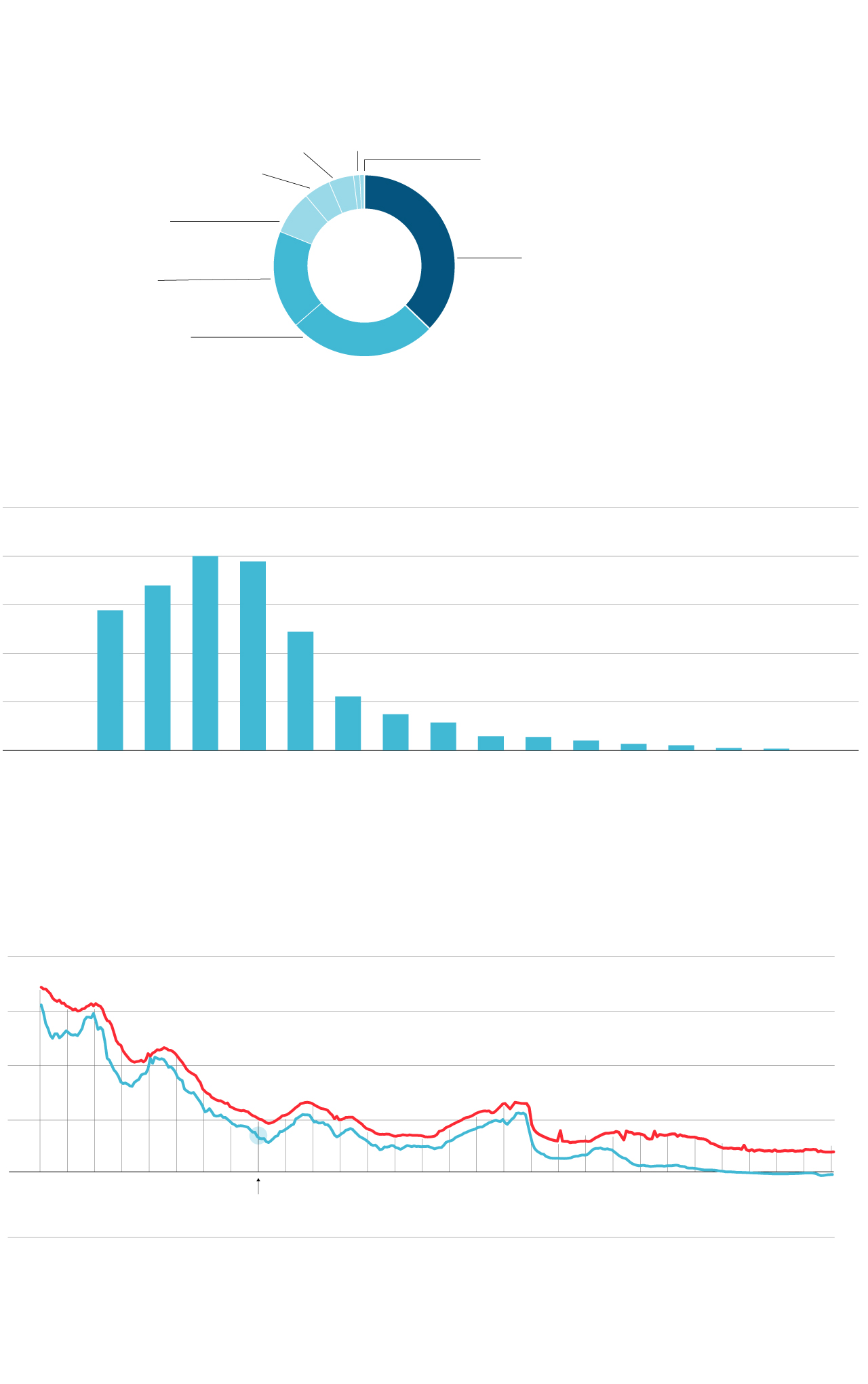

Índices de referencia del mercado

hipotecario

En %

20

16,92

15,29

15

10

IRPH

5

1,83

Míbor

0

Euríbor

–0,25

-5

Cambio del míbor al euríbor

91

93

95

97

99

01

03

05

07

09

11

13

15

17

19

Fuente: Entidades, AFI, Banco de España y AHE.

EL PAÍS

Radiografía de unas hipotecas

polémicas

Importe de los créditos

referenciados al IRPH

Millones de euros

Kutxabank

727

Unicaja

182

Liberbank

100

Banco Sabadell

751

Bankia*

1.300

TOTAL

16.220

CaixaBank

6.060

BBVA

2.800

Santander

4.300

(*) Bankia tiene 1.600 millones más en VPO referenciado al IRPH, pero entiende que no estará afectado por la sentencia.

Volumen de concesión de préstamos

referenciados al IRPH

25.000 millones de euros

20.000

15.000

10.000

5.000

0

04

06

08

10

12

14

16

18

Índices de referencia del mercado

hipotecario

En %

20

16,92

15,29

15

10

IRPH

5

1,83

Míbor

0

Euríbor

–0,25

-5

Cambio del míbor al euríbor

91

93

95

97

99

01

03

05

07

09

11

13

15

17

19

Fuente: Entidades, AFI, Banco de España y AHE.

EL PAÍS

Radiografía de unas hipotecas polémicas

Importe de los créditos referenciados al IRPH

Millones de euros

Kutxabank

727

Unicaja

182

Liberbank

100

Banco Sabadell

751

Bankia*

1.300

TOTAL

16.220

CaixaBank

6.060

BBVA

2.800

(*) Bankia tiene 1.600 millones más en VPO referenciado al IRPH, pero entiende que no estará afectado por la sentencia.

Santander

4.300

Volumen de concesión de préstamos referenciados al IRPH

25.000 millones de euros

20.000

15.000

10.000

5.000

0

2003

04

05

06

07

08

09

10

11

12

13

14

15

16

17

18

Índices de referencia del mercado hipotecario

En %

16,92

20

15,29

15

10

5,13

IRPH

Míbor

5

3,42

1,83

0

0,55

Euríbor

–0,25

Cambio del míbor al euríbor

-5

1991

1993

1995

1997

1999

2001

2003

2005

2007

2009

2011

2013

2015

2017

2019

Fuente: Entidades, AFI, Banco de España y AHE.

EL PAÍS

Para ejecutivos de algunas de estas entidades consultados, el peor escenario es que la corte de la UE deje la situación abierta para que cada cliente pueda pleitear y que un juez determine si se explicó bien el IRPH (presentando documentos por escrito, algo que pocos poseen) o si este índice es abusivo ya que siempre ha sido más caro que el euríbor. Esto supondría abrir otra guerra judicial, con otro nuevo golpe a la desgastada reputacional bancaria cuando todavía tienen 250.000 casos abiertos por las cláusulas suelo y pierden el 98% de los casos. Una sangría que todavía durará años.

Los analistas han escrito informes muy variados sobre cuál puede ser la factura que pagará la banca por la sentencia del 3 de marzo: desde los 40.000 millones de Goldman Sachs a los 3.600 millones publicados hace semanas por Barclays o los poco más de 3.000 millones que calcula UBS.

Esta variedad de cifras refleja lo difícil que es determinar el coste de esta sentencia porque dependerá de muchos factores. Incluso cuando se conozca, será difícil fijar el impacto económico de la sentencia porque dependerá de un proceso judicial incierto.

No existen registros oficiales de cuántos créditos siguen referenciados al IRPH, pero según la web reclamador.es son unos 300.000. Otras firmas, como Denuncias colectivas, cree que puede haber 800.000 créditos con IRPH, la misma cifra que calcula la empresa de defensa del consumidor bancario Asufin. La cantidad que podría recibir cada cliente varía desde los 15.000 euros a los 40.000 en función del importe del crédito y el tiempo de duración.

Las firmas que defienden a los clientes con hipotecas con IRPH confían en que el Tribunal de Luxemburgo “arroje luz sobre la solución que deben adoptar los juzgados españoles en cada caso”, apunta Javier Gastón, responsable de Denuncias Colectivas, en línea con lo que espera Patricia Suárez, presidenta de Asufin. Arriaga Asociados cuenta con 12.000 casos “y una reclamación media de 25.000 a 32.000 euros por préstamo”; Denuncias Colectivas agrupa 2.500 reclamaciones, con un perjuicio medio por cliente de 25.000 euros; el mismo importe que Asufin, que tiene 2.000 casos, mientras que Adicae aglutina 321 casos, con 12.000 euros por hipoteca.

Tres posibles escenarios judiciales

Los escenarios posibles son tres: que el alto tribunal de Luxemburgo decida que el índice es oficial (de hecho está calculado por el Banco de España) y por lo tanto no se puede cuestionar que no sea transparente; que el IRPH debe estar sujeto a las normas de transparencia y, por lo tanto, debe ser el Tribunal Supremo el que determine en qué condiciones se ha comercializado bien o, en tercer lugar, que es una referencia abusiva en sí misma y por lo tanto, independientemente de cómo se haya vendido, se debe sustituir por otro índice, probablemente el euríbor.

“La gran diferencia que existe ahora con el IRPH frente al caso de las cláusulas suelo es que el índice está creado por el Banco de España, lo que le permite defenderse a la banca y decir que solo aplicó un sistema de cobro que es oficial”, apunta Fernando Zunzunegui, profesor de Derecho Bancario de la Universidad Carlos III de Madrid.

Esta fue la razón que sostuvo el Supremo en 2017, cuando avaló la venta de hipotecas con el IRPH al considerar que vincular un crédito a un tipo oficial como este no es opaco ni abusivo. Sin embargo, en septiembre de 2019, el abogado general del Tribunal de Luxemburgo señaló que el hecho de que sea un índice oficial no excluye que pueda ser contrario al derecho comunitario y abogó por que los tribunales evalúen caso por caso.

Fuentes de las patronales bancarias AEB y CECA afirman que los clientes sabían lo que firmaban. Dicen que se explicaba que este índice se compone de la media simple aritmética de los intereses ponderados que aplican los bancos a las hipotecas a tres o más años y que podía compensar pagar más pero tener menos vaivenes.

En el Banco de España recuerdan que este organismo creó el IRPH en 1994 “por una orden ministerial que le habilitó para que lo calculara según los datos que le facilitan las entidades”. Así se lanzó este índice que tenía diferentes tipos: IRPH de bancos y el de cajas de ahorros. Sin embargo, y aquí empezaron los problemas, en 2009, el BCE bajó los tipos, el euríbor se fue a cero y el IRPH se quedó en el 2%.

Además, en 2014, con la desaparición de las cajas, en lugar de fijarse entre 45 entidades se determinó entre 12, “algo que estadísticamente hace que sea más fácil de manipular porque hay menos actores. Podrían ponerse de acuerdo para mantenerlo alto, aunque no lo podemos asegurar”, afirma Javier Gastón, responsable de Denuncias colectivas.

Un índice que llegó a marcar 95.000 millones en créditos

La polémica sobre las hipotecas ha sido frecuente en las últimas décadas. En 1996 los tipos de interés empezaron a bajar y muchos españoles tenían estos créditos, los más importantes en la vida de un cliente bancario, referenciados a tipos fijos. Así, entre 1996 y diciembre de 1997, el mibor (el tipo de interés variable similar al euríbor) cayó desde el 9% al 4,6%.

El Gobierno del PP reclamó que se redujeran las comisiones que marcaban el cambio de hipotecas fijas a variables para que los ciudadanos pudieran aprovechar el abaratamiento que suponía la medida. Desde entonces los tipos han seguido cayendo y las hipotecas a tipo variable llegaron a suponer el 90% de todas las concedidas, algo que ahora se está revertiendo.

En este ambiente la banca recurrió al IRPH argumentando ante el cliente que era más estable que el euríbor, algo que se demostró, aunque también es cierto que era más rentable para la entidad.

Según los datos de Analistas Financieros Internacionales (AFI), entre 2003 y 2013 se comercializaron hipotecas con el IRPH por 95.000 millones aproximadamente. Esta cifra ha caído en unos 80.000 millones por dos motivos: se han amortizado estos créditos y muchos han cambiado de índice a propuesta del banco para evitar los pleitos.

Fuentes de Arriaga Asociados indican que los bancos que más han negociado cambios del IRPH han sido CaixaBank y BBVA “aunque ha ofrecido índices iguales de altos que el IRPH”. Esta empresa de reclamación de productos bancarios recuerda que un juez ha preguntado al tribunal de Luxemburgo si los clientes pueden renunciar a sus derechos a través de estos denominados “pactos novatorios”.

Tu suscripción se está usando en otro dispositivo

¿Quieres añadir otro usuario a tu suscripción?

Si continúas leyendo en este dispositivo, no se podrá leer en el otro.

FlechaTu suscripción se está usando en otro dispositivo y solo puedes acceder a EL PAÍS desde un dispositivo a la vez.

Si quieres compartir tu cuenta, cambia tu suscripción a la modalidad Premium, así podrás añadir otro usuario. Cada uno accederá con su propia cuenta de email, lo que os permitirá personalizar vuestra experiencia en EL PAÍS.

¿Tienes una suscripción de empresa? Accede aquí para contratar más cuentas.

En el caso de no saber quién está usando tu cuenta, te recomendamos cambiar tu contraseña aquí.

Si decides continuar compartiendo tu cuenta, este mensaje se mostrará en tu dispositivo y en el de la otra persona que está usando tu cuenta de forma indefinida, afectando a tu experiencia de lectura. Puedes consultar aquí los términos y condiciones de la suscripción digital.