Joaquín Almunia: “En el rescate financiero de 2012 se nos escapó el Popular”

El que fuera vicepresidente de la Comisión Europea comenta que el banco "presentó balances que parecían mejor de lo que eran"

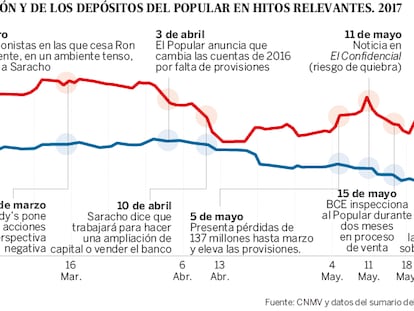

El que fuera vicepresidente de la Comisión Europea, Joaquín Almunia, ha aprovechado el décimo cumpleaños del fondo de rescate, el FROB, para lanzar un mensaje de calado. A modo de autocrítica, al concluir una mesa redonda donde participaba, ha afirmado: "En 2012 y 2013, se nos escapó una entidad financiera, se nos escapó Banco Popular. Quizás no hubiera pasado con un supervisor único europeo. Recuerdo algunos análisis de entonces para ver si tenía que pasar por reestructuración y no lo hizo porque pudo presentar un balance de forma que parecía mejor de lo que era", ha asegurado.

Almunia, que fue responsable de negociador el rescate de algunos de los más grandes bancos europeos en la crisis pasada, no dio más detalles sobre esta afirmación, que deja en el aire una manipulación de los balances así como la errónea inspección del Banco de España. La afirmación provocó murmullo en el salón de actos de Ministerio de Economía, abarrotado por altos directivos de todos los bancos españoles y los máximos representantes de los organismos financieros europeos. Almunia se coloca así cerca del discurso que el propio Luis Linde, exgobernador del Banco de España, sugirió —sin ser tan tajante—, en el Congreso de los Diputados hace un par de años.

En la misma mesa de Almunia se encontraba Margarita Delgado, ahora subgobernadora y en los años de la crisis miembro del equipo de inspectores del Banco Popular. También estaba Íñigo Fernández de Mesa, ahora directivo de la Banca Rodhschild y antes secretario de Estado de Economía, que también pilotó el rescate de los bancos españoles en crisis. Ninguno hizo comentarios sobre las declaraciones de Almunia. En la primera fila del acto, también estaba sentado Fernando Restoy, que ocupaba el cargo de subgobernador durante la crisis de 2012 y 2013.

Antes que Almunia participó el vicepresidente del Banco Central Europeo (BCE), Luis de Guindos, que ha asegurado que la resolución de Banco Popular y su posterior venta al Santander por el simbólico precio de un euro permitió preservar los intereses de los depositantes y la estabilidad financiera. Tras su discurso, Guindos abandonó la sala.

"Discreción con los dividendos"

En su turno de participación, previa al comentario de Almunia, Delgado ha insistido en un mensaje que se ha fijado como meta: que los bancos eleven el capital. La subgobernadora ha comentado que la solvencia del sector era del 8% en ratio Tier 1 y ahora es del 13,5% de media, "pero los supervisores no bajamos listón y pedimos aumentar solvencia siendo discretos con los dividendos y fortaleciendo el capital".

Delgado también ha reclamado a los bancos que realicen inversiones prácticas en tecnología, "no de puertas para fuera, sino para dentro, con sistemas que de verdad sean útiles para mejorar el negocio". Además, ha apuntado que la sociedad está experimentando cambios de gran calado y que la banca no se está adaptado a estos cambios y que debía colaborar más con la sociedad.

José Manuel Campa, recientemente nombrado presidente de la Autoridad Bancaria Europea (EBA, por sus siglas en inglés), ha afirmado en una mesa posterior que "no estamos preparados para la siguiente crisis" porque la regulación no está lista todavía para hacer frente a retos que podrían llegar por la banca en la sombra o problemas tecnológicos. Incluso ha sugerido que lo más posible es que si la crisis llegara, habría que volver a pedir dinero a los ciudadanos. Aún así, ha resaltado que la banca es ahora más solvente pero menos rentable.

Delgado ha coincidido con este problema y, en su discurso, ha insistido en la falta de rentabilidad del sector y ha recordado que las cajas han pasado de 50 a 9, con una reducción "brutal del negocio que se cifra en 600.000 millones solo en España sin contar con el balances internacional, lo que supone un 40% de caída en el volumen de activos".

También ha recordado que los bancos han realizado "un esfuerzo de saneamiento sin precedentes, unos 300.000 millones cargadas contra sus reservas, y la cifra de morosos más activos adjudicados llegó a los 95.000 millones".

Un seguro de depósitos para toda Europa

Por su parte, el gobernador del Banco de España, Pablo Hernández de Cos, en la misma conferencia, ha abogado por completar la Unión Bancaria y por poner en marcha un seguro de garantía de depósitos europeo, "plenamente mutualizado y con una fecha final de llegada".

"Tenemos que asegurar a los depositantes y a los ciudadanos europeos que sus depósitos bancarios hasta 100.000 euros están igual de seguros, independientemente de la entidad en la que estén depositados y del país en el que vivan, dentro de la Unión Bancaria", ha dicho el gobernador.

En este sentido, ha añadido que si la supervisión y la resolución de la banca se llevan a cabo de manera centralizada, la responsabilidad sobre los depósitos bancarios debe estar también centralizada.

Pese a la reestructuración y saneamiento de la banca española y europea, el gobernador considera que el sector aún tiene retos pendientes, como asegurar que el respaldo que tenga el Fondo Único de Resolución bancario europeo sea suficiente para afrontar los retos potenciales a los que puede tener que enfrentarse.

Otro de los retos del sector será abordar la cuestión de la provisión de liquidez en la resolución de una entidad. "Es necesario asegurarnos de que existen mecanismos suficientes de provisión de liquidez a la entidad resuelta que hagan creíbles la herramienta y el propio proceso de resolución", ha añadido el gobernador, para quien la solución podría involucrar al Banco Central Europeo (BCE) como proveedor de fondos.

Liquidar bancos

Para el gobernador otro de los retos del sector es armonizar los regímenes de insolvencia en Europa. "Si supervisamos y resolvemos de manera común los bancos en Europa, creo que deberíamos también poder liquidarlos de manera armonizada", ha añadido Hernández de Cos.

"Se trataría de tener un régimen de insolvencia separado para los bancos, dadas sus características idiosincrásicas y las externalidades negativas que su liquidación lenta e ineficiente puede generar sobre otros bancos, sobre los fondos de garantía de depósitos y sobre la economía real. Y este régimen de insolvencia debería ser homogéneo en todos los países europeos", ha apuntado.

Por último, el gobernador ha subrayado la importancia que tiene en el esquema de resolución bancaria europea, unos colchones anticrisis (conocido en el argot como MREL) suficientes para las entidades, y ha advertido de que para algunos bancos esta exigencia supone "un reto considerable" en los próximos años.

Este reto, ha añadido, "les debe llevar a una adecuada planificación y retención de recursos propios y de emisión de deuda computable como MREL, así como a aprovechar las ventanas de oportunidad que se presenten para cumplir con los requerimientos en el plazo exigido".

Reformas antes de que llegue otra crisis

Jaime Ponce, presidente del fondo de rescate, FROB, recibió multitud de alabanzas por el trabajo de la institución. Entre ellas, de la ministra, Nadia Calviño.

Ponce alabó las virtudes del Frob pero sin ocultar los problemas de la arquitectura europea para los rescates bancarios. “Se debería avanzar en el tratamiento igual de acreedores europeos en situaciones de quiebra. La unión bancaria ha alcanzado logros indiscutibles, pero no hay que esperar a otra crisis para que los depositantes o los acreedores tengan un tratamiento diferente que dependa de la fortaleza fiscal de su país, ni de 19 normativas distintas”, remarcó. En la misma línea, el gobernador, Pablo Hernández de Cos, dijo: “Si supervisamos y resolvemos de manera común, deberíamos también poder liquidar los bancos de manera armonizada”.

Tu suscripción se está usando en otro dispositivo

¿Quieres añadir otro usuario a tu suscripción?

Si continúas leyendo en este dispositivo, no se podrá leer en el otro.

FlechaTu suscripción se está usando en otro dispositivo y solo puedes acceder a EL PAÍS desde un dispositivo a la vez.

Si quieres compartir tu cuenta, cambia tu suscripción a la modalidad Premium, así podrás añadir otro usuario. Cada uno accederá con su propia cuenta de email, lo que os permitirá personalizar vuestra experiencia en EL PAÍS.

En el caso de no saber quién está usando tu cuenta, te recomendamos cambiar tu contraseña aquí.

Si decides continuar compartiendo tu cuenta, este mensaje se mostrará en tu dispositivo y en el de la otra persona que está usando tu cuenta de forma indefinida, afectando a tu experiencia de lectura. Puedes consultar aquí los términos y condiciones de la suscripción digital.

Sobre la firma