Bancarización comparada en Europa y Estados Unidos

Cabe poner en duda la creencia convencional de que la economía estadounidense está mucho menos bancarizada que la europea, creencia que solo se mantiene en relación con los activos bancarios.

En la literatura sobre sistemas financieros comparados, es habitual catalogar a la economía estadounidense con una mayor orientación al mercado (market oriented) y muy poco bancarizada, mientras que, en el caso europeo, la imagen se caracteriza por un mayor peso del sector bancario (banking oriented), y escaso peso de los mercados de valores como canalizador de la financiación productiva.

De esa catalogación relativa, no hay nada que objetar en cuanto a la importancia de los mercados de valores, mucho más profundos, líquidos, e integrados, en EE. UU. que en la Euroárea (EA). Pero probablemente cabe matizar la conclusión de que EE. UU. está mucho menos bancarizado que la EA, en función de qué parámetros se utilicen para medir el grado de "bancarización".

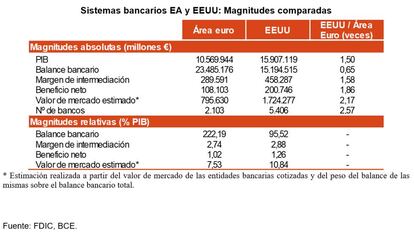

Normalmente, esta se asimila al peso de los activos bancarios sobre el PIB, en cuyo caso es obvio que la bancarización en EE. UU. es menos de la mitad que en EA, como ilustra la tabla adjunta, que recoge los principales parámetros agregados de ambos sistemas bancarios, correspondientes a 2018: en el caso de EE. UU., agregados por el FDIC (Federal Deposit Insurance Corporation), y en la EA el agregado total del BCE/SSM (Mecanismo Unico de Supervisión), incluyendo tanto las entidades significativas sometidas a supervisión directa (118) como las menos significativas (unas 2.000) supervisadas de forma indirecta por las autoridades competentes nacionales.

Con un PIB que es una vez y media el de la EA, EE. UU. tiene unos activos bancarios claramente inferiores, de donde se deriva una gran diferencia en la ratio de activos bancarios sobre PIB: 95% en el caso estadounidense frente a 220% en la EA, siendo este el argumento que recurrentemente se utiliza para concluir la reducida bancarización en EE. UU. frente a la EA.

Pero esa conclusión descansa en un parámetro, cual es el de activos, que pierde gran significación en el caso estadounidense, donde el mercado hipotecario descansa en un sistema de titulización con garantía pública (las agencias públicas conocidas popularmente como "Fannie Mae"y "Freddie Mac"), que elimina de los balances bancarios un elevado porcentaje de los préstamos hipotecarios concedidos. Esos préstamos transferidos no solo reducen el balance de los bancos, sino también el riesgo de crédito (íntegramente absorbido por Fannie Mae), y por tanto la ponderación de activos a efectos de requerimientos de recursos propios, lo que eleva considerablemente la solvencia de la banca estadounidense.

Desde esa consideración, parece claro que el grado de bancarización en Estados Unidos no debe medirse exclusivamente por magnitudes de balance, como activos o recursos propios, y probablemente son más apropiados los indicadores de actividad, coste y rentabilidad.

En términos del negocio bancario más tradicional, el más puro indicador de actividad es el margen de intermediación, o diferencia entre los ingresos obtenidos de los préstamos y el coste de los depósitos, en un contexto de equilibrio de liquidez, como es el caso actualmente tanto en Estados Unidos como en la EA.

Pues bien, el sistema bancario estadounidense generó en 2018 un margen de intermediación que superó al de la EA en un factor de 1,58 veces. Si ese margen se expresa como porcentaje del PIB, resulta ligeramente superior en Estados Unidos (2,9%) que en la EA (2,7%), lo que podría interpretarse como que la intermediación bancaria supone un mayor coste de transacción en la economía estadounidense que en la europea (EA).

Esa ventaja en margen de la banca estadounidense (con un balance mucho menor) incluso se amplifica en la línea final de la cuenta de resultados, como es el beneficio neto, parámetro en el que la banca estadounidense supera a la europea en un factor de 1,8 veces.

Y finalmente, a juzgar por las valoraciones bursátiles de los bancos en Estados Unidos y EA, parece claro que el mercado anticipa que esa ventaja en rentabilidad se va a mantener en el tiempo. Para ello, hemos realizado un ejercicio de aproximación a la valoración del conjunto del sistema bancario en ambas zonas mediante extrapolación de los bancos cotizados a la totalidad del sistema. Para tener una idea del grado de aproximación que dicha extrapolación puede incorporar, baste señalar que en la EA la banca cotizada representa el 60% de los activos del sistema, porcentaje que se eleva al 82% en Estados Unidos.

Esa mayor presencia relativa de banca cotizada en EE. UU. que en EA puede sesgar algo las comparativas, pero entendemos que no modifica sustancialmente las conclusiones, y estas son que, medido en términos relativos al PIB, el sistema bancario estadounidense es valorado por el mercado en casi el doble que en el caso de la EA.

De todo lo anterior cabe poner en duda la creencia convencional de que la economía estadounidense está mucho menos bancarizada que la europea, creencia que solo se mantiene en relación con los activos bancarios, pero no en margen de intermediación, beneficios generados, o valor de mercado de los bancos.

Un último apunte en ese cuestionamiento de la "no bancarización" estadounidense vendría de comparar el número de bancos en dicho país frente a la EA, cuyo sistema bancario era recientemente catalogado por Draghi como superpoblado ("overcrowded"). Baste constatar, en este sentido, que el número de bancos adscritos al sistema estadounidense de garantía de depósitos (FDIC) más que duplica al número de bancos que el Mecanismo Unico de Supervisión (BCE/SSM) tiene bajo su radar, en su doble enfoque de supervisión directa (entidades significativas) e indirecta (entidades menos significativas).

Tu suscripción se está usando en otro dispositivo

¿Quieres añadir otro usuario a tu suscripción?

Si continúas leyendo en este dispositivo, no se podrá leer en el otro.

FlechaTu suscripción se está usando en otro dispositivo y solo puedes acceder a EL PAÍS desde un dispositivo a la vez.

Si quieres compartir tu cuenta, cambia tu suscripción a la modalidad Premium, así podrás añadir otro usuario. Cada uno accederá con su propia cuenta de email, lo que os permitirá personalizar vuestra experiencia en EL PAÍS.

¿Tienes una suscripción de empresa? Accede aquí para contratar más cuentas.

En el caso de no saber quién está usando tu cuenta, te recomendamos cambiar tu contraseña aquí.

Si decides continuar compartiendo tu cuenta, este mensaje se mostrará en tu dispositivo y en el de la otra persona que está usando tu cuenta de forma indefinida, afectando a tu experiencia de lectura. Puedes consultar aquí los términos y condiciones de la suscripción digital.