Si buscas hipoteca, debes saber que la guerra de precios se estanca y serán más caras

Las entidades encarecerán estos productos si deben pagar el impuesto de AJD. La polémica llega en plena oleada de rebajas en los créditos a tipos variables

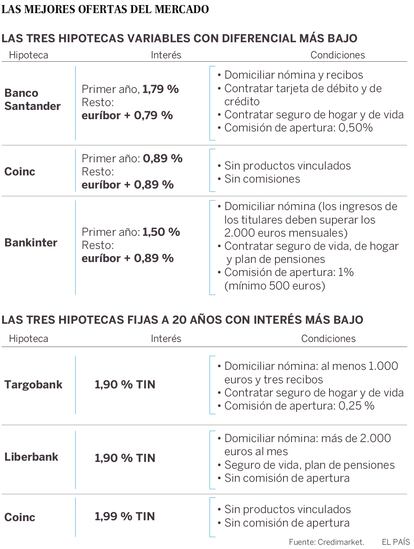

Si el Tribunal Supremo dice el 5 de noviembre que son los bancos quienes deben pagar el impuesto de actos jurídicos documentados (AJD), se da por descontado que subirán el precio de las hipotecas, ya sea con las comisiones de apertura, los diferenciales o el interés fijo inicial. María Dolores Dancausa, consejera delegada de Bankinter, calculaba esta semana que el fallo del alto tribunal podría encarecer las hipotecas hasta el 1,1%. La polémica llega en plena guerra hipotecaria y con importantes rebajas en los préstamos, sobre todo en los variables, que vuelven a ser su niña bonita ante el leve pero constante repunte del euríbor. "En marzo de 2015 encontrábamos tipos variables de euríbor más 1,70%, mientras que ahora es muy difícil que supere el 0,99%", indica Manuel Gonzalvez, director de hipotecas del comparador iAhorro.

En los últimos dos años, la banca ha impulsado la contratación de hipotecas fijas ofreciendo precios muy atractivos. "Hace cerca de un lustro, una a 20 años presentaba un tipo de interés que rondaba el 6%. Ahora, asumiendo todas las vinculaciones, apenas llega al 2,25%", dice Maica López, responsable de contenidos de CrediMarket. Esas rebajas han hecho que el 40% de los préstamos contratados sea a tipo fijo, según el INE. En 2015 suponían el 7,4%.

Pero con la subida del euríbor (en septiembre cerró en -0,166%), "en las últimas semanas también hemos visto una apuesta clara por las hipotecas variables, con ofertas que incluso dejaban diferenciales por debajo del 0,80%", indica Gonzalvez. BBVA ha bajado al 0,89%, lo mismo que Coinc y Bankinter, Liberbank y Openbank. ING ofrece el 0,99%. Dos días antes de la sentencia del Supremo, el Santander anunció una rebaja hasta el 0,79%.

Estos préstamos son ahora los preferidos de la banca, aunque "pueden ser las últimas ofertas en variable, ante las previsiones del Banco Central Europeo de subir los tipos", opina el director de hipotecas de iAhorro. Y, sobre todo, una vez se conozca la decisión del Supremo que va a encallar, de momento, la guerra hipotecaria.

El cliente tendrá que echar cuentas y decidirse. ¿Hipoteca fija o variable? Es la pregunta del millón. Se trata de productos que hay que pagar durante 20 o 30 años —el plazo medio es de 23 años, según el INE—, sobre todo cuando son préstamos variables en los que el euríbor puede dar tantas alegrías como disgustos. "En 10 años hemos pasado del máximo histórico de julio de 2008 (5,393%) al mínimo de febrero y marzo de 2018 (-0,191%)", recuerda Elena Gómez, experta en hipotecas de HelpMyCash. Además, en 20 años puede que ni el trabajo, ni el sueldo, ni la pareja sean los mismos.

La hipoteca fija tiene "los tipos más bajos que se han ofrecido históricamente, por lo que es un buen momento para firmar una", sentencia Gómez. Es idóneo para perfiles que no quieren riesgos, aunque es un producto difícil para los menores de 35 años con pocos ahorros, porque su secreto son los plazos de amortización cortos. Cuanto más largos, más caros. Que convenga o no depende del tipo. "Compensa contratar la fija siempre y cuando su diferencial esté por debajo del 2%. Estos cálculos son para una hipoteca de 120.000 euros a 20 años", expone Manuel Gonzalvez. ¿Qué pasa a 30 años? El tipo será mayor. Si es del 3,1%, ya conviene una variable porque se pagan menos intereses (4.478 euros menos).

Hay quien abre algo más la mano. "Una a 30 años por debajo del 3% fija es una oferta muy interesante, ya que en tres décadas el euríbor puede cambiar muchísimo", opina Elena Gómez. Solo con que subiera al 2% ya estaríamos hablando de un interés del 2,90% (con un diferencial del 0,90%).

Entonces, ¿cuánto va a subir el euríbor? Según los expertos, no rozará valores positivos hasta la segunda mitad de 2019. Después, "lo normal es que se mueva entre el 1,50% y el 2,50%, quizás el 3%", apunta Maica López, de CrediMarket. Pero en realidad es imposible saberlo. Así que "debemos asegurarnos de poder asumir la cuota sin problemas en caso de que creciera hasta el 2% o el 3%. Si la respuesta es negativa, no debemos ligarnos a este índice de referencia", señala la portavoz de HelpMyCash. Cuando las entidades hacen el estudio de viabilidad al cliente calculan un escenario en el que el alza es del 4%. Porque "hasta un 0,1% puede significar una diferencia de coste significativa", advierte Gonzalvez.

Luego están las hipotecas mixtas para clientes que prefieren tener la misma cuota durante un tiempo. ING, por ejemplo, tiene un tipo fijo del 1,79% durante 10 años y luego pasa a variable (euríbor más 0,99%). "En el primer semestre, el 72% de las hipotecas que concedimos fueron variables y el 28% mixtas", dicen en la entidad.

Las cuentas no acaban aquí. Para hacer más atractivo el diferencial, las entidades ofrecen productos vinculados: domiciliar nómina y recibos, contratar tarjeta de débito o crédito y hacer un gasto mínimo, suscribir planes de pensiones y seguros de hogar, vida, protección de pagos... El cliente tiene que tratar de deshacerse de la mayoría y, sobre todo, tener claro si son por un año, dos o durante toda la vida de la hipoteca. El único seguro obligatorio es el del hogar y no tiene por qué contratarse con el banco. "Si la entidad baja el tipo un 0,5% y el seguro de la casa cuesta más o menos lo mismo que en una aseguradora, podría interesar", dice Gonzalvez. O puede que no, a pesar de la rebaja en el interés, comenta Maica López. Y lo mismo con el seguro de vida. "Con un banco supone pagar un 48,3% más", según Ibervida.

También importan las comisiones, "tanto al formalizar el préstamo como durante su vigencia", dicen en ING. Esta entidad es una de las que no aplican gastos de estudio, ni de apertura, ni de amortización parcial, ni de cancelación total.

Tu suscripción se está usando en otro dispositivo

¿Quieres añadir otro usuario a tu suscripción?

Si continúas leyendo en este dispositivo, no se podrá leer en el otro.

FlechaTu suscripción se está usando en otro dispositivo y solo puedes acceder a EL PAÍS desde un dispositivo a la vez.

Si quieres compartir tu cuenta, cambia tu suscripción a la modalidad Premium, así podrás añadir otro usuario. Cada uno accederá con su propia cuenta de email, lo que os permitirá personalizar vuestra experiencia en EL PAÍS.

¿Tienes una suscripción de empresa? Accede aquí para contratar más cuentas.

En el caso de no saber quién está usando tu cuenta, te recomendamos cambiar tu contraseña aquí.

Si decides continuar compartiendo tu cuenta, este mensaje se mostrará en tu dispositivo y en el de la otra persona que está usando tu cuenta de forma indefinida, afectando a tu experiencia de lectura. Puedes consultar aquí los términos y condiciones de la suscripción digital.