El BBVA creía que el Popular necesitaba el doble de capital de lo que puso el Santander

El banco presidido por González calculó que la compra le costaría casi 14.000 millones y no presentó una oferta

El BBVA no presentó una oferta por el Popular después de analizar en dos ocasiones su balance y encontrar un gran déficit por los inmuebles y los litigios. El banco calculó que, para abosorber al Popular, necesitaba una ampliación de capital de 13.900 millones, casi el doble de lo que amplió el Santander. En sus documentos internos, el BBVA dijo: “El Banco de España concede una ayuda de liquidez de emergencia de 9.500 millones”, de los que solo dispuso de 3.500 millones.

El Popular fue liquidado el 6 de junio y el Santander lo adquirió el día 7. El BBVA, al igual que el resto de los grandes bancos, escudriñó sus cuentas por si pujaba por el banco. Lo hizo en dos ocasiones: entre el 6 y el 16 de mayo y entre el 4 y 6 de junio. Antes, en un primer informe de abril de 2017, estimó: “El Popular necesita al menos 3.300 millones, para restaurar los ratios de capital y mejorar las coberturas de los activos morosos”. También apuntó que “podrían surgir ajustes adicionales por demandas”, según documentos a los que ha tenido acceso EL PAÍS.

Posteriormente, tras los dos análisis exhaustivos, su visión fue más negativa. Tras no presentar oferta por el Popular, comparó su propuesta con la del Santander. Según refleja un documento de la Comisión Delegada, celebrada el 20 de junio de 2017, el Popular tuvo “una fuga de depósitos de 17.000 millones en el semestre”, entre diciembre de 2016 y junio de 2017. Además, precisó que “en los cinco primeros días de junio” perdió 5.700 millones en depósitos.

La liquidez del Popular

En los documentos del BBVA, figura un gráfico con la caída de la cotización del Popular y varias explicaciones. Entre ellas dice que el 5 de junio “el Banco de España concede un ELA (ayuda de liquidez de emergencia) de hasta 9.500 millones. 3.500 millones dispuestos hasta el 6 de junio”, fecha de la quiebra y cuando se abre el último proceso urgente de venta, que lo deja en manos del Santander. Según esta frase, parece que el Popular tenía 6.000 millones de euros más de liquidez que no utilizó.

En la reunión del 20 de junio, posterior a la quiebra y venta del Popular, los máximos dirigentes del banco dirigido por Francisco González concluyeron que existía una diferencia negativa “de 7.400 millones entre los cálculos realizados por el Santander y por el BBVA”. También afirmaron que “los planes del Santander de deshacerse” de los activos inmobiliarios “tan pronto como sea posible, probablemente saturen el mercado”. Además, recordaron que el Santander “mantiene un riesgo abierto de mercado de la ampliación de 7.000 millones” y que “la resolución del Popular está afectando a otras entidades más pequeñas, como Liberbank”.

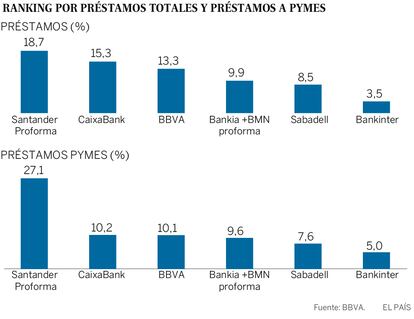

En el estudio comparado de los costes de absorber el Popular, el Santander y el BBVA coinciden en que iban a pagar un euro y en que se quedarían con 2.000 millones de los accionistas y bonistas. A partir de ahí, llegan las diferencias: en provisiones por los activos inmobiliarios y por los préstamos a pymes, el BBVA calculó que necesitaría casi 3.000 millones más que su rival; el coste de los activos fiscales sería de 1.000 millones más “porque los da de bajo a todos”, algo que no hizo el Santander; los costes de litigios por la operación eran de 2.400 millones más para la entidad dirigida por González, por lo que el agujero de capital era de 7.000 millones que para el Santander. El tiempo dirá quién afinó más en los costes de asumir el Popular.

En los documentos de análisis del Popular realizados por Bankia se establecieron tres escenarios: el base, el intermedio y el estresado. En el primero, el Popular precisaba de 11.244 millones más de capital; en el intermedio (venta acelerada de activos sin descuento) 16.254 millones y en el estresado (venta con descuentos), 17.764 millones. Los mayores agujeros estaban en la cobertura de provisiones y los costes de los litigios. Bankia estima que las reclamaciones de los inversores serían del 75%, lo que supone que habría que devolverles unos 476 millones. Con este panorama, Bankia declinó comprar el Popular.

Dudas sobre “la fiabilidad” de los datos

En el documento de Bankia se apunta que “se contactó con representantes del Popular” y tuvo acceso a documentos “sobre la que no se comprobó la exactitud, fiabilidad o integridad” de los mismos. El BBVA, en su documento, dice que “las estimaciones realizadas son preliminares y fueron elaboradas en un corto plazo de tiempo, de manera que tampoco pueden ser tenidas como Informes periciales” y que no asume “ninguna responsabilidad”.

Tu suscripción se está usando en otro dispositivo

¿Quieres añadir otro usuario a tu suscripción?

Si continúas leyendo en este dispositivo, no se podrá leer en el otro.

FlechaTu suscripción se está usando en otro dispositivo y solo puedes acceder a EL PAÍS desde un dispositivo a la vez.

Si quieres compartir tu cuenta, cambia tu suscripción a la modalidad Premium, así podrás añadir otro usuario. Cada uno accederá con su propia cuenta de email, lo que os permitirá personalizar vuestra experiencia en EL PAÍS.

¿Tienes una suscripción de empresa? Accede aquí para contratar más cuentas.

En el caso de no saber quién está usando tu cuenta, te recomendamos cambiar tu contraseña aquí.

Si decides continuar compartiendo tu cuenta, este mensaje se mostrará en tu dispositivo y en el de la otra persona que está usando tu cuenta de forma indefinida, afectando a tu experiencia de lectura. Puedes consultar aquí los términos y condiciones de la suscripción digital.