Cómo interpretar el encarecimiento de la vivienda

La apreciación es heterogénea y refleja la fuerte demanda debida a la inversión

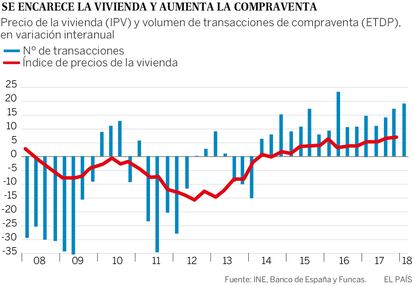

El precio de la vivienda aumenta a un ritmo anual cercano al 8%, la tasa más elevada de la última década. El dinamismo del mercado también se refleja en el volumen de transacciones de compraventa, que avanza casi un 20% en lo que va de año.

Sin embargo, hoy por hoy no se puede hablar de burbuja. Esta se produce cuando los precios aumentan de manera generalizada, en un contexto de sobre-oferta y que conduce a un endeudamiento excesivo de hogares y promotores.

Por el contrario, la situación actual se caracteriza por un encarecimiento de los precios en el centro de las grandes urbes, donde el suelo escasea, y en las zonas más presionadas por el turismo. En esos lugares la vivienda cuesta prácticamente lo mismo que en el cénit de la burbuja, mientras que los precios siguen en mínimos en otras ciudades y territorios.

Este fenómeno refleja la entrada de capital extranjero y a la inversión en vivienda turística, en un contexto de bajos tipos de interés facilitado por la política del Banco Central Europeo. Al poner la vivienda en alquiler, el inversor obtiene una rentabilidad elevada frente a alternativas como la compra de bonos. Según el FMI, los precios de la vivienda en las capitales mundiales se han sincronizado. Por eso el encarecimiento de la vivienda se produce en otras ciudades europeas como Berlín, Paris o Roma, incluso con más vigor que en España —tanto en valor absoluto como en relación al poder adquisitivo de cada país—.

Alquileres

Los indicadores disponibles apuntan a una aceleración del precio del alquiler. Según el INE, el componente de alquileres del IPC aumentó en marzo a un ritmo anual del 1,1%, siete décimas más que en 2017. Este dato refleja la media de todos los contratos de alquiler, nuevos y en vigor. Los analistas del mercado estiman que el índice de precios de los nuevos alquileres registrados en el primer trimestre se situó un 18% por encima del valor observado un año antes. Sin embargo, los alquileres empiezan a moderar su crecimiento en Barcelona y Madrid.

Además, la demanda parece más solvente que en épocas anteriores. La concesión de crédito hipotecario se ha disparado —ahora aumenta a un ritmo anual del 15%, cinco puntos más que en 2017—. Como el volumen de préstamos que vencen es superior al de los nuevos créditos, el saldo vivo de crédito sigue cayendo. Los criterios de financiación son más estrictos. Por ejemplo, el porcentaje de nuevas hipotecas de alto riesgo (préstamos que superan el 80% del valor de tasación de la propiedad) es del 14,5%, un valor que deja atrás los excesos de la época del boom. Ahora los préstamos a tipo de interés variable, una práctica habitual en años anteriores, son minoría. Este giro en la política crediticia reduce la vulnerabilidad financiera de los hogares que se endeudan.

Por otra parte, la oferta se incrementa —un 25% en lo que va de año— pero desde niveles todavía diezmados por la crisis del sector. En 2017, el número de visados se incrementó en cerca de 80.000, prácticamente lo mismo que el número de nuevos hogares. Las concesiones de suelo urbano se mantienen en mínimos. Los bancos también han reducido su exposición al crédito a promotores, aunque se está produciendo un repunte.

Todo apunta a que las tendencias alcistas se mantendrán en 2018. Los bajos tipos de interés, el apetito inversor internacional y el crecimiento económico seguirán alimentando la demanda. Mientras tanto, se prevé un incremento todavía limitado en la construcción de nuevas viviendas.

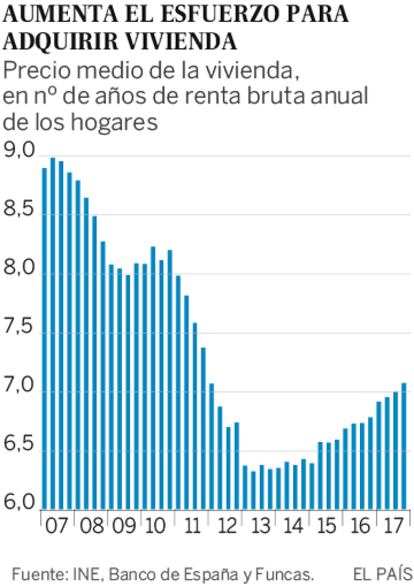

Sin embargo, varios factores deberían conducir a una moderación a partir del 2019, cuando la normalización de la política monetaria del BCE modere la demanda por motivo inversor. Los hogares también se enfrentan a un límite en su capacidad de endeudamiento. El precio de la vivienda ya supera los siete años de renta anual, y la rentabilidad que ofrece la compra de vivienda se irá reduciendo, a medida que el encarecimiento de los alquileres se tope con las estrecheces de la economía familiar.

En suma, aun sin burbuja, se requiere una estrecha vigilancia del mercado. El FMI aboga por medidas anticíclicas allí donde aparece un recalentamiento. La adopción de la ley hipotecaria, que promueve el crédito a tipos de interés fijos, también acompañaría útilmente la tendencia que ya se viene observado. Y habrá que ver si el Plan Vivienda alivia la situación de jóvenes y familias afectadas por la subida de los alquileres.

Raymond Torres es director de coyuntura y análisis internacional de Funcas.

@RaymondTorres_

Tu suscripción se está usando en otro dispositivo

¿Quieres añadir otro usuario a tu suscripción?

Si continúas leyendo en este dispositivo, no se podrá leer en el otro.

FlechaTu suscripción se está usando en otro dispositivo y solo puedes acceder a EL PAÍS desde un dispositivo a la vez.

Si quieres compartir tu cuenta, cambia tu suscripción a la modalidad Premium, así podrás añadir otro usuario. Cada uno accederá con su propia cuenta de email, lo que os permitirá personalizar vuestra experiencia en EL PAÍS.

¿Tienes una suscripción de empresa? Accede aquí para contratar más cuentas.

En el caso de no saber quién está usando tu cuenta, te recomendamos cambiar tu contraseña aquí.

Si decides continuar compartiendo tu cuenta, este mensaje se mostrará en tu dispositivo y en el de la otra persona que está usando tu cuenta de forma indefinida, afectando a tu experiencia de lectura. Puedes consultar aquí los términos y condiciones de la suscripción digital.