La banca en la sombra acumula un billón en activos de entidades europeas

Los intermediarios financieros no regulados han crecido en la crisis y ya representan el 39% de los activos del sector

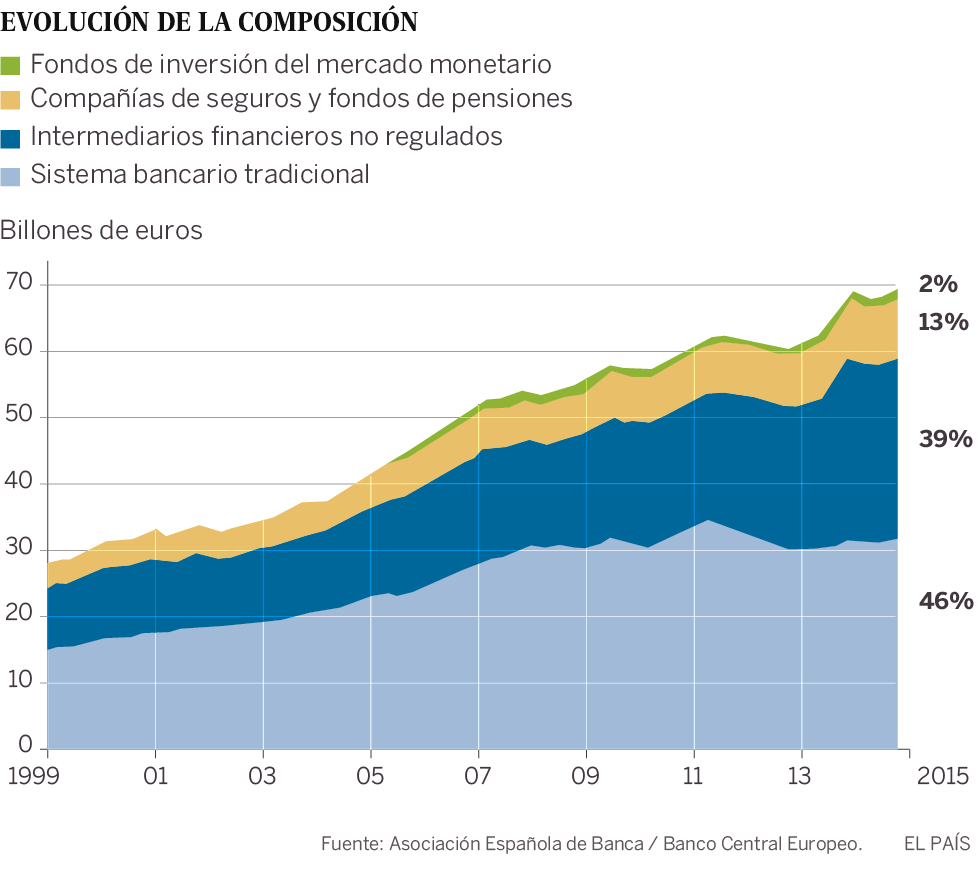

Desde la crisis de las subprime en 2008, los países del G-20 —entre ellos España— vigilan el crecimiento del riesgos que asumen los intermediarios financieros no regulados (conocidos como la banca en la sombra) para evitar que contaminen a los bancos tradicionales. Sin embargo, este sistema —compuesto por fondos de alto riesgo y vehículos de inversión— ha crecido sin freno y, según denunció Mario Draghi, presidente del BCE, y ya tiene un billón en los balances de las entidades reguladas. La Asociación de Banca recordó ayer que “la banca en la sombra (sin fondos de dinero) suponía el 39% de los activos totales frente al 29% en 2008”.

El Banco Central Europeo (BCE) ha comprado activos monetarios equivalentes al 30% del PIB de la Unión Europea. Esto ha supuesto una inyección de liquidez en el mercado sin precedentes, cuyo efecto se ha elevado por la bajada a cero de los tipos de interés. La Reserva Federal de Estados Unidos ha seguido un camino similar. Esta bolsa inmensa de liquidez no ha sido un revulsivo para la economía europea, pero ha fomentado el crecimiento de los intermediarios no regulados, que compran activos financieros buscando rentabilidad y han disparado su precio, como está ocurriendo en algunas Bolsas, como la de Wall Street. En ocasiones, estos intermediarios también prestan a las empresas, cuando la banca rehúsa hacerlo.

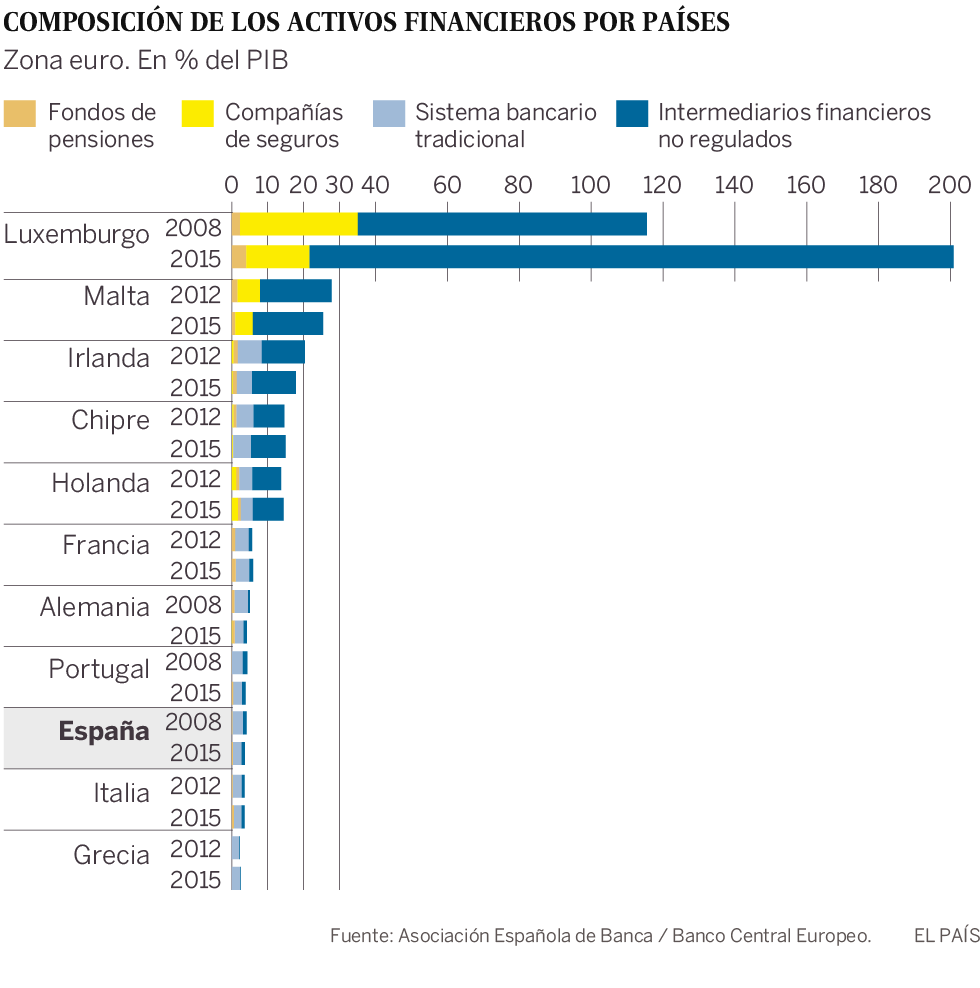

Dentro de Europa, la aceptación de estos intermediarios es dispar. Mientras en Luxemburgo, Chipre, Malta u Holanda su peso sobre el PIB es muy elevado, en Francia, Alemania, Italia o España, con bancos muy regulados, su relevancia es menor. Según el Banco de España, “una vez acotado el ámbito de la banca en la sombra, en España representa el 5% del total de los activos de las instituciones financieras”.

Crecimiento más rápido que los bancos

La Asociación Española de Banca (AEB) alertó ayer del rápido crecimiento de este negocio, “frente a la regulación compleja y estricta sobre los bancos, considerando también la exhaustiva supervisión”. Es decir, la banca en la sombra crece mientras se exigen cada vez condiciones más duras a las entidades tradicionales. “Frente a la redimensión de los bancos, el resto del sector financiero ha experimentado un fuerte crecimiento”, apunta la patronal. Según los datos de la AEB, de los 68,5 billones que suma el sector financiero europeo, el 39% corresponde a la banca en la sombra, es decir, unos 26,7 billones. Esto supone diez puntos más que en 2008.

El Banco de Inglaterra alerta de riesgos en el crédito al consumo

El Comité de Política Financiera (CPF) del Banco de Inglaterra (BoE) advirtió ayer al sector bancario del rápido crecimiento de la deuda en los créditos al consumo en Reino Unido. Afirmó que las entidades podrían incurrir en pérdidas de alrededor de 30.000 millones de libras esterlinas (34.080 millones de euros) en relación con los préstamos personales y tarjetas de crédito, informó Europa Press. Por esto, el BoE propuso aumentar el nivel de capital requerido a los bancos y que conserven 10.000 millones de libras esterlinas (11.352 millones de euros) adicionales como una especie de protección ante una posible futura recesión, al señalar que las entidades están subestimando su exposición a deudas incobrables.

No obstante, la entidad presidida por Mark Carney aseguró que el crédito al consumo representa el 11% de la deuda de los hogares, por lo que, aunque no supone un riesgo para el crecimiento económico sí lo es para los prestamistas y su capacidad de soportar las pérdidas en una recesión. Este tipo de préstamos son los que tienen menos probabilidades de ser reembolsados porque los bienes (electrodomésticos o viajes) son perecederos. El supervisor teme los efectos de una subida de tipos o que aumente el paro con el Brexit.

Pese a que ha sido el propio BCE el que está, en parte, detrás de este fenómeno, ha sido su presidente Draghi el que pidió el 21 de septiembre pasado la cooperación internacional para observar y afrontar los riesgos de la banca en la sombra.

En la conferencia anual de Consejo de Europeo de Riesgo Sistémico (CERS), Draghi dijo que las exposiciones de los bancos de la Unión Europea al sector de la banca en la sombra es de más de un billón de euros, informó Efe.

El 60% de estas exposiciones de los bancos de la UE a la banca en la sombra es a entidades domiciliadas fuera del territorio comunitario, añadió el presidente del BCE. Estas cifras reflejan la conexión global y transfronteriza del sistema bancario y el de la banca en la sombra, así como la necesidad de “una cooperación internacional en observar y afrontar los riesgos”, dijo Draghi.

El FMI y el Financial Stability Board (que representa al G-20) tratan de delimitar el alcance real de la banca en la sombra. Mientras, Draghi pidió colaboración internacional porque “los intentos nacionales aislados están predispuestos a fracasar”, dijo. Sin embargo, los expertos dudan de que EE UU colabore en este sentido.

Tu suscripción se está usando en otro dispositivo

¿Quieres añadir otro usuario a tu suscripción?

Si continúas leyendo en este dispositivo, no se podrá leer en el otro.

FlechaTu suscripción se está usando en otro dispositivo y solo puedes acceder a EL PAÍS desde un dispositivo a la vez.

Si quieres compartir tu cuenta, cambia tu suscripción a la modalidad Premium, así podrás añadir otro usuario. Cada uno accederá con su propia cuenta de email, lo que os permitirá personalizar vuestra experiencia en EL PAÍS.

¿Tienes una suscripción de empresa? Accede aquí para contratar más cuentas.

En el caso de no saber quién está usando tu cuenta, te recomendamos cambiar tu contraseña aquí.

Si decides continuar compartiendo tu cuenta, este mensaje se mostrará en tu dispositivo y en el de la otra persona que está usando tu cuenta de forma indefinida, afectando a tu experiencia de lectura. Puedes consultar aquí los términos y condiciones de la suscripción digital.