Furor por los préstamos del lado oscuro

El sistema financiero paralelo come terreno a las entidades tradicionales Esta industria ofrece nuevas opciones de crédito, pero puede generar una nueva crisis

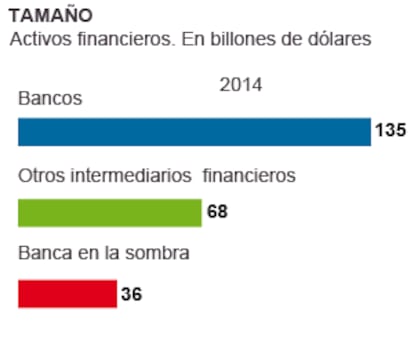

Un dicho popular dice que si parece un pato, nada como un pato y grazna como un pato, entonces es un pato. Pero ¿y qué hay de una entidad que parece un banco y actúa como tal? Pues que en muchas ocasiones no es un banco, sino un banco en la sombra. Este sistema crediticio paralelo ha crecido a una velocidad de vértigo en el último lustro y equivale ya al 12% de todos los activos financieros que hay en el mundo. El shadow banking, como se conoce en inglés a esta industria, ofrece nuevas vías de financiación a las empresas y alternativas de ahorro a los inversores, pero su imparable crecimiento y el hecho de que su modelo de negocio escape a la supervisión ha encendido las alarmas por el riesgo sistémico que lleva aparejado. Una bomba de relojería que, de estallar, podría tener un efecto tan devastador como la crisis financiera de 2007.

El primer problema para entender el desafío que plantea la banca en la sombra surge en su definición. ¿Qué es y qué no es shadow banking? “Existe una discusión importante sobre su definición y, por tanto, los tipos de actividad que incluye. Esto no es algo baladí, ya que una definición más amplia que otra implica diferencias sustanciales en relación con el tamaño del problema”, reconoce Javier Méndez Llera, secretario general del Instituto Español de Analistas Financieros (IEAF).

El Financial Stability Board (FSB), organismo fundado en 2009 para promover la estabilidad financiera internacional, define esta industria como aquel “sistema de intermediación crediticia conformado por entidades y actividades que están fuera del sistema bancario tradicional”. De acuerdo con este concepto —que incluiría fondos del mercado monetario, hedge funds, plataformas de crowdfunding, préstamos personales, productos titulizados o acuerdos de recompra (repos)—, los activos en poder de la banca en la sombra al cierre de 2014, últimos datos disponibles, suman 36 billones de dólares, cantidad que equivale al 59% del PIB de los 26 países que aportan datos al FSB.

Sin embargo, la ingeniería financiera avanza tan rápido que el perímetro de las actividades que engloba el shadow banking es complejo y cambiante en el tiempo. Por este motivo, el FSB tiene una segunda definición más amplia de esta industria, que incluiría a los fondos de pensiones, aseguradoras y otras instituciones financieras como el capital riesgo, y según la cual el tamaño alcanzaría 137 billones de dólares.

En el periodo comprendido entre 2011 y 2014, los activos financieros en manos de la banca en la sombra crecieron a una tasa anual media del 6,3%, mientras que el tamaño del balance de la banca convencional solo lo hizo a un ritmo del 5,6%. “Los motivos del auge del shadow banking son varios, pero hay uno que quizás predomine, y es aprovechar las ventajas regulatorias frente a los intermediarios bancarios”, apunta Joaquín Maudos, catedrático de Economía de la Universidad de Valencia. Los bancos convencionales están sometidos a una regulación más estricta en términos de solvencia y liquidez, y hay instituciones no bancarias que se aprovechan de esa ventaja para ofrecer préstamos en mejores condiciones y ocupar un espacio donde los bancos no pueden llegar. “Pero hay más motivos para su crecimiento, como el aumento del volumen de los fondos de inversión en una coyuntura en la que han caído mucho los tipos de interés y los inversores buscan alternativas a los depósitos bancarios”, añade Maudos.

Una historia conocida

El crecimiento del shadow banking no es un fenómeno nuevo. De hecho, uno de los factores que desencadenaron la crisis financiera fue la creación de un sistema parabancario, muchas veces promovido por las propias entidades tradicionales, donde la titulización de las hipotecas basura fue el principal exponente. “El crecimiento de la banca en la sombra no viene del último lustro, se remonta a mucho antes. La crisis de 2007 se inició por el enorme volumen que adquirió esta industria en EE UU y en Europa a través de los vehículos de inversión especial o conduits, que son los que hicieron quebrar la banca a ambos lados del Atlántico”, recuerda Juan Ignacio Crespo, estadístico del Estado.

El término de “banca en la sombra” fue acuñado por el economista Paul McCulley en un discurso que dio en 2007 en el simposio financiero anual celebrado en Jackson Hole (Wyoming, EE UU).La diferencia entre el panorama actual y el que había hace nueve años es que la cuota de mercado de este sistema crediticio paralelo es mucho mayor debido a los avances en la ingeniería financiera, a la presión normativa sobre las entidades tradicionales y a la incorporación de nuevos actores al negocio crediticio.

El 88% de los activos de la banca en la sombra están en poder de entidades radicadas en economías desarrolladas. Sin embargo, el peso de los países emergentes en esta actividad se ha multiplicado por dos en solo cuatro años. El fortísimo aumento de la actividad bancaria paralela en China —supone ya el 8% del shadow banking mundial— es algo que se advierte como un posible factor desestabilizador. Empieza a ser habitual que gigantes empresariales chinos como Alibaba levanten enormes fondos, ofreciendo a los ahorradores tipos de interés que los depósitos bancarios no pueden igualar. Con este dinero Alibaba financia a su vez proyectos propios o de terceros. “El sistema financiero se caracteriza por la innovación tanto en instrumentos como instituciones. El problema es que no siempre este proceso de innovación obedece al deseo de mejorar el binomio rentabilidad/riesgo para el inversor, sino que, en no pocos casos, la única motivación es el arbitraje regulatorio”, advierte José María Roldán, presidente de la Asociación Española de Banca (AEB). “En la medida en que la normativa bancaria se ha endurecido de forma más que considerable en los últimos tiempos, el riesgo de crédito habrá tendido a desplazarse hacia las áreas donde los peligros se regulan de forma más laxa”, añade Roldán.

Las entidades que operan fuera del sistema financiero ordinario se caracterizan por unos patrones de comportamiento comunes. En primer lugar, realizan una transformación de vencimientos, es decir, obtienen fondos a corto plazo para invertir en activos a largo plazo. Otro rasgo común es su elevado apalancamiento: intentan maximizar el beneficio de las inversiones pidiendo dinero prestado. Además, otro de sus patrones es la transferencia del riesgo de crédito, es decir, asumen el riesgo de que una empresa incumpla con los pagos y lo pasan de la entidad que concedió el crédito a un tercero.

“En la medida en que en la actividad de la banca en la sombra hay descalce de plazos [adquieren instrumentos con riesgo de crédito y los financian con recursos ajenos a corto plazo], esa estructura será inestable ante shocks y puede dar lugar a comportamientos de pánico y al contagio a otras entidades y mercados”, advierte el presidente de la AEB.

El rápido crecimiento del shadow banking ha hecho que cada vez más organismos, desde el FMI a la Reserva Federal, pasando por el Banco de Inglaterra o la Comisión Europea, muestren interés en entender este fenómeno con el objetivo de desarrollar unas reglas de juego que sirvan para mitigar el riesgo sistémico que esta actividad lleva aparejada. “El tema de la banca en la sombra no está pasando inadvertido para quienes tienen que velar por la estabilidad financiera. Esto es bueno, pues no deberíamos cerrarnos a los avances en el desarrollo financiero siempre y cuando el riesgo esté suficientemente controlado por supervisores y reguladores”, asegura Javier Méndez Llera.

Hay quienes entienden que la banca tradicional está regulada en exceso y el legislador está empujando a todas estas entidades, incluidos los bancos convencionales, a crear fórmulas y sistemas para eludir la asfixiante normativa. “No me gusta la expresión de shadow banking, creo que deberíamos hablar de mercado de capitales que financian proyectos. Los que demandan dinero, ya sean empresas o particulares, tienen ahora más opciones. En un entorno de carestía de crédito estas instituciones incrementan la competencia. Eso es bueno”, señala Paul Moran, profesor del Instituto de Estudios Bursátiles.

Ventajas y riesgos

Incluso los más críticos con el auge de este sistema crediticio paralelo le reconocen algunas ventajas. Una de las lecciones de la crisis fue el peligro que conlleva una excesiva dependencia del crédito bancario. La Gran Recesión dejó seco el grifo de los préstamos, y economías como la española todavía sufren las consecuencias. En este sentido, la banca en la sombra supone una fuente de financiación alternativa para la economía. “No es malo que crezca el shadow banking porque complementa la labor de la banca aportando financiación, pero el motivo de su crecimiento no puede ser solo la consecuencia de ventajas regulatorias”, dice Maudos.

Otro de los puntos a favor de este sistema es que se ofrecen alternativas a los ahorradores. En un entorno de tipos de interés en mínimos históricos, la rentabilidad de los activos tradicionales como los depósitos apenas da para cubrir la inflación. Sin embargo, los vehículos de inversión de la banca en la sombra prometen rendimientos mucho más elevados. “Además, estos actores canalizan recursos hacia necesidades específicas de manera más eficiente, gracias a su mayor especificación”, admite la Comisión Europea en su Libro Verde sobre shadow banking.

No obstante, las actividades del sistema bancario paralelo entrañan también una serie de riesgos. Uno de ellos es que estas entidades están expuestas a riesgos financieros similares a los de los bancos, pero sin los cortafuegos que gozan estos. Algunas de las prácticas realizadas por estas entidades se nutren de la captación de ahorro a corto plazo y, por lo tanto, si hay una crisis en el mercado, estarán expuestas a retiradas masivas y súbitas de fondos por parte de los clientes. “Al no estar sujetos a la regulación bancaria tradicional, en una situación de emergencia no pueden —al contrario que los bancos— tomar préstamos del banco central correspondiente, y no tienen depositantes tradicionales cuyos ahorros tienen cobertura de depósitos”, subraya en un reciente documento Laura Kodres, directora del departamento de los mercados monetarios del FMI.

Otro riesgo sistémico es el elevado apalancamiento de estas entidades, ya que permiten que se pueda utilizar varias veces una misma garantía de pago como aval de los préstamos. Además, la menor regulación y supervisión de este sistema bancario paralelo respecto del resto del sector financiero es un incentivo que puede llevar a las entidades tradicionales a desplazar determinadas operaciones hacia terrenos no regulados. “Los riesgos del shadow banking son la falta de control por parte de las autoridades, una asunción de riesgos excesiva y la falta de emparejamiento en los vencimientos de activos y pasivos: la rentabilidad muchas veces consiste en financiarse a corto para invertir a largo plazo. Este esquema terminó provocando su estrangulamiento en 2007 al aparecer los primeros problemas con la valoración de las hipotecas basura”, indica Juan Ignacio Crespo.

Efecto dominó

En un principio podría pensarse que en caso de quiebra de una entidad bancaria en la sombra el recuento de daños se limitaría a los ahorradores que le confiaron su dinero. Sin embargo, las actividades de este sistema paralelo están a menudo estrechamente relacionadas con las del sector bancario ordinario. Por lo tanto, las hipotéticas quiebras pueden tener importantes efectos de contagio que, en la última fase de la cadena, terminarían afectando a la economía real. En momentos de crisis, los riesgos asumidos “en la sombra” pueden transmitirse de forma sencilla y rápida “a la luz” mediante los préstamos que la banca tradicional hace a las entidades paralelas. Otra posible vía de contagio es que, si un banco en la sombra entra en pánico, podría verse obligado a ventas masivas de activos para satisfacer las necesidades de liquidez de los inversores con la consiguiente repercusión en los precios de los activos financieros y reales. Esto acabaría provocando un agujero a los balances de las entidades convencionales.

“La financiación no bancaria no constituye en sí misma un problema, sino que, por el contrario, ha jugado, juega y puede jugar un papel muy importante en la financiación de la economía real. Sin embargo, si esta actividad se realiza a corto plazo, con recursos ajenos y apalancada, esa estructura es inestable y debe ser vigilada con extrema cautela”, concluye José María Roldán.

Hay un aforismo que asegura que la única diferencia entre un medicamento y el veneno está en la dosis. Por eso, cada vez hay más voces que advierten de que, si el imparable crecimiento del shadow banking no se supervisa, podría acabar siendo el germen de la próxima crisis financiera. “Espero que no sea así porque tenemos muy reciente la experiencia de 2007 y se han tomado medidas muy importantes para evitar que se repita. Pero para impedir que acabe siendo el germen de la próxima crisis, es necesario exigir colchones de solvencia y liquidez a estas entidades, tal y como se les ha impuesto a los bancos convencionales”, afirma Joaquín Maudos. Este experto está preocupado por las “consecuencias” que puedan tener muy reducidos tipos de interés sobre el riesgo creciente que asumen los inversores a través de la banca en la sombra, y que pueden ser el origen de nuevas burbujas financieras. “Por eso es tan importante la regulación. Pero insisto, no demonicemos a la banca en la sombra porque aporta financiación al sector real de la economía, y se ha revelado muy importante cuando la banca ha cerrado el grifo del crédito”.

Tu suscripción se está usando en otro dispositivo

¿Quieres añadir otro usuario a tu suscripción?

Si continúas leyendo en este dispositivo, no se podrá leer en el otro.

FlechaTu suscripción se está usando en otro dispositivo y solo puedes acceder a EL PAÍS desde un dispositivo a la vez.

Si quieres compartir tu cuenta, cambia tu suscripción a la modalidad Premium, así podrás añadir otro usuario. Cada uno accederá con su propia cuenta de email, lo que os permitirá personalizar vuestra experiencia en EL PAÍS.

¿Tienes una suscripción de empresa? Accede aquí para contratar más cuentas.

En el caso de no saber quién está usando tu cuenta, te recomendamos cambiar tu contraseña aquí.

Si decides continuar compartiendo tu cuenta, este mensaje se mostrará en tu dispositivo y en el de la otra persona que está usando tu cuenta de forma indefinida, afectando a tu experiencia de lectura. Puedes consultar aquí los términos y condiciones de la suscripción digital.