Los litigios y la perspectiva de tipos más altos encarecen las hipotecas

Los banqueros creen que los cambios legales ponen en riesgo el amplio acceso a la vivienda en propiedad que ha existido en España

El Banco de España no duda de que la tendencia de fondo es la subida del precio del crédito en 2017, aunque será de forma lenta. “En el segmento de la financiación a las familias para adquisición de vivienda, se aprecia un ligero endurecimiento de los criterios en España”, según un informe del Banco de España. La banca cree que las causas son la judicialización del crédito hipotecario (cláusulas suelo, gastos de la hipoteca), la probable subida de tipos a mediados de 2017 y el coste del riesgo de impago. Desde los sindicatos, como CC OO, creen que subirán los precios por la menor competencia bancaria.

La “Encuesta sobre Préstamos bancarios en España: enero 2017”, hecha pública este martes, afirma que en el cuarto trimestre de 2016 los criterios de aprobación de préstamos a empresas no variaron en España, mientras que en el segmento de la financiación a las familias para la adquisición de vivienda se apreció “un ligero endurecimiento”.

Eso es lo que ha ocurrido, es decir, que ha subido el precio. Pero el informe también trata las perspectivas para los futuros meses y la tendencia sigue igual. “De cara al trimestre en curso, las entidades encuestadas no esperaban cambios en los criterios de concesión de préstamos, ni en el segmento de sociedades ni en el de préstamos a hogares para consumo, mientras que en el de créditos para adquisición de vivienda anticipaban un cierto endurecimiento”, dice el documento firmado por Álvaro Menéndez Pujadas, de la Dirección General de Economía y Estadística del Banco de España. Y tienen estas perspectivas pese a que el euribor continúa bajando, como ha hecho a lo largo de 2016, hasta llegar a -0,08 en diciembre pasado.

En privado, los banqueros achacan esta subida de precios a la judicialización del mercado hipotecario, a través de las sentencias del Supremo. En su opinión, los cambios que se van a realizar en los futuros préstamos hipotecarios para adaptarse a las sentencias (como la supresión de los suelos, el pago conjunto de los gastos y quizá algún otro) van a encarecer el crédito y limitar más el acceso de los ciudadanos porque se exigirán más garantías.

“Es una pena estropear un mercado que ha funcionado muy bien y ha permitido acceder a la vivienda a millones de españoles, que ha sido su gran aspiración”, asegura un alto directivo del sector. El director de una oficina bancaria apuntó que los tipos fijos “han subido un punto en los últimos meses. Alguien tiene que pagar las cláusulas suelo”. Muy gráfico. José Ignacio Goirigolzarri, presidente de Bankia, pidió que no se hagan cambios legislativos en las hipotecas “pensando en el 2% que ha tenido problemas”, “sino en el 98% a los que les ha ido bien el sistema”.

A los directivos bancarios les cuesta admitir que han cometido errores, e incluso abusos, según ha calificado el Supremo. Argumentan que ha podido ocurrir “en algunos casos, pero no de forma generalizada, como se está diciendo en todos los sitios”.

Sin embargo, desde el sindicato mayoritario en banca, Comisiones Obreras, un alto responsable apunta que otras causas para subir precios: “Las causas que explican la subida del precio son tres. La primera es la menor competencia entre las entidades, ahora que han quedado menos bancos. En segundo lugar, que han aprovechado la mayor demanda de hipotecas para subir precios. Por último, el sector ha decidido recuperar los márgenes financieros vía precios y no comisiones, en donde hay más competencia y están muy cuestionadas judicialmente con las sentencias”.

Problema de competencia

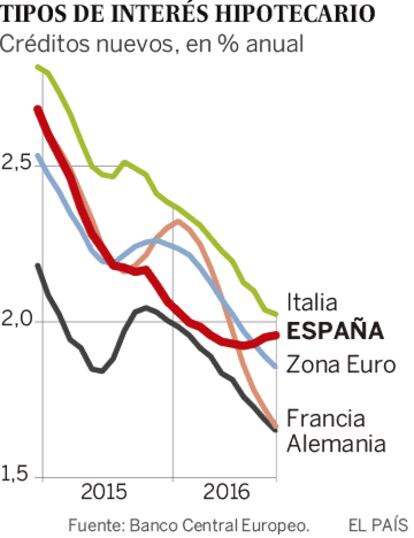

Los banqueros rechazan la falta de competencia. Para demostrar la eficiencia del mercado, siempre apuntan que España tiene los créditos más baratos de Europa. Sin embargo, eso es más una leyenda urbana que una realidad, según el BCE (ver gráfico).

En noviembre de 2016, los nuevos créditos hipotecarios en España se cobraron al 1,97%, según el indicador sintético del BCE que agrega la media de los últimos 24 meses. Con el repunte de los últimos meses, los precios son más caros que Alemania (1,65%) y Francia (1,68%), en donde ahora se conceden más créditos a tipo variable. Los países más caros son Holanda (2,49%), Irlanda (3,25%), Bélgica (2,02%), frente al 1,86% de la media de la Zona euro.

Para el portavoz de la Asociación Española de Banca, (AEB), José Luis Martínez, el mercado hipotecario se está encareciendo por “la menor tolerancia al riesgo”. Y se pregunta “¿También por efecto de las sentencias judiciales? Es pronto para considerarlo. Pero es evidente que un cambio en las condiciones de los contratos puede llevar a cambios en las condiciones de financiación”.

El presidente de la Asociación Hipotecaria Española (AHE), Santos González, lo tiene más claro. En declaraciones a Europa Press, apunta que las hipotecas se encarecerán en España en el “corto plazo” tras las sentencias que obligan a las entidades a asumir parte de los gastos de los préstamos para la vivienda, que se suma al imperativo de devolver los intereses cobrados de más por las cláusulas suelo. El problema para la banca es que si sube el precio bajará el volumen y también sus ingresos.

Tu suscripción se está usando en otro dispositivo

¿Quieres añadir otro usuario a tu suscripción?

Si continúas leyendo en este dispositivo, no se podrá leer en el otro.

FlechaTu suscripción se está usando en otro dispositivo y solo puedes acceder a EL PAÍS desde un dispositivo a la vez.

Si quieres compartir tu cuenta, cambia tu suscripción a la modalidad Premium, así podrás añadir otro usuario. Cada uno accederá con su propia cuenta de email, lo que os permitirá personalizar vuestra experiencia en EL PAÍS.

¿Tienes una suscripción de empresa? Accede aquí para contratar más cuentas.

En el caso de no saber quién está usando tu cuenta, te recomendamos cambiar tu contraseña aquí.

Si decides continuar compartiendo tu cuenta, este mensaje se mostrará en tu dispositivo y en el de la otra persona que está usando tu cuenta de forma indefinida, afectando a tu experiencia de lectura. Puedes consultar aquí los términos y condiciones de la suscripción digital.