Cómo afectaría una victoria de Donald Trump a los mercados

Los analistas creen si el republicano es elegido presidente se abriría un periodo de incertidumbre y volatilidad

El próximo 8 de noviembre los estadounidenses elegirán a su 45º presidente. Hillary Clinton, por el partido demócrata, y Donald Trump, por el bando republicano, son los contendientes. Las encuestas conceden una ligera ventaja a la exsecretaria de Estado. Sin embargo, nadie da por derrotado a su adversario, máxime tras la experiencia del Brexit en Reino Unido. Bancos de inversión y casas de análisis ya han enviado extensos informes a sus mejores clientes con el impacto que el resultado electoral podría tener en sus bolsillos. Los expertos coinciden en que la llegada de Trump a la Casa Blanca abriría un periodo de alta volatilidad en las Bolsas.

“Si Trump se impone, a corto plazo creemos que podría desencadenarse un movimiento de huida del riesgo debido al mayor nivel de incertidumbre que se asocia a su figura”, sañalan desde Fidelity. “No debería subestimarse la importancia del resultado de las elecciones presidenciales en EE UU”, advierte Sophie Chardon, estratega de inversión en Lombard Odier. “El carácter perturbador de una posible presidencia de Trump lo convierte en un aspecto crucial desde el punto de vista de la confección de las carteras de inversión”, añade. Steen Jakobsen economista jefe de Saxo Bank, tiene, en cambio, una visión más provocadora y señala que ningún candidato será mejor presidente que otro: “Si Clinton gana, la probabilidad de una recesión aumenta inmediatamente. Si Trump triunfa, llegaremos rápidamente a una agitación política masiva”.

El 8 de noviembre no solo se elige presidente en EE UU, sino que también habrá cambios en el Congreso: la Cámara de Representantes se renovará por completo; mientras que en el Senado elegirá a un tercio de sus miembros. Actualmente, ambas instituciones están en manos republicanas. “Más importante que el nuevo presidente será la configuración del Congreso. El impacto económico de las elecciones dependerá mucho de su color”, señala Didier Borowski, responsable macroeconómico de Amundi. De los tres escenarios dibujados por la gestora francesa, al que menos probabilidades asignan es a una victoria de Trump con el apoyo de las dos cámaras para sacar adelante todo su programa “dada la falta de apoyos incluso en su propio partido”. Si el empresario tuviese carta blanca, Amundi augura que EE UU entraría en recesión, el déficit americano se dispararía “y la economía mundial crecería menos de un 2%”.

El oro vuelve a brillar como refugio

El oro se perfila como una solución para cobijar el dinero en caso de una victoria de Donald Trump. Si el candidato republicano gana las elecciones se avecina un periodo de incertidumbre. Los inversores querrán comprobar si todo que ha dicho en campaña lo lleva a la práctica así como el efecto económico que ello tendría. Durante ese periodo inicial de tantego lo más probable es que parte del dinero huya de los activos de riesgo (Bolsa y deuda corporativa, principalmente) para buscar refugio en los activos más conservadores. “Creemos que el oro podría revalorizarse hasta un 10% en los próximos 12 meses en caso de una victoria de Trump. El oro es visto como una cobertura contra la inceticumbre y un presidencia del republicano abriría el periodo de menor predicitibilidad en generaciones, sobre todo en el liderazgo de la Reserva Federal”, señala James Butterfill, responsable de inversiones de ETF Securities. “Una victoria de Hillary Clinton, sin embargo, provocaría una caída del 6% en la cotización de la onza. En cambio, el compromiso de ambos candidatos con las inversión en infraestructuras elevaría el déficit público de EE UU, lo que es bueno para el metal precioso”, añade.

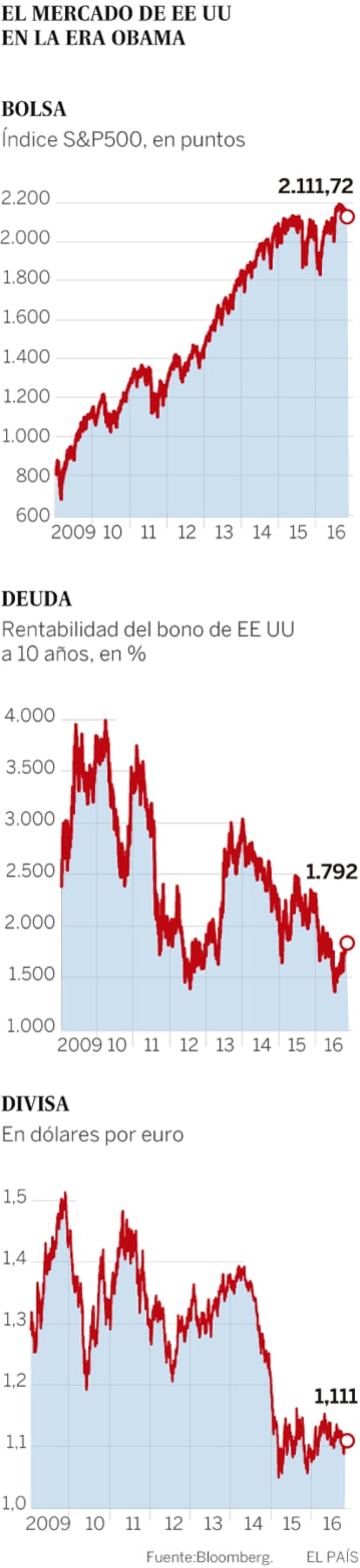

Los análisis históricos revelan que la Bolsa estadounidense suele comportarse mejor con presidentes demócratas —la rentabilidad media anual del S&P 500 durante mandatos del partido del burro es del 14,7%, frente al 5,4% de los republicanos—, aunque ello se ha debido principalmente al momento en el que se han producido. A pesar de que los efectos macroeconómicos y sobre los mercados son, en general, discutibles, lo que sí parece evidente es que las políticas de los presidentes sí tienen influencia en el comportamiento de los diferentes sectores económicos.

Tanto Clinton como Trump han prometido un generoso plan de infraestructuras en caso de ser elegidos. Esto quiere decir que el sector de la construcción se verá beneficiado en Bolsa sea uno u otro presidente. Esta es, sin embargo, de las pocas coincidencias. “Clinton es más progresista en inmigración, lo que beneficia a sectores con altos niveles de trabajadores indocumentados, sobre todo la agricultura. Es firme defensora del medio ambiente lo que favorece al negocio de las energías limpias. También defiende un fuerte incremento del salario mínimo y eso es malo para la restauración y la hostelería. Quiere impedir aumentos injustificados de los medicamentos, lo que es perjudicial para algunas farmacéuticas y quiere dar continuidad al Obama Care, lo que sería beneficioso para proveedores de servicios médicos y seguros”, resumen en Fidelity.

Impacto sectorial

En el caso de victoria de Trump, Sophie Chardon, de Lombard Odier, recuerda que los principales temas en la campaña del republicano sugieren buenos resultados en el parqué para las grandes farmacéuticas por la derogación del Obama Care, para las acciones de los bancos (por el desmantelamiento de la Ley Dodd-Frank que surgió tras la crisis para proteger al ahorrador), para las empresas del sector de materiales (por la imposición de aranceles al acero chino) “y para las compañías tecnológicas por la oferta de amnistías fiscales para la repatriación de beneficios obtenidos en el extranjero”. Trump también ha abogado por duplicar el peso del gasto militar en el PIB, lo que favorece a los contratistas de Defensa y a los fabricantes de armas. Su política de inmigración y de comercio, sin embargo, sería perjudicial para las empresas de los mercados emergentes.

En renta fija, un triunfo de Clinton también sería la mejor opción para los analistas. “El mercado probablemente pondría en precio una subida de los tipos de interés de la Reserva Federal en diciembre. En el caso de victoria de Trump aumentaría la aversión al riesgo lo que traería rentabilidades menores en el mercado de deuda pública y mayor debilidad para los bonos corporativos, sobre todo en los de menor calidad”, destaca Anthony Doyle, de M&G. En las divisas, hay unanimidad acerca de que si Trump vence el dólar se fortalecería, con un impacto negativo muy severo para el peso mexicano y el dólar canadiense por sus amenazas proteccionistas.

Tu suscripción se está usando en otro dispositivo

¿Quieres añadir otro usuario a tu suscripción?

Si continúas leyendo en este dispositivo, no se podrá leer en el otro.

FlechaTu suscripción se está usando en otro dispositivo y solo puedes acceder a EL PAÍS desde un dispositivo a la vez.

Si quieres compartir tu cuenta, cambia tu suscripción a la modalidad Premium, así podrás añadir otro usuario. Cada uno accederá con su propia cuenta de email, lo que os permitirá personalizar vuestra experiencia en EL PAÍS.

¿Tienes una suscripción de empresa? Accede aquí para contratar más cuentas.

En el caso de no saber quién está usando tu cuenta, te recomendamos cambiar tu contraseña aquí.

Si decides continuar compartiendo tu cuenta, este mensaje se mostrará en tu dispositivo y en el de la otra persona que está usando tu cuenta de forma indefinida, afectando a tu experiencia de lectura. Puedes consultar aquí los términos y condiciones de la suscripción digital.