‘Big data’ un siglo después de los rayos X

El diagnóstico por imagen usa tecnologías de la información para ser más eficiente

En verano de 2003, el hospital de La Paz, en Madrid, instaló el primer PET-TAC —un equipo avanzado que combina las imágenes radiológicas del TAC, o tomografía axial computarizada, con las de medicina nuclear del PET, o tomografía por emisión de positrones, en una sola exploración— de la sanidad pública española. Apenas tres años después de que la revista Time lo considerara el mejor invento médico del año 2000, llegaba un aparato casi infalible a la hora de detectar tumores y muy eficaz para evaluar la eficacia de los tratamientos. Alta tecnología que revolucionó la práctica médica, pero también los presupuestos de los gestores hospitalarios: aquel primer equipo costó tres millones de euros (de una partida para inversiones de 5,4).

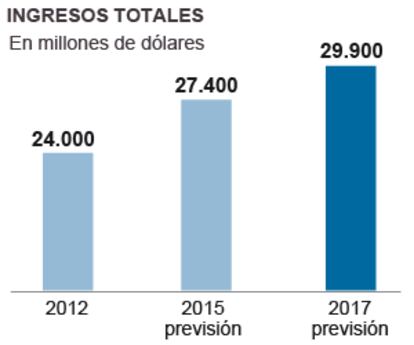

El diagnóstico por imagen es una de las principales inversiones de cualquier centro sanitario. Y, como tantas otras partidas, se resiente en situaciones de crisis. Este mercado, que mueve entre 24.000 y 30.000 millones de dólares anuales, según cálculos de distintas consultoras, se ha estancado en regiones como el sur de Europa, pero los expertos pronostican que será uno de los que más rápido crezca de todo el sector sanitario. India, América Latina, Rusia y China están construyendo y equipando nuevos hospitales a medida que sus economías progresan. Y allí han puesto el foco los grandes fabricantes, aseguran los analistas de Frost & Sullivan.

Los tres gigantes del diagnóstico por imagen —Siemens, General Electric y Philips— se reparten casi el 80% de la cuota de mercado mundial. Hasta ahora, su objetivo estaba bien definido: EE UU, con el 25% de las ventas mundiales; Europa, con el 19%, y Japón (17%). Pero las tornas están cambiando y la pujanza de los sistemas sanitarios de la India y China espolean la demanda de estos equipos. Solo en India se espera que las ventas se doblen en 2017. Tecnologías asequibles, menos invasivas, de uso más sencillo y que requieran menos mantenimiento triunfarán en este nuevo escenario.

Además de cuestiones como la mejora de la resolución y la eficiencia de los equipos, Magda Rosenmöller, profesora asociada del IESE, menciona otras tendencias de futuro del sector relacionadas con las restricciones de gasto. “Philips por ejemplo trabaja recogiendo equipos de imagen antiguos que revisa, renueva y repone, de forma que son más accesibles para instituciones sanitarias o regiones bajo la presión de los recortes presupuestarios”, explica. “Otra opción es vender el servicio de diagnóstico por imagen por 10 años, pagando una cantidad anual. Así no se tiene que invertir y todos los gastos del equipo y el mantenimiento están cubiertos. Es un sistema interesante, pero no exento de críticas porque reduce la flexibilidad”, añade.

Fabricantes chinos empiezan a competir contra Philips o General Electric

Las grandes compañías de tecnología médica aún no temen la competencia de la floreciente industria china, que con líderes como Mindray o Wandong empiezan a hacerse hueco en el mercado interno y también en la exportación. “Aún no son una amenaza para el segmento de calidad alta”, señala Rosenmöller. Lo confirma Luis Campos, presidente de GE Healthcare España: “Aquí solo se ven en radiología básica y ultrasonidos, no en alta tecnología, y su presencia por ahora es pequeña”.

Los equipos de imagen híbridos —como el PET/MR, que combina un PET con una resonancia magnética y ofrece grandes posibilidades en oncología, neurología y cardiología— y la aplicación de las tecnologías de la información y el big data al diagnóstico y tratamiento centraron el interés de la última gran cita de la radiología mundial, el congreso de la Sociedad Radiológica de Norteamérica (RSNA) celebrado la semana pasada en Chicago. Tanto Siemens como GE presentaron sistemas que funcionan casi como redes sociales, que permiten compartir de forma segura una resonancia o un TAC desde cualquier hospital de cualquier lugar del mundo. Estos software permiten mejorar la eficiencia y compararse con el resto: dónde se es más productivo, controlar cuánta radiación recibe cada paciente en cada prueba o qué técnico suministra mayores dosis. Es decir, prestaciones que van mucho más allá de la venta de máquinas.

Campos apunta a otras tendencias, como la “miniaturización de los equipos”, para hacerlos más compactos, mejorar el confort del paciente (resonancias sin apenas ruido o mesas de rayos que permiten bajar la mesa a 30 centímetros de suelo para que un paciente anciano pueda subir sin esfuerzo…), o el énfasis en la reducción de dosis. Pero siempre con un ojo puesto en la mejora del coste efectividad. “Siempre se busca que el gasto de inversión y operativo sea lo más bajo posible”, subraya.

CEO de Siemens Healthcare: "La crisis frenó las compras en España"

Mientras los diarios económicos anunciaban miles de despidos en Siemens a principio de este año, la división de salud del gigante tecnológico transitaba plácidamente hacia la separación de la empresa matriz. Con unos ingresos en su último año fiscal, que terminó el 31 de septiembre, de 12.900 millones de euros, Siemens Healthcare permanecerá a partir de ahora ajena a las dificultades del conglomerado alemán. Ya es otra empresa, aunque seguirá bajo el paraguas de Siemens. “Es la mejor decisión posible”, asegura Bernd Montag (Munich, 1969), su consejero delegado. “El sector de la salud tiene necesidades especiales. No queremos que el funcionamiento global nos retrase ni depender de cómo se orientan las ventas o la investigación en los otros procesos industriales”, añade.

A Montag le gusta recordar los 120 años de historia de Siemens en el sector. Solo meses después de que Wilhelm Roentgen descubriera los rayos X en 1895 —la primera radiografía es de la mano de su mujer, anillo incluido— la compañía ya fabricaba un primer aparato. “Conservamos en los archivos una carta de Roentgen quejándose por su elevado precio”, contó Montag durante la reunión anual de la Sociedad Radiológica de Norteamérica (RSNA). Horas después, la anécdota serviría para hablar de los costes de la tecnología en tiempos de crisis: “No, los hospitales no se quejan como Roentgen. Nos dedicamos a innovar, a conseguir los usos clínicos más punteros, pero también nos esforzamos por hacerlos asequibles. Nuestros productos se ven como inversiones que permiten ahorrar a largo plazo”.

En regiones como el sur de Europa, y más concretamente en España, la compra de equipos de diagnóstico se frenó en seco durante la crisis. "Básicamente se detuvo el ritmo de renovación. En los peores años las compras en España eran apenas un 10 o un 20% de las de un año normal", reconoce. La situación está mejorando, y lo hace a tiempo: la obsolescencia "no ha llegado a ser preocupante". Montag asegura que el futuro del sector pasa por "combinar cada vez más estrechamente el diagnóstico con la terapia" y por exprimir las tecnologías de la información y el big data. También por seguir con "la innovación clásica" que representa la última novedad de Siemens en la RSNA: el Multitom Rax, un sistema de rayos X robotizado con dos brazos que genera imágenes en tres dimensiones de un paciente en cualquier posición, "incluso de pie".

Tu suscripción se está usando en otro dispositivo

¿Quieres añadir otro usuario a tu suscripción?

Si continúas leyendo en este dispositivo, no se podrá leer en el otro.

FlechaTu suscripción se está usando en otro dispositivo y solo puedes acceder a EL PAÍS desde un dispositivo a la vez.

Si quieres compartir tu cuenta, cambia tu suscripción a la modalidad Premium, así podrás añadir otro usuario. Cada uno accederá con su propia cuenta de email, lo que os permitirá personalizar vuestra experiencia en EL PAÍS.

¿Tienes una suscripción de empresa? Accede aquí para contratar más cuentas.

En el caso de no saber quién está usando tu cuenta, te recomendamos cambiar tu contraseña aquí.

Si decides continuar compartiendo tu cuenta, este mensaje se mostrará en tu dispositivo y en el de la otra persona que está usando tu cuenta de forma indefinida, afectando a tu experiencia de lectura. Puedes consultar aquí los términos y condiciones de la suscripción digital.