Locos por los ‘Hedge funds’

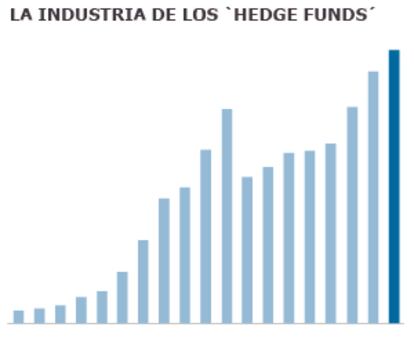

El patrimonio bajo gestión de los fondos de alto riesgo está en máximos históricos

Los hedge funds o fondos de alto riesgo están de moda. El patrimonio bajo gestión de estos productos en todo el mundo alcanza ya 2,72 billones de dólares. Si a esta cifra se le añade el dinero que hay en fondos que a su vez invierten en hedge funds, la cantidad total en manos de esta industria rozaría los tres billones de dólares, récord histórico. Solo en el segundo trimestre del año, último datos disponible por la consultora Hedge Fund Research, entraron en el sector 39.700 millones en su undécimo trimestre consecutivo de crecimiento. Además, desde 2010 el tamaño del sector ha aumentado un 60%.

“El dinero institucional clásico, es decir, aseguradoras, fondos soberanos, fondos de pensiones o fondos de inversión son conscientes del riesgo que hay en el mercado. El ciclo alcista de la renta fija se ha acabado y tienen que diversificar su patrimonio”, explica Beltrán de Montauzon, gestor de Brightgate Capital.

Estrategias

Básicamente, lo que buscan los inversores en hedge funds es obtener una rentabilidad descorrelacionada de los activos convencionales como las acciones, los bonos o la deuda pública. “Los fondos tradicionales de renta fija se manejan en unos niveles de tipos de interés tan bajos que es difícil generar una rentabilidad decente en esta clase de activo y, por otra parte, la Bolsa lleva varios años de subida casi ininterrumpida, lo que genera dudas en cuanto a su evolución futura”, señala Fernando Luque, analista de Morningstar. “No olvidemos que muchos hedge funds también pretende perservar el capital. Esto es lo que explica su éxito en términos de patrimonio”, añade Luque.

Para conseguir su objetivo de lograr rentabilidades al margen de lo que haga el mercado, los hedge funds cuentan con una gran libertad a la hora de configurar sus carteras. Las estrategias en las que invierten son muchas y muy variadas. Además, tienen la posibilidad de invertir en activos que un fondo tradicional, por su normativa, no podría. Es decir, pueden invertir en materias primas, en inmuebles, en dividas o productos estructurados complejos. También pueden usar derivados o estrategias bajistas y pueden llegar a apalancarse (endeudarse) en un 200%.

Orígenes periodísticos

La prensa estuvo en la génesis del ‘Frankenstein’ de los mercados. Los fondos de inversión más especulativos, conocidos como ‘hedge funds’, tienen su origen en una redacción. Corría el año 1949. Atrás quedaban la Gran Depresión y la II Guerra Mundial. Había que mirar hacia delante. Con ese espíritu, la revista ‘Fortune’ encargó al sociólogo Alfred W. Jones una investigación para intentar predecir el comportamiento de los mercados. Como parte del estudio, Jones decidió combinar en un mismo fondo posiciones largas y cortas, es decir, apostar a un tiempo por la subida de la Bolsa y por su bajada, para cubrirse de las oscilaciones del mercado. Nacía un nuevo producto de inversión: los ‘hedge funds’. Hoy en día son todo un fenómo social y la industria cuenta con más de 11.000 fondos de este tipo en todo el mundo.

“Esa libertad a la hora de invertir les permite sortear con mayor éxito las crisis, aunque algunas de estas crisis han sido provocadas por los mismos hedge funds”, dice José María Luna, responsable de Profim. “Pueden ser un producto interesante como elemento diversificador del patrimonio, pero no son aptos para todo tipo de inversores. Sus grandes inconvenientes son la menor liquidez [reembolsos mensuales o trimestrales], una inversión inicial elevada y que la mayoría se cierran al alcanzar un volumen determinado, lo que hace que no siempre sea posible entrar en los hedge realmente buenos”, agrega Luna.

Mala fama

La mayor libertad normativa, el carácter especulativo de algunas de sus apuestas y el apalancamiento que usan han granjeado a los hedge funds la imagen de enfants terribles del mercado. La quiebra del fondo LTCM o el ataque de George Soros a la libra esterlina son algunos de los pasajes de la historia negra de los hedge funds. La duda que se plantea ahora con el fuerte crecimiento de esta industria es si hay un mayor riesgo sistémico para el sistema financiero.

“Tras los episodios vividos históricamente, los controles han aumentado y la posibilidad de que se genere un riesgo sistémico se ha reducido”, asegura Paula Mercado, analista de VDOS. “Es difícil que se repita un caso como el LTCM ya que los reguladores harán todo lo posible para que no vuelva a ocurrir”, coincide Fernando Luque. “El verdadero riesgo están en todo el dinero que hay invertido en renta fija. Los hedge funds son un chivo expiatorio. Es verdad que pueden amplificar los movimientos del mercado, pero su peso en el mercado es relativamente pequeño. Son el chivo expiatorio perfecto”, añade Beltrán de Montauzon.

A pesar del furor que están despertando estos fondos en el resto del mundo, en el caso de España la industria no acaba de despegar. Llegó tarde (2005) por un retraso normativo y apenas empezaba a desarrollarse estalló la crisis. Además, el escándalo Madoff salpicó a alguno de los fondos registrados en la CNMV. Ahora los hedge funds o fondos de inversión libre, como se les denomina oficialmente (solo para inversores cualificados a parir de 50.000 euros), acumulan un patrimonio bajo gestión de 1.266 millones; mientras que los fondos de fondos de inversión libre apenas suman otros 240 millones.

“Es visto como un producto elitista, destinado a inversores cualificados, además hay una fuerte competencia como los fondos UCITS que replican muchas de las estrategias de los hedge funds pero con liquidez diaria”, argumenta Luque. “Es un producto que no despega por falta de cultura financiera”, cree Beltrán de Montauzon. “Hasta que los grandes bancos como Santander o BBVA no vuelvan a apostar de forma activa por esta modalidad de productos, su éxito en el mercado nacional será limitado”, concluye José María Luna.

Tu suscripción se está usando en otro dispositivo

¿Quieres añadir otro usuario a tu suscripción?

Si continúas leyendo en este dispositivo, no se podrá leer en el otro.

FlechaTu suscripción se está usando en otro dispositivo y solo puedes acceder a EL PAÍS desde un dispositivo a la vez.

Si quieres compartir tu cuenta, cambia tu suscripción a la modalidad Premium, así podrás añadir otro usuario. Cada uno accederá con su propia cuenta de email, lo que os permitirá personalizar vuestra experiencia en EL PAÍS.

¿Tienes una suscripción de empresa? Accede aquí para contratar más cuentas.

En el caso de no saber quién está usando tu cuenta, te recomendamos cambiar tu contraseña aquí.

Si decides continuar compartiendo tu cuenta, este mensaje se mostrará en tu dispositivo y en el de la otra persona que está usando tu cuenta de forma indefinida, afectando a tu experiencia de lectura. Puedes consultar aquí los términos y condiciones de la suscripción digital.