Los inversores ya pagan por prestar su dinero a 10 países europeos

Los tipos de interés a dos años son negativos para siete Estados en la eurozona

Los mercados financieros se mueven a veces por directrices tan alejadas de la lógica económica que pueden llevar al absurdo de que los inversores no solo no obtengan beneficios por prestar dinero, es decir, por comprar bonos o letras, sino que incluso lleguen a perder una parte por ello y, aun así, sigan poniendo más y más dinero en esos pedazos de papel. Eso está pasando ahora: el hambre por deuda soberana es tal, el volumen de dinero en circulación es tanto, que ya hay una decena de países europeos cuyos bonos a dos años se intercambian en el mercado con intereses negativos. España todavía no está en ese club, pero también aprovecha la buena racha: este martes colocó una emisión sindicada de 9.000 millones al menor coste de la historia.

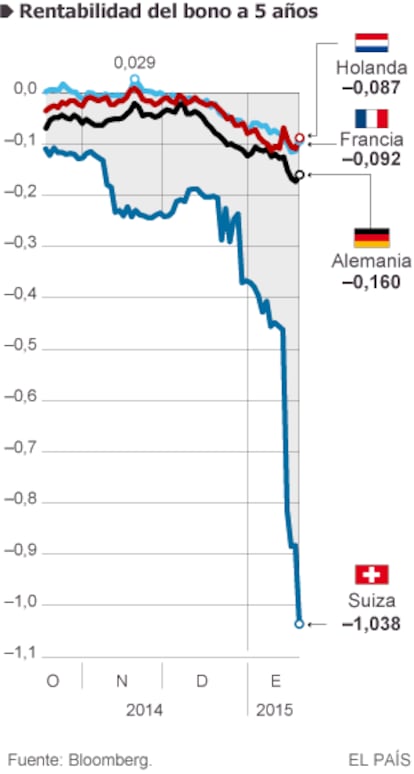

Alemania, Francia, Holanda, Finlandia, Austria, Bélgica y Eslovaquia son los siete países de la zona euro que ganan dinero por tomarlo prestado a dos años y, fuera de la moneda única, Suiza, Suecia y Dinamarca. La horquilla va del -1,03% de los bonos suizos, los menos rentables, hasta los suecos, cercanos a 0 (-0,017%). El fenómeno alcanza también a la deuda a cinco años en el caso de los bonos daneses, alemanes, finlandeses y, sobre todo, los suizos. Suiza, de hecho, es el único país europeo que logra intereses negativos incluso a 10 años. Su banco central ha suprimido el límite con el que intentaba evitar la apreciación excesiva del franco frente al euro. Dinamarca ha respondido bajando los tipos de interés sobre los depósitos del -0,05% al -0,20%.

En cuanto a España, la rentabilidad que los inversores exigen por comprar sus títulos se halla igualmente en mínimos históricos, hasta el punto de que también ha logrado intereses negativos en el corto plazo: las letras que vencen este marzo se vendían este martes con una rentabilidad del -0,014%. Y la racha sigue: el Tesoro colocó este martes 9.000 millones de euros mediante una emisión sindicada de una nueva referencia a 10 años a un cupón del 1,60%, el más bajo de la historia con este sistema y este plazo. La demanda duplicó la oferta al rozar los 23.000 millones. La rentabilidad se ha situado en el 1,656%, cuando en la última operación del mismo tipo fue 1,14 puntos porcentuales superior.

Un inversor está dispuesto a perder dinero en títulos de deuda cuando busca una inversión sin riesgo y, dentro de todas las posibilidades, prefiere un producto cuya rentabilidad, al menos, aunque negativa, no variará. Francia pasó la frontera de tipos a dos años positivos a negativos a mediados de diciembre, después de que el presidente del Banco Central Europeo (BCE), Mario Draghi, diese a entender que, a primeros de año, se aprobaría el plan de compra masiva de deuda pública, el llamado Quantitative Easing (QE), una operación que puede rebajar aún más esos intereses. Si sube la demanda por un bono, aumenta su precio, lo que significa que baja la rentabilidad.

“Hay un efecto de patata caliente entre los bancos: si tienes que depositar tu dinero en un activo sin riesgo y lo dejas en el BCE, que ha gravado los depósitos con interés negativo, pierden más dinero que si lo ponen en bonos alemanes”, apunta Justin Knight, estratega de tipos de interés de UBS en Londres.

El caso de Suiza resulta especialmente singular, porque el interés negativo de su deuda es mayor que el de los depósitos. Para Prem Thapar Martínez, director de inversiones de BNP Paribas en España, “los inversores se lo plantean como escoger una hipoteca a interés fijo o variable: optan por el bono, aunque les cueste más (su interés a dos años es del -1%) porque así se aseguran cuál va a ser ese interés negativo de forma permanente, mientras que el tipo del depósito, aunque ahora es del -0,75%, puede ir a peor si el Banco Central de Suiza lo decide así para debilitar el franco”. “También influye el riesgo de deflación: si temes que van a bajar los precios, optar por invertir en activo donde te aseguras la evolución”. Y las Bolsas han entrado en una fase de gran volatilidad.

Nunca tantos países al mismo tiempo habían pagado tan poco por endeudarse y lo que nadie se atreve a estimar en el mercado es qué margen de bajada queda tras la reunión del próximo jueves del BCE y la esperada compra masiva de bonos. Una buena parte de la corrección de los mercados ya se ha adelantado desde diciembre.

Blanchard cree que la expansión monetaria del BCE ya tiene efectos

Es lo que también manifestó este martes en Pekín, el economista jefe del Fondo Monetario Internacional (FMI), Olivier Blanchard, para quien los efectos que esa iniciativa quiere generar “ya han ocurrido, en gran medida”. Los inversores ya contaban con la puesta en marcha de ese plan sin precedentes. “Eso ha llevado a una suavización del diferencial del euro en la eurozona, indicando una anticipación de las medidas de QE, y se encuentra probablemente detrás de mucha de la depreciación del euro, así que en cierto modo la QE ya ha funcionado”, apuntó Blanchard, al presentar la revisión de las previsiones del FMI sobre la economía mundial.

Pero para que continúe su efecto, advirtió, Draghi tendrá que anunciar un programa en línea con las expectativas de los inversores, para evitar que estos se decepcionen y se pierda mucho de lo logrado hasta ahora. “Mi expectativa es que el BCE hará algo más o menos consistente con lo que los inversores han anticipado y por lo tanto los efectos que hemos visto hasta ahora continuarán”, matizó.

Es lo que no todo el mundo ve claro. Según unas declaraciones que publica el Financial Times de Athanasios Orphanides, exmiembro del comité ejecutivo del BCE, el sistema puede terminar por parecerse más al que quería Alemania que al que reclamaban otros estados como Italia, y los países del euro no compartirán el riesgo de los bonos adquiridos. Según Orphanides, Draghi ha cedido a las presiones de Angela Merkely eso restará efecto al plan.

España logra pagar el interés mínimo de su historia en un bono sindicado

La cuestión es si además de los mercados financieros, la gran acción del BCE cala en la economía real, Knight cree que “el canal a través del cual va a funcionar más es que el euro bajará”, mientras que resultará menos efectivo a la hora de animar el crédito bancario porque “los intereses oficiales ya son muy bajos”. Además, en cuanto al efecto que esta expansión cuantitativa tendrá para las emisiones de bonos de empresas, Knight recuerda que “el 80% de la financiación de las compañías europea es a través de los bancos y no de emisiones de deuda”.

Tu suscripción se está usando en otro dispositivo

¿Quieres añadir otro usuario a tu suscripción?

Si continúas leyendo en este dispositivo, no se podrá leer en el otro.

FlechaTu suscripción se está usando en otro dispositivo y solo puedes acceder a EL PAÍS desde un dispositivo a la vez.

Si quieres compartir tu cuenta, cambia tu suscripción a la modalidad Premium, así podrás añadir otro usuario. Cada uno accederá con su propia cuenta de email, lo que os permitirá personalizar vuestra experiencia en EL PAÍS.

¿Tienes una suscripción de empresa? Accede aquí para contratar más cuentas.

En el caso de no saber quién está usando tu cuenta, te recomendamos cambiar tu contraseña aquí.

Si decides continuar compartiendo tu cuenta, este mensaje se mostrará en tu dispositivo y en el de la otra persona que está usando tu cuenta de forma indefinida, afectando a tu experiencia de lectura. Puedes consultar aquí los términos y condiciones de la suscripción digital.