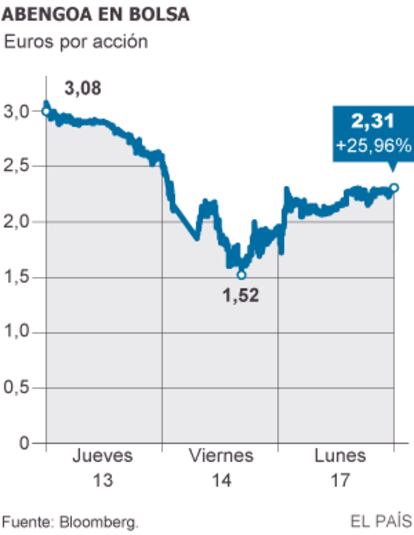

Abengoa repunta casi un 26% tras aclarar las dudas sobre la deuda

La compañía destinará 600 millones para recomprar bonos propios y calmar a los mercados tras la sacudida bursátil de la semana pasada

La compañía de energías renovables Abengoa recuperó este lunes parte de las pérdidas que registró la semana pasada en Bolsa, cuando sus acciones llegaron a perder casi el 40% de su valor entre el jueves y el viernes pasado. Los títulos del grupo andaluz han subido este lunes un 25,96% tras las explicaciones que ofreció el consejero delegado, Manuel Sánchez Ortega, en una conferencia de urgencia con analistas.

"Los estados financieros consolidados de la compañía reflejan el 100% de la deuda viva. Queremos ser muy claros en esto", insistió el directivo que comenzó su intervención admitiendo las turbulencias de los últimos días. "No les voy dar la impresión de que no ha pasado nada, porque ha habido importantes eventos que han impactado en la compañía en los cuatro últimos días", manifestó a los inversores a través de una conferencia telefónica para despejar las incertidumbres después de que la agencia de calificación Fitch cuestionara la semana pasada las cifras sobre su deuda registrada. En concreto vertía dudas sobre los llamados bonos verdes, que el grupo, dedicado a proyectos de energía, utiliza como financiación puente pero no lo contabiliza como pasivo porque, aduce, que los tiene garantizados. Sánchez Ortega enumeró siete puntos en los que explicó el funcionamiento de estos bonos verdes, que habían creado cierta controversia. Aseguró que tienen la máxima garantía durante toda su vida útil por parte de la matriz de la compañía Abengoa, SA. Precisó que estos títulos de deuda son un instrumento de financiación puente para proyectos verdes muy específicos y de "bajo riesgo".

Además, el consejero delegado reveló que la "financiación sin recurso en proceso" —que recoge la deuda derivada de los bonos verdes— asciende a 1.592 millones de euros. "Está invertido en activos concesionales de bajo riesgo y en construcción, con un valor en los libros de la compañía de 1.875 millones", agregó durante la conferencia telefónica.

La recompra de bonos podrá realizarse debido a que Abengoa "tiene un flujo de caja positivo", afirmó Sánchez Ortega, quien refrendó las previsiones de resultados para el presente ejercicio.

El directivo arrancó la conferencia telefónica con los inversores reconociendo el "deterioro material" de la compañía en Bolsa tras la debacle de la semana pasada. La compañía se comprometió a presentar estados financieros trimestrales "completos", en los que incluirá información sobre "la financiación sin recursos en proceso" y de los niveles de liquidez corporativos y consolidados. La compañía también informará cada trimestre del valor en libros de sus activos concesionales en construcción y hará un desglose "completo" de los distintos tipos de deuda, detallando cuál es corporativa, cuál "sin recurso" y cuál "sin recurso en proceso".

Abengoa ha explicado todos los cálculos para llegar a la cifra de deuda que figura en sus registros. Además, ha definido con detalles adicionales sus dos categorías de deuda. La corporativa se dedica a inversiones y "propósitos corporativos generales", y se devuelve vía cash flow corporativo y Ebitda. Y la deuda "sin recurso en proceso", que se dedica a "préstamos puente" para la financiación de proyectos y se devuelve precisamente a través de esos proyectos.

Tu suscripción se está usando en otro dispositivo

¿Quieres añadir otro usuario a tu suscripción?

Si continúas leyendo en este dispositivo, no se podrá leer en el otro.

FlechaTu suscripción se está usando en otro dispositivo y solo puedes acceder a EL PAÍS desde un dispositivo a la vez.

Si quieres compartir tu cuenta, cambia tu suscripción a la modalidad Premium, así podrás añadir otro usuario. Cada uno accederá con su propia cuenta de email, lo que os permitirá personalizar vuestra experiencia en EL PAÍS.

¿Tienes una suscripción de empresa? Accede aquí para contratar más cuentas.

En el caso de no saber quién está usando tu cuenta, te recomendamos cambiar tu contraseña aquí.

Si decides continuar compartiendo tu cuenta, este mensaje se mostrará en tu dispositivo y en el de la otra persona que está usando tu cuenta de forma indefinida, afectando a tu experiencia de lectura. Puedes consultar aquí los términos y condiciones de la suscripción digital.