La banca mantiene alta la morosidad y baja la rentabilidad y los créditos

El Banco de España afirma que se han concedido 150.000 millones en nuevos préstamos, pero el saldo total decae en un 3,7% hasta junio de 2014

La banca sigue atenazada por la crisis, según el Informe de Estabilidad Financiera del Banco de España. La tranquilidad no ha llegado al sector pese a superar con “holgura”, como dijo el gobernador del Banco de España, Luis Linde, las pruebas de solvencia del Banco Central Europeo (BCE). Según los datos hasta junio pasado, el margen financiero (que refleja lo que se gana con el negocio bancario puro) ha caído un 1,1% por la falta de actividad y por los bajos tipos de interés. El impacto de esta partida golpea al resto de la cuenta de resultados del sector, que ganó 7.886 millones hasta junio, un 4,6% menos que el mismo periodo de 2013.

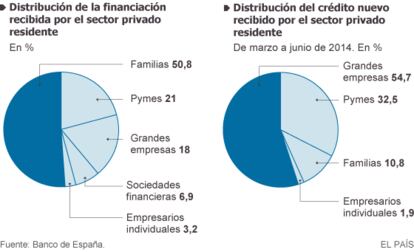

El crédito continúa descendiendo: se ha concedido al sector privado 2,024 billones, lo que supone un 3,7% menos que en junio de 2013. No obstante, el Banco de España ha publicado “el crédito nuevo”, una variable desconocida hasta ahora. Según estos cálculos, la banca realizó préstamos nuevos por valor de 150.000 millones entre marzo y julio pasados.

El Banco de España ha adelantado otro dato más, la deuda de los hogares hasta septiembre: esta variable volvió a caer en septiembre, por tercer mes consecutivo, y se situó en 757.305 millones, la cifra más baja desde octubre de 2006, informa Álvaro Romero.

No obstante, regresando al Informe, la visión del supervisor es positiva. “Se estabiliza la contracción del crédito, al tiempo que se observa una moderación en su ritmo de caída para las empresas que no realizan actividades inmobiliarias o de construcción”, dice.

La caída de los márgenes y del beneficio se refleja en la baja rentabilidad del sector. La banca ha obtenido un beneficio antes de impuestos que representa el 0,73% sobre los activos totales medios. Aunque este ratio es ligeramente superior al de junio de 2013, (0,61%), la cifra es todavía baja. Esta falta de rentabilidad es uno de los grandes problemas del sector, como admiten tanto los banqueros como el supervisor.

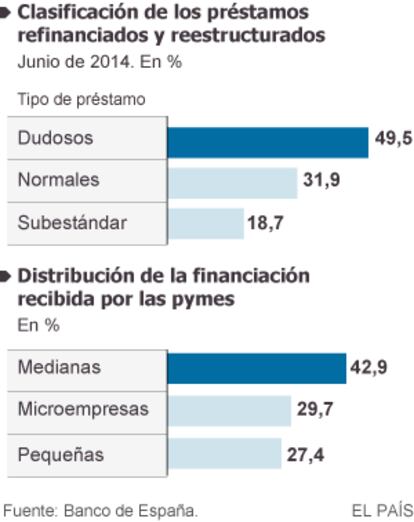

En tercer lugar, la prolongación de la crisis y el alto paro provoca que los activos dudosos sigan creciendo en los balances de los bancos. Hasta mediados de año tenían 213.548 millones en dudosos, un 4,7% más que hace un año. El ratio de morosidad se situó en el 7,3%, lo que supone un empeoramiento frente al 6,6% de junio de 2013.

La falta de rentabilidad es uno de los grandes problemas del sector, como admiten tanto los banqueros como el supervisor

También aquí el Banco de España aporta una visión menos pesimista. “Los activos dudosos del crédito al sector privado registran una moderación en su ritmo de aumento”. Joaquín Maudos, catedrático de economía de la Universidad de Valencia, apunta: “El margen de intereses va a sufrir, además de por la caída de la actividad y el elevado importe de activos improductivos (morosos y adjudicados). Y eso que la banca se ha beneficiado de la “recomendación” del supervisor limitando los tipos de los depósitos”.

Sobre la evolución del crédito, este especialista añade que “está mejorando su disponibilidad y a precios más bajos. Los buenos resultados del estrés prueba de la banca española también invitan al optimismo ante la recuperación del crédito, pero el gran interrogante ahora es saber el efecto que el parón de la eurozona en el tercer trimestre de 2014 puede tener sobre la economía y la demanda solvente de crédito”.

Con este panorama incierto, el BCE asume desde el martes la supervisión de los bancos de la eurozona. La responsable de supervisión, la francesa Danielle Nouy afirmó ayer que el organismo está “preparado” para asumir ejercerá el control de forma “dura”, “intrusiva” pero “imparcial”. No obstante, avisó de que “no hay margen para la complacencia” y pidió a los Estados que sigan trabajando para completar la unión bancaria.

Respecto al nuevo crédito, el Banco de España amplía la información señalando que los datos muestran también que del volumen total dispuesto de operaciones de crédito nuevas en el sistema destinadas a financiar al sector privado residente, un 89% corresponde a financiar a empresas no financieras, y el 11% restante a familias.

El supervisor admite que la recuperación "no está exenta de algunos riesgos ligados a factores tanto externos"

La financiación nueva recibida por las sociedades no financieras, un 54,7% del volumen total de operaciones de crédito nuevas corresponde a empresas grandes, un 32,5% a pymes y un 1,9% a los empresarios individuales.

Dentro de las pymes, del total de crédito nuevo concedido el 8,8% corresponde a empresas medianas, el 10,2% a pequeñas y un 13,4% a microempresas.

"En resumen, los datos más recientes apuntan a que el saldo agregado el crédito ha seguido contrayéndose, aunque su ritmo de caída se ha estabilizado", afirma el Banco de España. En esta línea, el regulador dice que la evolución continúa estando condicionada por la necesidad de corregir el "elevado" endeudamiento del sector privado, "apreciándose, no obstante, distintos ritmos de caída del crédito, más lentos en la financiación bancaria a empresas que no realizan actividades inmobiliarias o de construcción".

Para finalizar, el organismo que gobierna Luis Linde apunta que el hecho de que estas tendencias se prolonguen e intensifiquen "dependerá en gran medida de la marcha de la economía española, que se encuentra actualmente en una fase de incipiente recuperación cuya consolidación se anticipa en el escenario económico más probable".

El supervisor admite que la recuperación "no está exenta de algunos riesgos ligados a factores tanto externos (evolución de la economía mundial, y en especial de la de la zona del euro) como internos (vinculados a la necesidad de completar la corrección de algunos desequilibrios)".

Tu suscripción se está usando en otro dispositivo

¿Quieres añadir otro usuario a tu suscripción?

Si continúas leyendo en este dispositivo, no se podrá leer en el otro.

FlechaTu suscripción se está usando en otro dispositivo y solo puedes acceder a EL PAÍS desde un dispositivo a la vez.

Si quieres compartir tu cuenta, cambia tu suscripción a la modalidad Premium, así podrás añadir otro usuario. Cada uno accederá con su propia cuenta de email, lo que os permitirá personalizar vuestra experiencia en EL PAÍS.

¿Tienes una suscripción de empresa? Accede aquí para contratar más cuentas.

En el caso de no saber quién está usando tu cuenta, te recomendamos cambiar tu contraseña aquí.

Si decides continuar compartiendo tu cuenta, este mensaje se mostrará en tu dispositivo y en el de la otra persona que está usando tu cuenta de forma indefinida, afectando a tu experiencia de lectura. Puedes consultar aquí los términos y condiciones de la suscripción digital.