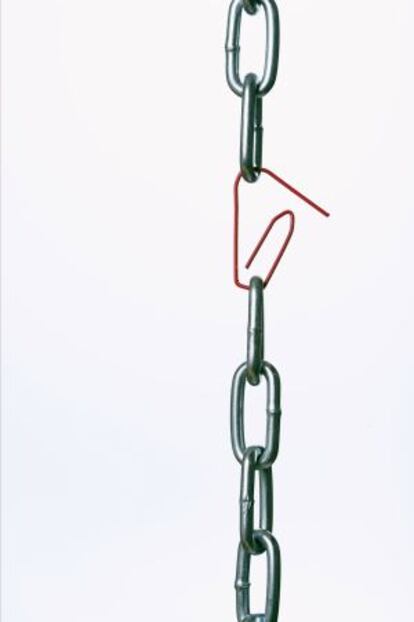

Cuando nos ahogan las deudas

Si nuestra situación económica ya es apurada, es necesario moverse para evitar males mayores

Muchos son los escenarios que se están planteando en las familias españolas desde que estalló la crisis económica, como no poder pagar a final de mes, ir con retraso en las cuotas de la hipoteca, quedarte sin empleo de forma sobrevenida y prever no poder pagar en breve las obligaciones contraídas.

Por desgracia, hasta ese momento muchos no han sido conscientes de que eran titulares de préstamos hipotecarios indebidamente comercializados, con cláusulas legalmente consideradas como desproporcionadas o abusivas, hasta dónde respondían con su patrimonio (ya que en España la dación en pago no es la regla, sino la excepción), o los altos diferenciales o comisiones a los que estaban sometidos.

Si se tienen problemas de pago del préstamo hipotecario o de los préstamos personales u otras deudas con entidades bancarias, es importante de ponerse en manos de un experto que detecte cuál es el problema y vea si hay posibilidades de solucionarlos de forma preventiva, evitando acabar demandado en el Juzgado por dichas deudas, incluso evitando perder todo el patrimonio familiar por las mismas. Asimismo, el experto nos aconsejará sobre las alternativas que no debemos tomar, como sobrendeudarnos aún más, y los riesgos que algunas de esas operaciones entrañan.

Ejemplo de este estudio podría ser tratar de refinanciar los préstamos hipotecarios, intentando rebajar las cuotas con las alternativas que el propio sistema bancario nos ofrece, como podría ser alargar el plazo de devolución del mismo, o aplicar quitas o carencias temporales, de forma que se produzca un desahogo momentáneo que nos permita superar el bache económico que estamos padeciendo. Siempre teniendo presente que el banco no está obligado normativamente a ceder a tales negociaciones y que, a lo sumo y si está adherido al Código de Buenas Prácticas Bancarias, cederá en nuestras propuestas de forma voluntaria.

También es momento para debatir si los intereses aplicados son legales o se pueden entender como abusivos, por superar los umbrales legales que el propio Banco de España fija, como podrían ser los intereses de demora. En esta línea, cabe hacer referencia a las cláusulas limitativas del tipo de interés o cláusulas suelo y a la multitud de sentencias en todo el ámbito nacional que han recaído en asuntos planteados por los consumidores afectados por las mismas (asociaciones y empresas como Ausbanc han interpuesto a nivel nacional centenares de demandas por dichas cláusulas).

Las cláusulas suelo se entienden como condiciones esenciales dentro del propio contrato de préstamo, pues afectan mes a mes el precio del mismo. Son condiciones generales de la contratación, consideradas de carácter abusivo, por tratarse de cláusulas predispuestas e incorporadas a una pluralidad de contratos, de manera exclusiva, por una sola parte, es decir, la entidad bancaria que, en contra de las exigencias de la buena fe, causa, en detrimento del consumidor, un desequilibrio importante e injustificado de las obligaciones contractuales. Con la aplicación de las mismas se deja inoperante la variabilidad del índice realmente pactado por los clientes.

La tendencia judicial está siendo resolver a favor del cliente afectado, suprimiendo tales cláusulas suelo, y por lo tanto dejándolas sin eficacia. La discrepancia sin embargo está surgiendo en cuanto a la devolución de cantidades con carácter retroactivo de las mismas. Según nuestra ley, en concreto, nuestro artículo 1.303 del Código Civil, el cliente a quien una cláusula sea declarada nula deberá recuperar las pérdidas de la misma. Sin embargo, muchos Tribunales siguen la teoría del Tribunal Supremo y lo emitido en su Sentencia de 9 de mayo de 2013, por la cual declaraba que la supresión no conllevaría la devolución retroactiva de lo perdido. Por lo tanto, no existe una teoría unánime a nivel estatal a este respecto, aunque todo parece apuntar a que el Tribunal Supremo de nuevo se pronunciará asentando un criterio firme uniformador.

Sin embargo, y si el endeudamiento va más allá que el hipotecario, tanto para empresas como para personas físicas, existe la posibilidad de estudio de declaración voluntaria de concurso de acreedores. Nuestra Ley Concursal da la posibilidad al deudor que “una vez detectada la insolvencia” es decir, cuando prevea que actual o inminentemente no puede hacer frente a sus deudas de una forma regular y puntual, debe declarase en estado de insolvencia en el plazo de dos meses. Es un mandato obligatorio.

Es un sistema que permite que el deudor llegue a un acuerdo con sus acreedores, por el cual se consiga hacer una quita sobre el 50% de la deuda ordinaria y una espera de 5 años. Está enfocado a la deuda ordinaria (préstamos con bancos, financieras, tarjetas de crédito, etc) no para deudas únicamente hipotecarias, pues al ser estar consideradas como privilegiadas en el procedimiento se deben pagar puntualmente mientras el mismo dure.

Sin embargo, sigue siendo un procedimiento poco instaurado en nuestra sociedad, ya sea por desconocimiento, por las ambigüedades del mismo (viabilidad o no dependiendo del crédito) o por los elevados costes para declarase en concurso. Según datos del Instituto Nacional de Estadística (INE), durante el cuarto trimestre de 2012 el número de deudores concursados fue de 2.584 (un 39,4% más que en el mismo periodo del año anterior) de los que únicamente 235 fueron personas físicas sin actividad empresarial.

Está claro que el deudor que prevea que no va a poder hacer frente a sus obligaciones como ha venido haciendo hasta ahora debe tomar una postura activa, no como un mero espectador pasivo y buscar las alternativas que el sistema jurídico ofrece. Debe evitarse a toda costa la ejecución hipotecaria y las consecuencias que la misma ocasiona, pues a través de la misma, el deudor puede perder la finca hipotecada o pignorada y a su vez seguir debiendo al acreedor bancario (si el valor de la tasación no ha cubierto la deuda) con todo su patrimonio, presente y futuro. Los datos de ejecuciones hipotecarias en España son del todo alarmantes, sólo en el primer trimestre de 2014 se han producido 32.565 ejecuciones, siendo Andalucía, Cataluña y Comunidad Valencia las Comunidades Autónomas con más desahucios, como señalan las estadísticas del INE.

La banca sigue teniendo una serie de prerrogativas que la colocan en una postura privilegiada ante el consumidor deudor. Normativamente, la Ley Hipotecaria y la Ley Procesal las amparan enormemente, y hacen que nuestro sistema diste mucho del de otros países de nuestro entorno occidental, como podría ser Francia o Alemania, los cuales cuentan con un sistema de segunda oportunidad bastante instaurado. Sin embargo, nuestro consumidor está colocado en una postura desequilibrada en cuanto al acreedor bancario, el cual tiene las riendas del duro proceso de ejecución. A pesar de ello, los Jueces cada vez están más sensibilizados con la materia, y plantean cuestiones prejudiciales al Tribunal de Justicia de la Unión Europea (TJUE), en virtud de las facultades que el Tratado de Funcionamiento de la Unión Europea les tiene conferidas. Desde Europa se está mostrando las debilidades de nuestro sistema, pues como hemos podido comprobar a través de las conclusiones de la última Sentencia del Tribunal de Justicia de la Unión Europea (TJUE) de fecha 17 de julio, el sistema español en materia de ejecución hipotecaria es del todo desequilibrado para el consumidor, señalando que se concede al profesional un trato privilegiado, tanto en lo relativo a la capacidad de negociación como al nivel de información, impidiendo la tutela judicial eficaz para el ejecutado.

Esta Sentencia pone de nuevo en entredicho nuestro ordenamiento jurídico, como ya lo hizo la Sentencia Aziz, tras la cuestión planteada por el Juez de lo Mercantil nº 3 de Barcelona José María Fernández Seijó, por la cual se introdujo la Ley 1/2013 que modificó nuestra ley, introduciendo, entre otras, modificaciones como la facultad de oposición en el procedimiento de ejecución si se detectaban cláusulas abusivas. Debemos esperar la reacción de nuestro Gobierno a tal llamamiento desde Europa y ver si efectivamente se produce la tan ansiada reforma hipotecaria a nivel esencial y profundo, no parcheando la misma y generando más desconcierto jurídico y social del ya ocasionado.

Por último, siempre es aconsejable hacer repaso de la cartera de tus productos con entidades de crédito y ver si algunas de tus pérdidas derivan de la contratación de productos complejos, como podría ser las liquidaciones negativas derivadas de contratos de permuta financiera o SWAP y analizar la correcta comercialización de los mismos y si se adecuaban a tu perfil de riesgo, en todo caso para demandar la nulidad de los mismos así como la recuperación de las pérdidas sufridas, en base a la normativa europea MIFID o las disposiciones recogidas en nuestra normativa sobre el mercado de valores.

El cliente bancario puede y debe luchar por sus intereses de una forma activa, independientemente de las decisiones que a nivel político se tomen al respecto de la normativa que regula el equilibrio entre las partes, y busque de forma ordenada y profesional las mejores alternativas a su endeudamiento y gestión.

Tu suscripción se está usando en otro dispositivo

¿Quieres añadir otro usuario a tu suscripción?

Si continúas leyendo en este dispositivo, no se podrá leer en el otro.

FlechaTu suscripción se está usando en otro dispositivo y solo puedes acceder a EL PAÍS desde un dispositivo a la vez.

Si quieres compartir tu cuenta, cambia tu suscripción a la modalidad Premium, así podrás añadir otro usuario. Cada uno accederá con su propia cuenta de email, lo que os permitirá personalizar vuestra experiencia en EL PAÍS.

¿Tienes una suscripción de empresa? Accede aquí para contratar más cuentas.

En el caso de no saber quién está usando tu cuenta, te recomendamos cambiar tu contraseña aquí.

Si decides continuar compartiendo tu cuenta, este mensaje se mostrará en tu dispositivo y en el de la otra persona que está usando tu cuenta de forma indefinida, afectando a tu experiencia de lectura. Puedes consultar aquí los términos y condiciones de la suscripción digital.