Guindos avanza que la deuda pública se acercará al 80% del PIB este año

El ministro explica en una entrevista para 'The Wall Street Journal' que la deuda subirá 10 puntos Moody’s apoya crear una agencia estatal para financiar a las comunidades Cataluña pone a la venta sus bonos para minoristas para captar 2.000 millones

El impacto de un déficit continuado —escaló al 11,2% del PIB en 2009 para quedarse en el 8,5% el año pasado— y las garantías del macrocrédito para agilizar el pago de la Administración a los proveedores son las dos razones que esgrime el ministro de Economía, Luis de Guindos, en una entrevista que publica este martes The Wall Street Journal para justificar otro salto notable del nivel de deuda pública, que se acercará a final de año al 80% del PIB.

En la entrevista, Guindos precisa que la deuda pública se incrementará en unos diez puntos porcentuales sobre el nivel de 2011, que cerró en el 68,5% del PIB, según adelanta la agencia Efe Dow Jones. Se reduce así a su mínima expresión una de las escasas ventajas de la economía española en esta crisis, que comenzó con un nivel de deuda muy pequeño (por debajo del 40%) en comparación con otros países avanzados.

Los mayores problemas para lograr financiación se encuentran ahora en las comunidades autónomas. Economía sopesa la creación de los llamados hispabonos, una idea que este lunes avaló Moody’s. La agencia de calificación considera que la creación de una agencia para que el Estado emita deuda conjunta de las comunidades sería una medida positiva para la nota de solvencia del país.

Según explica la sociedad en un informe remitido a los inversores, esta opción, que equivaldría a la puesta en marcha de los llamados hispabonos, “ayudaría a garantizar la liquidez de las regiones, facilitaría su acceso al mercado y permitiría rebajar los intereses que pagan por financiarse”. Eso sí, a cambio de los hispabonos, Moody's exige un sistema de control “más estricto y efectivo” de la Administración central sobre las comunidades. En este apartado, en cualquier caso, la agencia celebra que el Estado pueda imponer en un futuro sanciones a las autonomías incumplidoras. Moody's rebajó la nota de España en febrero al nivel de A3, lo que está considerado como un notable bajo. En aquel momento, sin embargo, se mostró escéptica sobre la posibilidad de que el país logre su objetivo de déficit del 5,3% en plena recesión. Ahora, insiste en que “está por ver” si las comunidades lograrán cumplir con sus ambiciosas metas de consolidación fiscal.

Según fuentes de Economía, en estos momentos se sigue trabajando en el diseño de los hispabonos. Desde el departamento se advierte de que es un proceso “complejo”, por lo que piden tiempo. Su objetivo, por el contrario, está claro y no puede esperar: las comunidades necesitan superar las actuales dificultades que encuentran para financiarse por su cuenta en el mercado con vistas a devolver los 35.000 millones de deuda autonómica que vencen este año.

Moody's recuerda que durante 2011 las regiones se vieron obligadas a recurrir a la emisión de deuda a particulares para cubrir el 40% de sus necesidades de financiación. Estos títulos, que en su mayoría tienen vencimiento a corto plazo, tuvieron un interés medio que, incluidas comisiones, fue de entre el 6,5% y el 7,5%, lo que está muy lejos del 1,9% que pagó el Tesoro en su última subasta a 12 meses.

Estas elevadas rentabilidades elevaron la factura por intereses de las autonomías de los 3.000 millones de 2010 a 4.600 millones. Por este motivo, tuvieron que destinar el 3,8% de sus ingresos a esta partida, 1,4 puntos más que un año antes. Además, las comunidades tampoco se han visto beneficiadas de la mejora registrada en el conjunto de la eurozona gracias a la lluvia de liquidez del BCE.

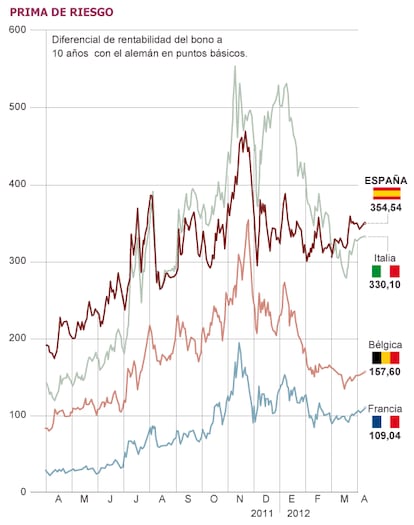

Este lunes, la conocida como prima de riesgo y que equivale al sobreprecio exigido a la deuda española a 10 años frente a la alemana, de referencia, moderó el repunte registrado en las últimas jornadas. Así, cerró sin apenas cambios en 354 puntos a la espera de que el Tesoro vuelva al mercado a vender deuda mañana en la que será su primera emisión desde la presentación de los Presupuestos.

A la espera de los hipabonos, la Generalitat este lunes empezó la colocación entre inversores particulares de su cuarta emisión de bonos públicos, la tercera del Ejecutivo de CiU. Con la operación, la Administración catalana espera captar 2.000 millones de euros, ampliables hasta 2.150 millones, informa Lluís Pellicer.

Tu suscripción se está usando en otro dispositivo

¿Quieres añadir otro usuario a tu suscripción?

Si continúas leyendo en este dispositivo, no se podrá leer en el otro.

FlechaTu suscripción se está usando en otro dispositivo y solo puedes acceder a EL PAÍS desde un dispositivo a la vez.

Si quieres compartir tu cuenta, cambia tu suscripción a la modalidad Premium, así podrás añadir otro usuario. Cada uno accederá con su propia cuenta de email, lo que os permitirá personalizar vuestra experiencia en EL PAÍS.

¿Tienes una suscripción de empresa? Accede aquí para contratar más cuentas.

En el caso de no saber quién está usando tu cuenta, te recomendamos cambiar tu contraseña aquí.

Si decides continuar compartiendo tu cuenta, este mensaje se mostrará en tu dispositivo y en el de la otra persona que está usando tu cuenta de forma indefinida, afectando a tu experiencia de lectura. Puedes consultar aquí los términos y condiciones de la suscripción digital.