El Gobierno italiano recibe 11 ofertas para comprar Alitalia

Air France-KLM insiste en que permanecerá al margen

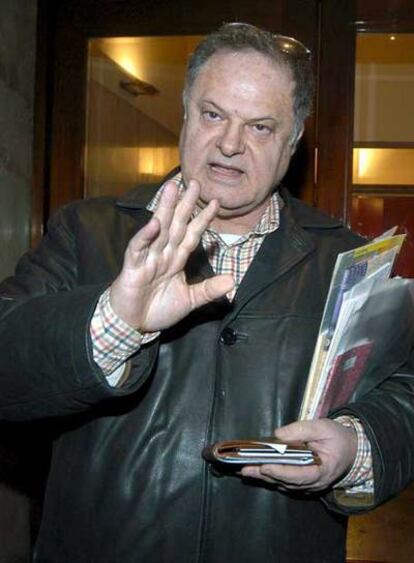

La primera fase de la subasta de Alitalia se cerró ayer a las 18.00. Cuando expiró ese plazo, la sociedad Merrill Lynch, encargada de organizar la venta, señaló que había recibido sólo dos "expresiones de interés", presentadas ambas por financieros italianos: Paolo Alazraki, inversor bursátil e inmobiliario, y Carlo de Benedetti, presidente del grupo Management & Capitali y principal accionista del grupo L'Espresso-La Repubblica. Posteriormente, el Ministerio de Economía comunicó que se habían presentado 11.

La bizantina fórmula ideada por el Gobierno italiano para privatizar Alitalia (o, más exactamente, para sacársela de encima) no imponía que dentro del plazo concluido ayer se formularan ofertas concretas. Por una parte, quienes "expresaron interés" no quedaron obligados a participar en la puja. Por otra parte, se dejó abierta la posibilidad de que en las próximas semanas se sumara a la subasta algún otro comprador potencial. Se especulaba en abundancia con la posibilidad de que Air France-KLM se incorporara en una ulterior repesca, aunque ayer mismo insistió en que permanecería al margen. Air France-KLM sólo pujaría, al parecer, si lo hiciera también su competidor Lufthansa.

A las ofertas de Alazraki (Wonders&Dreams) y Benedetti (Management&Capitali), se sumaron las de AP Holding, Benstar-Saturn Enterprises, MatlinPatterson Global Advisers, Net Present Value, Terra Firma Investments, Porcellana Castello, Texas Pacific Group Europe, Unicredit Banca Mobiliare y el empresario Fabio Scaccia, informó el Ministerio de Economía.

Las cuentas de Alitalia, presentadas dejan poco lugar al optimismo. El plan industrial de la compañía, teóricamente vigente, establecía que 2006 debía cerrarse sin números rojos. Pero se cerró con unas pérdidas de 380 millones de euros y con una reducción del 2,3% del número de pasajeros en diciembre. El plan industrial también destinaba 700 millones, obtenidos en la última ampliación de capital público, a la renovación de la flota, muy envejecida. Pero esa cifra servirá en realidad para mantener operativa la compañía durante otros seis meses, a la espera de que alguien se haga cargo de ella.

El comprador, si la subasta tiene éxito, tendrá que pagar muy poco, o nada, pero asumirá una plantilla cercana a las 20.000 personas y una deuda de 1.500 millones, tendrá que realizar una fuerte inversión en aviones y se enfrentará a tremendas dificultades operativas. En estos momentos, la única línea rentable es Roma-Milán, y la única zona en la que ejerce una posición comercialmente dominante es la balcánica.

Tu suscripción se está usando en otro dispositivo

¿Quieres añadir otro usuario a tu suscripción?

Si continúas leyendo en este dispositivo, no se podrá leer en el otro.

FlechaTu suscripción se está usando en otro dispositivo y solo puedes acceder a EL PAÍS desde un dispositivo a la vez.

Si quieres compartir tu cuenta, cambia tu suscripción a la modalidad Premium, así podrás añadir otro usuario. Cada uno accederá con su propia cuenta de email, lo que os permitirá personalizar vuestra experiencia en EL PAÍS.

¿Tienes una suscripción de empresa? Accede aquí para contratar más cuentas.

En el caso de no saber quién está usando tu cuenta, te recomendamos cambiar tu contraseña aquí.

Si decides continuar compartiendo tu cuenta, este mensaje se mostrará en tu dispositivo y en el de la otra persona que está usando tu cuenta de forma indefinida, afectando a tu experiencia de lectura. Puedes consultar aquí los términos y condiciones de la suscripción digital.