Mala praxis en el banco

Las denuncias penales por las preferentes se elevan a 768 y el fraude superaría los 30 millones. La fiscalía censura el sistema empleado por las entidades para colocar estos productos financieros

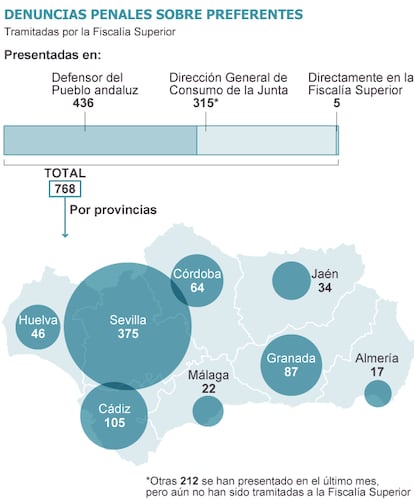

Ya son 768 denuncias penales, y al alza. La investigación por las participaciones preferentes que las entidades bancarias comercializaron en Andalucía ha avanzado tanto como para duplicar su volumen. La Policía Judicial adscrita a la Fiscalía Superior de Andalucía ha concluido sus pesquisas tras seis meses y el resultado revela la dimensión del problema: 768 denuncias. En un primer recuento, efectuado las pasadas Navidades, se contabilizaron 351 quejas. De momento, los agentes han investigado a fondo 33 denuncias y el capital afectado asciende a 1,3 millones. De mantenerse esta proporción, esta supuesta estafa masiva en la comunidad puede superar los 30 millones, según indican fuentes policiales.

“Se ofertaron a personas sin conocimientos financieros y en casos determinados eran analfabetos o presentaban discapacidades psíquicas y/o físicas e incluso, en una minoría de casos, la inversión se realiza sin el consentimiento del titular”, relatan estas fuentes. Los responsables de las sucursales bancarias incurrieron en una “mala praxis generalizada” al vender estos complejos productos a personas iletradas, enfermos de Alzheimer y, a veces, incluso a espaldas del cliente.

Del total de 768 denuncias, el grueso se concentra en Sevilla (375) dado que la extinta Cajasol comercializó con asiduidad estos productos. El defensor del pueblo andaluz, José Chamizo, remitió 436 denuncias a la Fiscalía Superior para que evaluara su relevancia. Mientras, la dirección general de Consumo de la Junta envió 315 quejas ciudadanas. En el último mes, las denuncias ante Consumo han vuelto a aumentar hasta sumar 527, por lo que el total contabilizado en Andalucía representa 980 denuncias.

Las pautas abusivas en los ejemplos sangrantes desvelados en la investigación hacen un flaco favor a la reputación de las entidades en esta grave crisis económica. Los clientes pensaban que invertían en un plazo fijo con un interés elevado y plena disponibilidad de su dinero, pero la realidad era otra. El test de conveniencia necesario para probar los conocimientos financieros del cliente fue a menudo ignorado. En otras ocasiones, el documento ya estaba cumplimentado por el propio banco y solo se le mostraba al cliente para que firmara. Pero, a veces, los responsables de las sucursales supuestamente fueron más allá y cuando el test salió negativo, las preferentes también fueron vendidas. “La inversión se realiza sin el consentimiento del titular, detrayendo directamente de las cuentas corrientes una cantidad para su inversión”, explican fuentes policiales.

Ante la investigación penal, los responsables de las sucursales cambiaron de parecer. Las reiteradas negativas a pagar se volvieron del revés y entonces la devolución del dinero fue la pauta: “En menos de 15 días les puedo decir que me han devuelto los 18.000 euros que tenía atrapados con estos señores (…) Después de la angustia y rabia que hemos pasado estos meses, ha sido algo mágico”, escribía una de las víctimas en una carta remitida a los investigadores.

La directora general de Consumo, Dolores Muñoz, resume el panorama con dos posturas opuestas por parte de las entidades bancarias: “Es un problema social muy importante. Hay grupos que no respetan a las autoridades de Consumo y utilizan la técnica del avestruz. Por el contrario, otras están obstinadas en pasarnos información y ofrecer transparencia”.

La Junta abrió tres expedientes sancionadores a la entidad CaixaBank para responder a las reclamaciones de ciudadanos que se consideraban estafados. Ante la disyuntiva, Caixabank optó por colaborar con el Gobierno andaluz y sus técnicos han analizado caso a caso junto a los inspectores de Consumo y la Junta arbitral, que media entre las partes. El banco ha presentado alegaciones para que se archiven los tres expedientes abiertos, dado que el 90% de los casos ha sido solventados, y en caso contrario, que al menos los tres expedientes se condensen en uno, dado que CaixaBank aglutina hoy las antiguas Cajasol, La Caixa y Banca Cívica.

Mientras los servicios jurídicos analizan los tres primeros expedientes para sancionar a CaixaBank por faltas “graves” o “muy graves”, Consumo continúa la senda abierta y ya ha incoado expediente sancionador al BBVA, y en breve se iniciarán los expedientes contra Bankia y el Banco Santander. La Junta estima que estas entidades ofertaron servicios “sin cumplir los deberes de información”.

A pesar de que no existe un recuento de las denuncias civiles interpuestas, Consumo baraja impulsar una acción civil colectiva, tal y como ha ocurrido en Galicia, para exigir daños y perjuicios, pero sobre todo para adoptar una decisión drástica: prohibir la comercialización de las preferentes. Esta opción está sobre la mesa, pero dado que su comercialización ha caído en picado su efecto sería reducido.

La vía penal investigada por la Fiscalía Superior está ahora en manos de las fiscales provinciales, que analizan con lupa las denuncias para presentarlas ante los juzgados.

Dimensión del caso

Solo existen estimaciones respecto al total de participaciones preferentes comercializadas en Andalucía. Pero las cifras de la entidad CaixaBank dan una idea clara de la popularidad de estos productos por su alta rentabilidad. CaixaBank vendió preferentes a 24.979 clientes andaluces por un total de 1.042 millones, según las fuentes consultadas. A lo largo del último año, CaixaBank ha negociado con sus clientes para reducir al máximo las preferentes, y de esas casi 25.000 se han quedado en solo 827.

La propuesta a los clientes consistía en intercambiar las preferentes por obligaciones subordinadas (el 70%) y en obligaciones convertibles en acciones (el 30%), optar por otros créditos por el 100% o, por último, lograr la recuperación del dinero de manera directa. “Nosotros dimos la cara y otras entidades no han reconocido el 100% del nominal como nosotros”, se defienden fuentes de CaixaBank.

Tu suscripción se está usando en otro dispositivo

¿Quieres añadir otro usuario a tu suscripción?

Si continúas leyendo en este dispositivo, no se podrá leer en el otro.

FlechaTu suscripción se está usando en otro dispositivo y solo puedes acceder a EL PAÍS desde un dispositivo a la vez.

Si quieres compartir tu cuenta, cambia tu suscripción a la modalidad Premium, así podrás añadir otro usuario. Cada uno accederá con su propia cuenta de email, lo que os permitirá personalizar vuestra experiencia en EL PAÍS.

¿Tienes una suscripción de empresa? Accede aquí para contratar más cuentas.

En el caso de no saber quién está usando tu cuenta, te recomendamos cambiar tu contraseña aquí.

Si decides continuar compartiendo tu cuenta, este mensaje se mostrará en tu dispositivo y en el de la otra persona que está usando tu cuenta de forma indefinida, afectando a tu experiencia de lectura. Puedes consultar aquí los términos y condiciones de la suscripción digital.