Los fiscalistas alertan: teletrabajar en la playa o el pueblo pone en peligro las deducciones por vivienda habitual

Las ventajas fiscales vinculadas al inmueble en propiedad en el que se vive pueden esfumarse si Hacienda interpreta que el contribuyente ha dejado de tener ahí su residencia principal

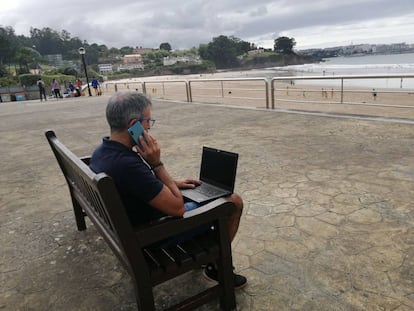

La crisis sanitaria por el coronavirus ha impulsado, se dice que definitivamente, el teletrabajo en España. Muchas empresas han testado por primera vez las ventajas de esta fórmula de prestación de servicios y han decidido extender el modelo más allá del periodo de confinamiento. Los teletrabajadores, por su parte, disponen de mayor libertad para fijar su lugar de residencia. Algunos ya han optado por mudarse por un tiempo a su segunda vivienda, en el pueblo o en la playa. Pero, cuidado, este traslado puede suponer un susto con Hacienda.

Y es que permanecer durante meses fuera de casa puede evidenciar que esta ya no es la vivienda habitual y la Agencia Tributaria podría poner en duda la aplicación de diversos beneficios fiscales asociados a su compra. En concreto, entre otras consecuencias, los expertos alertan de que Hacienda podría rechazar la deducción de las cantidades anualmente invertidas en su adquisición.

En caso de disputa con el fisco, advierten los expertos, todo dependerá de la posibilidad de demostrar que el inmueble sigue siendo nuestro centro vital.

¿Puedo seguir aplicando la deducción?

La adquisición de una vivienda habitual disfrutaba hasta el año 2013 de una importante ventaja tributaria: la posibilidad de desgravar un 15% de una parte de las cantidades aportadas al año para el pago de la hipoteca. Para tener esta consideración de habitual, la ley exige que el comprador haya ocupado efectivamente la casa en un plazo de doce meses y que viva en ella durante, al menos, tres años ininterrumpidos.

Sin embargo, también se recogen excepciones, admitiéndose ausencias por motivos muy concretos “que exijan el cambio de domicilio”. Entre ellos, el fallecimiento del contribuyente, la celebración de matrimonio, una separación o divorcio, o un cambio o traslado de empleo.

Pero ¿qué ocurre si, simplemente, se opta por mudarse temporalmente a un lugar con menos incidencias de rebrotes o que reúna mejores condiciones para trabajar en remoto? ¿Se perdería el beneficio fiscal?

Como advierte Miguel Ángel Galán, socio de Andersen, esta no es una cuestión sencilla y “no está bien resuelta por la normativa tributaria aplicable”. Según explica, la ley no regula qué ha de entenderse por “ausencia temporal” y cuándo esta se convierte en definitiva. Si el contribuyente no puede demostrar que pasa la mayor parte del año en la primera vivienda, añade Leandro Sequeiros, socio en Lean Abogados, habrá que justificar el traslado. La clave, coincide Galán, está en la interpretación que hagan los órganos administrativos de la coletilla que utiliza la ley tributaria al enumerar las causas por las que se admite una ausencia temporal: “u otras análogas justificadas”. Cabría argumentar, explica Sequeiros, que se trató de una situación de necesidad como que, físicamente, no se podía volver a la residencia habitual.

Sin embargo, el pasado mes de junio, la DGT rechazó como causa justificada, por ejemplo, quedar atrapado en un determinado país por el cierre de fronteras decretado por la pandemia. Se trataba de una pareja de recién casados residentes en Líbano, a los que cogió de sorpresa el confinamiento mientras viajaban por España. El órgano consultivo resolvió que se computaba ese tiempo de residencia, por lo que si hubieran pasado más de 183 días en territorio español serían considerados contribuyentes del IRPF español.

Es cierto, añade Galán, que el decreto de confinamiento de marzo obligaba a permanecer en la residencia habitual, pero habría que revisar caso por caso.

Indicios y pruebas

Lo normal es que la Agencia Tributaria inicie comprobaciones si encuentra indicios de que hemos abandonado la vivienda habitual, apunta Sequeiros. Habitualmente la alarma se puede encender al cambiar el empadronamiento o, al cruzar datos, si otra persona notifica que vive en ese inmueble porque, por ejemplo, está de alquiler. Efectivamente, coincide Galán, la mudanza puede dejar “una serie de rastros”, desde empadronarte en el municipio para tener acceso a servicios médicos o descuentos por residente (en Canarias) hasta contratar un apartado postal para envíos o pagar todas las semanas con tarjeta en la peluquería del pueblo.

A pesar de que Hacienda inicie una comprobación, opina el fiscalista, siempre se puede defender que el traslado tiene una justificación que pueda considerarse “una circunstancia excepcional que permita al contribuyente seguir considerando su casa como vivienda habitual”. Hacienda, por su parte, puede acceder a multitud de datos, como el consumo medio de suministros (agua, luz, gas) en la vivienda durante ese periodo. Como añade Sequeiros, además, en estos casos es el contribuyente el que tiene el deber de desmontar con pruebas la decisión de la Agencia Tributaria. Si, finalmente, no prosperan sus argumentos, puede perder su derecho a la deducción por vivienda habitual y, eventualmente, podría ser sancionado si hubo infracción.

Exención por reinversión

Otra de las posibles consecuencias de que la vivienda pierda la consideración de habitual, explica Galán, es la de la imposibilidad de aplicar la llamada exención por reinversión. La legislación tributaria exime del pago de impuestos por las ganancias derivadas de la venta del inmueble si con ellas se adquiere otra vivienda en el plazo de dos años. Si la casa transmitida ya no era el lugar donde vivía el contribuyente, Hacienda puede reclamar el pago del correspondiente impuesto.

Según entiende el experto, para que el contribuyente recuperase este derecho, debería pasar en su casa al menos tres años desde que volviese a habitarla antes de venderla.

Imputación de rentas

Salvo que se trate de la vivienda habitual, la tenencia de un inmueble se considera por la normativa tributaria una demostración de riqueza, y por ello se le imputan (ficticiamente) unos beneficios económicos.

Como explican los expertos, la pérdida de la consideración de vivienda habitual también supondría que en la declaración del IRPF se imputara al contribuyente una ganancia por ese piso: el 1 % del valor catastral, apunta Sequeiros. Esta consecuencia se produciría con independencia de que solo se tenga un inmueble, añade Galán. Normalmente, explica, las segundas residencias tienen una valoración más baja que la vivienda principal, por lo que, si la AEAT verifica que hay un cambio de residencia, se incrementaría el impuesto.

Comunicación a Hacienda

Por último, apunta Sequeiros, “no hay que olvidar que los contribuyentes estamos obligados a comunicar los cambios de residencia a Hacienda”. Ya sea a través del modelo aprobado al efecto, o en la propia declaración de la renta. Omitir esta información puede traernos problemas. Es el caso, ejemplifica Sequeiros, de comunicaciones de la AEAT que, por haber sido enviadas al domicilio especificado, pueden darse por válidas aunque el contribuyente no se haya enterado. “Algún cliente se ha encontrado que, de pronto, tiene un expediente en vía de apremio o un embargo de la cuenta corriente por notificaciones que nunca ha visto”, recuerda.

Tu suscripción se está usando en otro dispositivo

¿Quieres añadir otro usuario a tu suscripción?

Si continúas leyendo en este dispositivo, no se podrá leer en el otro.

FlechaTu suscripción se está usando en otro dispositivo y solo puedes acceder a EL PAÍS desde un dispositivo a la vez.

Si quieres compartir tu cuenta, cambia tu suscripción a la modalidad Premium, así podrás añadir otro usuario. Cada uno accederá con su propia cuenta de email, lo que os permitirá personalizar vuestra experiencia en EL PAÍS.

¿Tienes una suscripción de empresa? Accede aquí para contratar más cuentas.

En el caso de no saber quién está usando tu cuenta, te recomendamos cambiar tu contraseña aquí.

Si decides continuar compartiendo tu cuenta, este mensaje se mostrará en tu dispositivo y en el de la otra persona que está usando tu cuenta de forma indefinida, afectando a tu experiencia de lectura. Puedes consultar aquí los términos y condiciones de la suscripción digital.