El Banco de España pide a las entidades que frenen el crédito al consumo y mejoren su solvencia

El organismo supervisor recuerda que cualquier cambio en el sistema hipotecario afecta a millones de personas y puede tener consecuencias económicas no buscadas

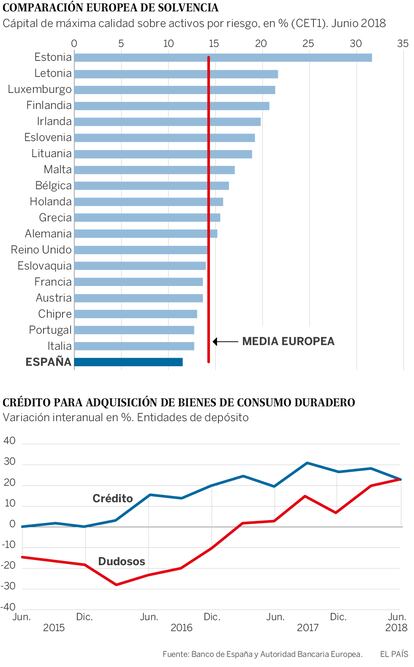

El Banco de España ha pedido a las entidades financieras que frenen el crédito al consumo ante un reciente aumento de la morosidad en estos préstamos. Y ha destacado que, con datos hasta junio de 2018, los bancos españoles son los peor capitalizados de Europa y que, por lo tanto, necesitan reforzar sus niveles de solvencia. Estas son las principales conclusiones del Informe de Estabilidad Financiera, un documento publicado este miércoles que no solía ser tan incisivo con los bancos y que con el nuevo gobernador, Pablo Hernández de Cos, ha adquirido otro tono. De esta forma nadie podrá decirle al organismo supervisor que no está hablando de los bancos, una crítica habitual en medio de la crisis.

En cuanto a la decisión del Supremo de que los clientes deben pagar el impuesto de actos jurídicos documentados, el Banco de España ha explicado que cualquier litigiosidad supone un riesgo "relevante". Pero que en cualquier caso la sentencia del alto tribunal vuelve a la situación anterior, en la que el riesgo ha desaparecido. "Las leyes se aplican y los bancos tienen experiencia adaptándose. Pero sí que hay que recordar que los cambios en el mercado hipotecario afectan a millones de personas y tienen consecuencias económicas en precios y en cantidades, y hay que valorar si son buscadas o no", han declarado fuentes del departamento de Estabilidad Financiera del Banco de España. Un comentario que puede interpretarse como una advertencia a cualquier cambio poco meditado de la legislación hipotecaria ahora que se reclaman cambios.

De lo que sí ha hablado en detalle el Banco de España es del crédito al consumo. El supervisor recalca que este se ha disparado un 40% entre julio de 2015 y julio de 2018, desde los 44.400 millones hasta los 62.800 millones. Y que en el último año el número de morosos en estos créditos ha aumentado un 8,6%, y un 22,6% solo en el segmento para la adquisición de bienes duraderos. Estos incrementos han tenido lugar incluso "en un contexto de actividad económica y descenso de la tasa de desempleo", explica el Banco de España. Sin embargo, la ratio de morosidad se ha mantenido prácticamente en los mismos niveles debido a que el crédito ha engordado mucho. Es decir, el alza del crédito está escondiendo un deterioro de algunos de ellos.

Ante este escenario, el Banco de España se expresa muy claro: "Como consecuencia en parte de la evolución de la demanda de crédito, así como de la búsqueda de segmentos de negocio más rentables, se han producido crecimientos elevados en el crédito al consumo para adquisición de bienes duraderos. El crecimiento muy rápido del crédito suele llevar aparejado un mayor riesgo, aunque este tarde en manifestarse. De hecho, los niveles de morosidad se han incrementado recientemente, lo que exigirá que las entidades provisionen adicionalmente el aumento de la morosidad y revisen la sostenibilidad de su tasa de expansión en este segmento de negocio y si los criterios de concesión de las nuevas operaciones se ajustan al perfil de riesgo a medio plazo que desean para su cartera de crédito". O dicho de otro modo: dado el repunte de los préstamos dudosos, el supervisor pide a los bancos que frenen la concesión endureciendo los criterios.

El Banco señala, además, que en España es donde más ha crecido el crédito al consumo y donde se están cobrando unos intereses más altos por ello, comparado con los principales países europeos. El tipo medio de estos créditos se sitúa en España en el 8%. No obstante, el supervisor apunta que ya se está dando una cierta desaceleración: en los concedidos para la adquisición de bienes duraderos por entidades de depósito, el crecimiento ha pasado del 28% en marzo de 2018 al 23% en junio de 2018. Y recuerda que por ahora el crédito al consumo solo supone un 5,3% del total de la financiación al sector privado en España y que, en consecuencia, se trata de un problema de cantidades manejables.

El mayor problema se percibe en la baja capitalización de las entidades financieras españolas en comparación con sus pares europeos. En un elocuente gráfico que acompaña a las explicaciones del supervisor, los bancos españoles figuran con la ratio de solvencia más baja de todos los países que reportan a la Autoridad Bancaria Europea. Esta solo ha aumentado en 30 puntos básicos desde 2014 y ha sido por la disminución de activos ponderados por riesgo, afirma el Banco de España. O lo que es lo mismo, por la reducción del crédito. "Aunque el nivel de la ratio de capital se encuentra claramente por encima de los mínimos regulatorios, en la comparativa internacional de solvencia, tanto con los países de la Unión Bancaria como del resto de la Unión Europea, las entidades españolas muestran niveles reducidos de sus ratios de capital. Esto refleja, en buena medida, el proceso de saneamiento de los balances bancarios llevado a cabo y la mayor densidad de sus activos", reza el informe de Estabilidad Financiera.

Y a modo de conclusión añade: "Las entidades deberían tratar de reforzar su posición de capital, dado que la solvencia es un elemento fundamental de la capacidad de absorción de pérdidas y un indicador de referencia para el mercado a la hora de juzgar la solidez y confianza que se deposita en una entidad o en un sistema bancario en general". Para ello el supervisor insta a las entidades a que aprovechen la mejora de la rentabilidad que están consiguiendo, aunque esta todavía se encuentre muy condicionada por los bajos tipos de interés y el proceso de desendeudamiento.

Este jarro de agua fría se suma a los test de estrés de la Autoridad Bancaria Europea publicados el pasado viernes. En ellos, aunque los bancos españoles no sufren mucho desgaste de capital, parten desde unos niveles bajos y, como resultado, quedan en el peor lugar de la tabla solo por encima de los británicos. De los 48 examinados, los cuatro españoles figuran entre los 17 de la parte baja. El vicepresidente del BCE, Luis de Guindos, ya declaró el pasado lunes que los bancos que aparecen en esas pruebas con niveles de capital por debajo del 9% en el escenario adverso deberían mejorar su posición de capital. Y que los que están en el 9% deberían reducir su vulnerabilidad. El Sabadell se situó en el 7,58%; el BBVA en el 8,8%; Caixabank en el 9,11% y Santander en el 9,2%. Las entidades replican que han hecho operaciones que mejoran esas ratios.

Eso sí, pese a sus estrechos márgenes las entidades españolas presentan una rentabilidad por encima de la media de los países europeos. En el primer semestre de 2018 los bancos españoles han subido sus beneficios un 12,5%, dejándolos por encima de los 10.000 millones de euros. El principal determinante de esta mejora han sido las menores pérdidas por el deterioro de activos, dice el supervisor. El crédito al sector privado retrocede un 2,9% anual. La ratio de préstamos dudosos ha bajado hasta el 6,4%, 2,1 puntos menos que un año antes. Y los activos problemáticos descienden un 60% desde los máximos de 2013, una caída en 114.000 millones desde el entorno de 250.000 que se llegaron a registrar.

BBVA, señalado por Turquía

El Banco de España subraya que solo ha habido un contagio muy contenido por la incertidumbre en Italia y que los principales emergentes no se han visto afectados por las turbulencias financieras. Sin embargo, sí que considera que los problemas vividos en Turquía pueden afectar a BBVA, que posee el 49,9% del segundo banco privado del país, el Garanti, el cual representa un 14% del beneficio del banco español. Por primera vez, en un informe de Estabilidad Financiera se menciona a una entidad concreta. El supervisor hace hincapié en que en el escenario central el impacto por Turquía en la ratio de capital de BBVA sería limitado. Además, resalta que los préstamos entre las dos entidades son muy reducidos y que BBVA ha aplicado coberturas parciales para mitigar el riesgo de fluctuación de la lira turca. Aunque también recuerda que la filial turca aún necesita renovar este año financiación mayorista: 405 millones en dólares y 649 millones en euros.

Tu suscripción se está usando en otro dispositivo

¿Quieres añadir otro usuario a tu suscripción?

Si continúas leyendo en este dispositivo, no se podrá leer en el otro.

FlechaTu suscripción se está usando en otro dispositivo y solo puedes acceder a EL PAÍS desde un dispositivo a la vez.

Si quieres compartir tu cuenta, cambia tu suscripción a la modalidad Premium, así podrás añadir otro usuario. Cada uno accederá con su propia cuenta de email, lo que os permitirá personalizar vuestra experiencia en EL PAÍS.

¿Tienes una suscripción de empresa? Accede aquí para contratar más cuentas.

En el caso de no saber quién está usando tu cuenta, te recomendamos cambiar tu contraseña aquí.

Si decides continuar compartiendo tu cuenta, este mensaje se mostrará en tu dispositivo y en el de la otra persona que está usando tu cuenta de forma indefinida, afectando a tu experiencia de lectura. Puedes consultar aquí los términos y condiciones de la suscripción digital.