La política perturba al ahorrador español

El índice de confianza de JP Morgan AM cae ligeramente tras la moción de censura que llevó al PSOE al poder

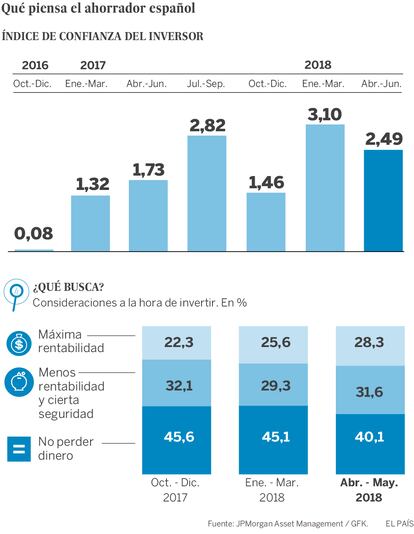

La oleada correspondiente al periodo abril-junio de la Encuesta de Confianza del Inversor en España tiene dos lecturas. La positiva es que el índice que elabora JP Morgan Asset Management, y que publica en exclusiva EL PAÍS, sobre el ánimo de los inversores respecto al potencial de la Bolsa se mantiene por séptimo trimestre consecutivo en positivo, todo un récord desde que en 2007 se empezara a realizar el estudio. El reverso de la moneda, sin embargo, apunta a un ligero enfriamiento del ánimo debido a la situación política que ha vivido España en los últimos dos meses.

La pregunta clave para elaborar el indicador es aquella que pide a los encuestados (1.397 en esta muestra) que indiquen cómo creen que evolucionará la Bolsa en los próximos seis meses. El grupo de los optimistas —ven “probable” o “muy probable” que el mercado suba— se sitúa en el 37,1%, nivel muy similar al del primer trimestre del año. En cambio, las respuestas pesimistas aumentan, acaparando el 16,6% de las opiniones (13,3% en la encuesta anterior). El 46,3% restante pronostica que las Bolsas se mantendrán en sus niveles actuales. El resultado de estas respuestas sitúa el índice de confianza en el 2,49% frente al 3,1% con el que arrancó el año.

Estadística y realidad

La economía española hace ya muchos trimestres que salió de la crisis desde un punto de vista estadístico. Sin embargo, la percepción que todavía resiste en buena parte de la sociedad es que el PIB puede crecer en tasas cercanas al 3%, pero esa mejora no llega al bolsillo de las familias. Esta dicotomía entre las cifras macroeconómicas y el sentimiento microeconómico vienen reflejándose a la perfección en la Encuesta de Confianza del Ahorrador que trimestralmente publica JP Morgan Asset Management.

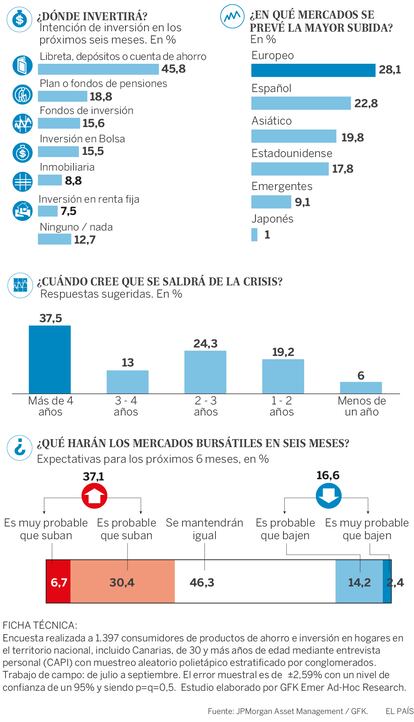

El trabajo de campo incluye la pregunta sobre cuándo consideran los ciudadanos que se saldrá de la crisis. Aunque la percepción de los inversores ha mejorado en la oleada correspondiente al periodo abril-junio con respecto a entregas anteriores, los resultados siguen siendo bastante llamativos. El 37,5% de las respuestas sitúa la luz al final del túnel en un plazo superior a los cuatro años; el 13% de los participantes indica que para que el crecimiento del PIB se transforme en bienestar económico habrá que esperar aún entre tres y cuatro años; el 24,3% habla de un periodo no inferior a los dos años; mientras que solo el 25,2% asegura que ese momento llegará como muy tarde en 2020.

La Encuesta de Confianza de JP Morgan también mide el grado de aversión al riesgo de los ahorradores españoles en función de la comunidad autónoma en la que viven. Los más optimistas en este momento acerca del potencial que guarda la Bolsa española para el próximo semestre son los habitantes de Castilla-La Mancha, Andalucía y Comunidad Valenciana. Por el contrario, los inversores más pesimistas residen en Castilla y León y Cataluña.

Mayor incertidumbre

Entre los pesimistas el argumento que más se repite para pronosticar una caída bursátil es la situación política, en concreto, la moción de censura que llevó al poder al PSOE. La incertidumbre que lleva aparejado todo cambio de gobierno, sobre todo cuando el Ejecutivo entrante tiene una mayoría tan inestable como el actual, siempre es motivo de preocupación entre los inversores. En cambio, un factor como la crisis catalana, que había pesado mucho en el ánimo del mercado en los últimos meses, se diluye bastante entre las preocupaciones de los encuestados.

Las preferencias regionales de los inversores, sin embargo, se mantienen intactas. La renta variable europea es donde observan mayor potencial de subida en el próximo semestre, seguida por la Bolsa española y los índices asiáticos. El mercado estadounidense cae al cuarto lugar entre las preferencias de los encuestados, por delante de los mercados emergentes y Japón.

La oleada actual de la encuesta es la primera en la que todos los participantes han sido consultados online, lo que se ha reflejado en algunas de las respuestas del estudio. Por ejemplo, aquella que hace referencia a qué es lo que más valoran a la hora de invertir: aumenta el colectivo que asegura que lo que busca es la máxima rentabilidad (28,3%), mientras que pierden peso los que dicen que su prioridad es no perder dinero (40,1%). El 31,6% restante está dispuesto a sacrificar parte de la rentabilidad potencial de sus inversiones “a cambio de cierta seguridad”.

La menor aversión al riesgo de los ahorradores españoles, según estas respuestas, no se traduce en un cambio en los productos financieros que piensan adquirir. A pesar de su escasa rentabilidad, los pasivos bancarios siguen copando las preferencias. El 45,8% de los participantes adquirirá un depósito o abrirá una cuenta o libreta de ahorro. Se trata de un porcentaje aún mayor que el recogido en la oleada anterior (41%). Los fondos de pensiones se mantienen como la segunda opción (el 18,8% asegura que suscribirá un plan), seguidos por los fondos de inversión (15,6%). La inversión directa en Bolsa se coloca como la cuarta opción de inversión, seguida por la inmobiliaria. La apuesta por el ladrillo asociada a la inversión ha multiplicado por tres su presencia en menos de dos años.

Tu suscripción se está usando en otro dispositivo

¿Quieres añadir otro usuario a tu suscripción?

Si continúas leyendo en este dispositivo, no se podrá leer en el otro.

FlechaTu suscripción se está usando en otro dispositivo y solo puedes acceder a EL PAÍS desde un dispositivo a la vez.

Si quieres compartir tu cuenta, cambia tu suscripción a la modalidad Premium, así podrás añadir otro usuario. Cada uno accederá con su propia cuenta de email, lo que os permitirá personalizar vuestra experiencia en EL PAÍS.

¿Tienes una suscripción de empresa? Accede aquí para contratar más cuentas.

En el caso de no saber quién está usando tu cuenta, te recomendamos cambiar tu contraseña aquí.

Si decides continuar compartiendo tu cuenta, este mensaje se mostrará en tu dispositivo y en el de la otra persona que está usando tu cuenta de forma indefinida, afectando a tu experiencia de lectura. Puedes consultar aquí los términos y condiciones de la suscripción digital.