9 de junio de 2012: el día que España tuvo que pedir el rescate

Hace justo cinco años el Gobierno solicitó ayuda para sanear la banca a sus socios europeos, que pusieron a su disposición 100.000 millones. La crisis del Popular y la debilidad de BMN y Liberbank evidencian que quedan flecos

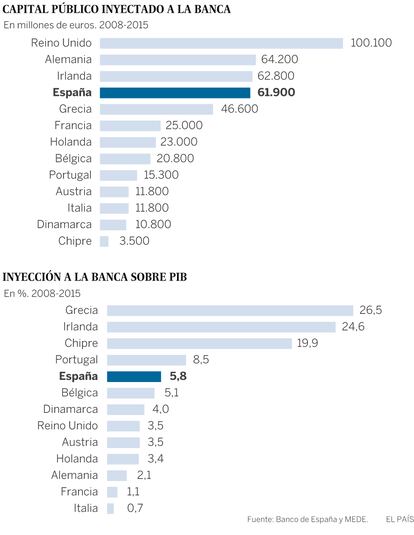

Popular ha sido intervenido. Liberbank se desploma en Bolsa. BMN está a punto de caer en manos de Bankia. Cinco años después del rescate, la culminación de la reforma financiera parece que se demora. Hoy 9 de junio se cumple un lustro de la petición a Europa de una línea de liquidez por valor de hasta 100.000 millones. El ministro de Economía, Luis de Guindos, lo calificó entonces como un “préstamo en condiciones muy favorables”. Poco después se comprobó que el memorando suscrito incluía entre sus condiciones recortes y reformas. Según los datos más recientes de Eurostat, a cierre de 2016 el Estado español ha gastado un neto de 48.228 millones en ayudas públicas a la banca.

Pero, ¿cómo se llegó a esa situación? En los años de bonanza, la política del BCE resultó demasiado relajada para la economía española. En la práctica, los tipos de interés reales eran negativos, es decir, una vez descontada la inflación salía gratis tomar prestado. Bastaba con esperar a que subiesen los precios y los salarios para pagar los intereses. Y así lo racional era endeudarse. Año tras año, se fue generando una burbuja que inflaba los precios y, por tanto, minaba la competitividad. “Una burbuja en la construcción no la para nadie, porque genera muchos empleos e impuestos”, explica una fuente financiera.

El gobernador del Banco de España, Jaime Caruana, admitió en 2004 un recalentamiento en el crédito. Pero no hizo nada. Desde la salida de Caruana en 2006, el Banco no publica ni un informe más que admita la burbuja. El nuevo gobernador, Miguel Ángel Fernández Ordóñez, abandona el pacto no escrito de nombrar un subgobernador de la oposición. Y el PP reacciona lanzando al ruedo mediático a la asociación profesional de inspectores del banco. Se desata una guerra que traspasa los límites del conflicto laboral. Los inspectores acusan a la cúpula de debilitar sus informes sobre las entidades. “Se suprimieron las firmas y eso permitía hacer lo que quisieran con los informes”, comenta un inspector. “El hecho es que no se hizo lo suficiente, y eso hundió al país”, concluyen distintas voces del organismo supervisor.

Y la deducción por vivienda, vigente hasta 2013, alimentó todavía más el problema. Hasta el punto de que hizo falta buscar la financiación fuera. El déficit con el exterior alcanzó los 100.000 millones de euros en 2007, según datos del Banco de España. Y precisamente eran las entidades financieras las que captaban ese capital foráneo. Los bancos prestaban hipotecas a 30 años que financiaban con títulos y depósitos a corto que iban refinanciando. Y el beneficio que se llevaban consistía en la diferencia entre los tipos a largo y corto. “Vamos en un barco seguro que es la economía española”, aseguró el presidente José Luis Rodríguez Zapatero el 22 de enero de 2008.

Pero la crisis financiera y la caída de Lehman Brothers en septiembre interrumpe de golpe esa dinámica. En poco tiempo el ladrillo se convierte en un estigma para la banca española. El mercado interbancario desaparece por el miedo a las insolvencias. Las entidades solo podían sobrevivir por la liquidez que les brindaba el BCE.

Y entonces ocurrió el Merkozy. En noviembre de 2010, la canciller Merkel y el presidente Sarkozy escenifican su idilio político paseando por las playas de Deauville. Ahí anuncian que la deuda pública encajaría quitas y que cada país apechugaría con sus bancos. La traición a la periferia se consuma, los mercados entran en pánico y la bala de plata con la que querían matar las crisis acaba siendo un tiro en el pie. Desde ese instante, los salvamentos se suceden generando el efecto contrario al deseado: ahuyentan a los inversores que querían atraer.

En ese contexto, las cajas de ahorros españolas iban cayendo. Sin una gobernanza que generase credibilidad y sin la capacidad para buscar capital en los mercados, lo tenían difícil para refinanciarse al tiempo que estaban atrapadas en el inmobiliario. Primero fue CCM en marzo de 2009. Luego Cajasur y la CAM. Pese a las fusiones, NovaCaixaGalicia, Catalunya Caixa y Unimm se mostraron incapaces de atraer capital y tuvieron que ser nacionalizadas. La fusión de siete entidades con CajaMadrid a la cabeza se bautizó como Bankia y recibió una ayuda de 4.465 millones. Banco de Valencia quebró al dejarlo caer su matriz Bankia. Y Banca Cívica tuvo que ser absorbida por La Caixa.

El 24 de septiembre de 2008, Zapatero había declarado: “El sistema financiero español es quizás el más sólido del mundo”. Desde 2009, la caída de las cajas desmoronó esa retórica. La solución escogida consistió en crear grupos más grandes. Pero con esa estrategia se terminó con conglomerados zombi apoyados en una contabilidad creativa que no reconocía las pérdidas. Se había perdido la oportunidad de recapitalizar cuando se podía. El riesgo bancario y el soberano caminaban de la mano hacia el abismo.

Y la incertidumbre arreció todavía más cuando ganó el PP las elecciones en diciembre de 2011. Nada más tomar posesión como ministro, Luis de Guindos declaró al Financial Times que la banca española precisaba 50.000 millones. Y lo anunció sin dar pista alguna de cómo se iban a conseguir esos fondos. Los decretos conocidos como Guindos I y II forzaron a las entidades a reconocer el valor perdido del inmobiliario. Pero no decían de dónde se obtendrían los recursos necesarios para sanearse. Tan sólo se abría la puerta a más fusiones. El ministro incluso manifestó en el Congreso que la crisis bancaria no costaría “un euro” al contribuyente. Pero el mercado no se lo creía. Entre enero y mayo de 2012, la prima de riesgo escaló desde los 300 a los 550 puntos. En medio de la vorágine, las casas de análisis estimaban que la banca española precisaba entre 50.000 y 250.000 millones.

En su libro sobre el rescate, Guindos confiesa que por esas fechas vio la necesidad de pedir los fondos fuera. Fuentes gubernamentales apuntan que el debate se puso sobre la mesa en medio de la preparación del decreto de reforma Guindos II, en mayo de 2012. En otro libro, Por un crecimiento racional, el exvicepresidente de La Caixa, Juan María Nin, cuenta que todavía a esas alturas algunos miembros del Gobierno consideraban una “bajada de pantalones” pedir el rescate. Desde hacía tiempo, circulaba la idea de que Bankia era el tapón que bloqueaba la reforma financiera. Pero para poder entrar con fondos públicos, primero tenía que abandonar la entidad el presidente Rodrigo Rato. Entregar dinero del contribuyente a una entidad dirigida por un exalto cargo del PP podía irritar aún más a la opinión pública.

Así que, como relata Jordi Sevilla en su libro Seis meses que condujeron al rescate, Guindos inicia una campaña para expulsarlo que se salta al Banco de España y amplifica la incertidumbre sobre la economía española. En muy poco tiempo, el ministro pacta con el FMI que se señale a Bankia. A partir de ahí, el clamor para intervenir la entidad se extiende por Europa. Casi 250.000 millones de euros salen de España durante la primera mitad de 2016. Solo el BCE mantiene a los bancos que, a su vez, compran deuda pública con esa liquidez.

En el culmen de la crisis de Bankia, el auditor Deloitte se niega a dar el visto bueno a las cuentas, y el ministro rechaza un plan de salvamento presentado por Rato y valorado en 7.000 millones. Rato se ve abocado a la dimisión. Y la entidad se nacionaliza. El reemplazo elegido es un banquero que brinde credibilidad: José Ignacio Goirigolzarri, que pide 19.000 millones adicionales.

Todo ese ruido sobre Bankia echa más leña al fuego de la prima de riesgo, y la entidad se señala como el talón de Aquiles del euro. Pero España era demasiado grande como para ser rescatada con una mera línea que costease todas sus necesidades. De modo que se opta por un crédito limitado exclusivamente a los bancos.

El 9 de junio de 2012 España pide el rescate. Rajoy y Guindos insistieron en que este préstamo solo conllevaba condiciones para el sector financiero. Sin embargo, al poco se conoció el contenido del memorando, que recogía un largo listado de reformas económicas. La Troika aterriza en España. Se congelan las pensiones, se recorta la prestación de paro, se ajusta la plantilla de sanidad y educación y se aprueban las mayores subidas de impuestos de la historia reciente. La crisis se recrudece.

Para asegurar a los inversores, dos consultoras, cuatro auditoras, el BCE y el FMI revisaron los números de la banca española. Tras las valoraciones, la cifra que se pidió al mecanismo de rescate bancario ascendió a los 41.333 millones, de los que Bankia se llevó 17.959 millones, que se sumaron a los 4.465 millones ya puestos. Como parte del rescate, se impuso la creación de un banco malo que extirpase los activos inmobiliarios de las entidades.

Sin embargo, las tensiones no amainaron. En el fondo, los inversores presionaban para que Alemania respaldase las deudas de toda Europa. Tras muchos contactos de alta política entre bastidores, el 26 de julio Mario Draghi pronuncia su ya famoso “haré lo que sea necesario” para salvar el euro. EE UU presiona para mantener a Grecia en la moneda única. A finales de agosto, el entonces primer ministro chino, Wen Jiabao, traslada en Pekín a Merkel que no podía seguir comprando deuda europea si se dudaba de la pervivencia del euro. Finalmente, a la vuelta de ese verano, Berlín da un giro y expresa su intención de mantener a Grecia en el euro. Y eso empieza a calmar las aguas.

Las grietas por tapar

Justo ese es el punto de inflexión de la crisis. Cinco años más tarde, la situación de la banca ha mejorado. Aunque no exenta de sorpresas negativas y entidades rezagadas, la banca está más saneada y con un sistema de gobernanza más profesional, no como el que tenían las cajas. Precisamente Guindos siempre defiende que la gran reforma del sistema es la profesionalización, es decir, sacar a los políticos de las cajas que abocaron a España al desastre. Sin embargo, la liquidación del Popular, la cotización de Liberbank y la adjudicación de BMN empañan toda la gestión de la reforma financiera.

Para empezar, ¿cómo es posible que no se detectasen las dificultades del Popular en 2012, cuando seguramente estaba tan mal como ahora? Con una visión retrospectiva, se interpreta que el Popular quizás no se intervino porque se rompía el relato de que bastaba con la profesionalización de las cajas. “Se mezcla la profesionalización de los consejos con la profesionalidad de los directivos. En el fondo, los consejeros son palmeros de los ejecutivos. Y los directivos de las cajas eran al menos tan profesionales como los del Popular”, sostiene Juan Ignacio Crespo, asesor del Fondo Multiciclos Global de Renta 4.

Por otra parte, Guindos y las autoridades europeas esgrimen que la intervención del Popular demuestra la robustez del nuevo mecanismo de intervención comunitario. “No se ha experimentado un contagio, la prima de riesgo ni se ha movido y el contribuyente no ha puesto un euro”, explica el economista Lorenzo Bernaldo de Quirós.

Sin embargo, las dudas que ha generado el Popular ya se ciernen sobre Liberbank, cuya cotización se desplomó este jueves un 18%. La responsabilidad reside en los gestores del Popular y en la auditora que analizó sus cuentas durante 35 años, Pwc. Dicho esto, la liquidación pone de manifiesto la incapacidad de los supervisores para detener una sangría. Entre todos han dejado que un banco que valía 4.000 millones en diciembre derive hacia una crisis de liquidez. Cinco años más tarde, las dudas persisten. La reforma financiera sigue abierta en canal.

Un perro guardián para las burbujas

Un préstamo a 2027

De acuerdo con los datos de Eurostat, una vez sustraídos los beneficios del rescate por dividendos, intereses o ventas, el gasto neto en ayudas públicas a la banca asciende a los 48.228 millones. Ese ha sido el coste de salvar los depósitos y alejar el riesgo de quiebra del Tesoro español. No obstante, surge la duda de cuánto se podrá recuperar de todo lo desembolsado. El Gobierno mantiene que todavía hay que privatizar Bankia y esperar a los beneficios que logre conseguir el banco malo, Sareb.

Sin embargo, los expertos prevén que no se consiga recuperar mucho. A cierre de 2016, Eurostat valora la participación en Bankia en unos 8.000 millones de euros, muy lejos de los 23.000 millones inyectados en la entidad. Respecto a la Sareb, la calidad de sus activos y unos costes financieros elevados dificultan que puedan arrojar grandes plusvalías.

Todo ello obliga a tomar medidas para que no se repita una burbuja. El memorando del rescate contemplaba la obligación de establecer una autoridad macroprudencial que vigile los desequilibrios financieros. Sin embargo, hasta el momento ese papel se lo ha arrogado el departamento de Estabilidad Financiera del Banco de España. “Lo lógico sería que se crease un perro guardián aislado del poder político y con la independencia suficiente para poder decir cuándo se está desmadrando la fiesta”, afirma un alto cargo.

Entre 2012 y 2013, España recibió un préstamo de 41.333 millones del Mecanismo Europeo de Estabilidad (MEDE). No tenía que empezar a reintegrarlo hasta 2020 y debía concluir la devolución en 2027. Sin embargo, el Gobierno empezó a amortizarlo antes. El primer pago lo hizo en julio de 2014. Después llegaron otros dos en marzo y julio de 2015. En octubre del año pasado se realizó el último desembolso.

Tu suscripción se está usando en otro dispositivo

¿Quieres añadir otro usuario a tu suscripción?

Si continúas leyendo en este dispositivo, no se podrá leer en el otro.

FlechaTu suscripción se está usando en otro dispositivo y solo puedes acceder a EL PAÍS desde un dispositivo a la vez.

Si quieres compartir tu cuenta, cambia tu suscripción a la modalidad Premium, así podrás añadir otro usuario. Cada uno accederá con su propia cuenta de email, lo que os permitirá personalizar vuestra experiencia en EL PAÍS.

En el caso de no saber quién está usando tu cuenta, te recomendamos cambiar tu contraseña aquí.

Si decides continuar compartiendo tu cuenta, este mensaje se mostrará en tu dispositivo y en el de la otra persona que está usando tu cuenta de forma indefinida, afectando a tu experiencia de lectura. Puedes consultar aquí los términos y condiciones de la suscripción digital.

Sobre la firma