Los fondos asiáticos cotizan al alza

Países de Asia Pacífico atraen a los inversores por su baja deuda externa

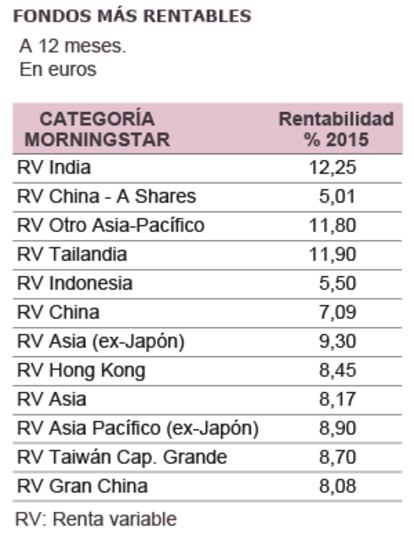

Los fondos de inversión de renta variable en India, China, Tailandia, Indonesia, Hong Kong y, en general, los especializados en el área de Asia Pacífico (sin tener en cuenta Japón) no dejan de sorprender. En el último año, según datos de Morningstar, registran rentabilidades medias que superan, en todos los casos, el 30% y llegan, como en el de India, a rebasar la barrera del 80% —con casos concretos de rendimientos más allá del 100%—. Y 2015 ha empezado de manera similar: en poco más de un mes (hasta principios de febrero), estos fondos han acumulado en promedio, según la misma empresa de análisis, ganancias entre el 5% y el 10%.

A diferencia de los países emergentes más dependientes de las materias primas en otras partes del mundo, como Brasil, Sudáfrica y Rusia, en Asia existen tres razones para explicar este comportamiento que, en opinión de John Ford, director de inversiones del área de Asia-Pacífico de Fidelity Worldwide Investment, puede mantenerse en un contexto de revalorización del dólar. En primer lugar, la deuda exterior de Asia ha mejorado espectacularmente desde la crisis monetaria regional de 1997, ya que los países de la zona han sido muy disciplinados en este frente todos estos años. En segundo lugar, la mayoría de esos Estados han acumulado ingentes reservas de divisas en comparación con su deuda, por lo que ahora “no son ni por asomo tan vulnerables a las crisis externas como lo fueron en su día”. La tercera razón, más que económica, es política: son muchos los gobiernos del área que están trabajando activamente en programas de reformas económicas de amplio calado, por lo que “no es ninguna coincidencia que las mejores bolsas este año sean las de estos países”.

En el último año, la rentabilidad media de estos valores superaron el 30%

La realidad es que una buena parte de los dirigentes de Asia parecen convencidos de que el crecimiento impulsado únicamente por las exportaciones puede tener limitaciones a medida que aumenta la renta y decrece la competitividad en costes. De ahí que apuesten menos por incentivar las exportaciones y más por animar la demanda interna. Si estas son razones válidas para justificar las ganancias que están registrando estos fondos, la pregunta es si seguirán siendo suficiente a más largo plazo. Y, a pesar de los peros, los expertos apuestan porque la respuesta es claramente afirmativa.

Koon Chow, estratega de macroeconomía y de divisas en el equipo de mercados emergentes de renta fija de Union Bancaire Privée (UBP), considera que mientras productores de petróleo como Venezuela, Rusia, Nigeria e Irak están sufriendo por el abaratamiento del crudo; el efecto es el contrario en los Estados como Chile, China e India, así como para los de Asia sudoriental. “El pronóstico es muy favorable para los países que, además, pueden implementar profundas reformas estructurales. Somos optimistas en India e Indonesia, donde las previsiones de crecimiento son sólidas”.

Andrew Swan, responsable del fondo Black Rock Asian Dragon, considera que en China la apertura de nuevos sectores, como el de Internet, a inversores privados; proporcionará un terreno fértil a muchas compañías en la llamada nueva economía. Reconoce que están también interesados en las empresas que se beneficiarán de las reformas emprendidas por el Gobierno para reorientar las exportaciones hacia productos de mayor valor añadido.

En opinión de Swan, la caída del precio del petróleo, que reducirá la inflación, mejorará el déficit por cuenta corriente y aumentará el poder adquisitivo de los consumidores, son pasos positivos que “aún no se han tenido completamente en cuenta por parte de los inversores”.

El mercado es prometedor pero conviene limitar

Para Nick Price, responsable del equipo de Mercados Emergentes en Fidelity, se pueden esperar atractivas oportunidades de inversión en India no solo en 2015, sino incluso más allá. “El país se beneficia de un gobierno reformista. La renta per cápita se coloca ya alrededor de los 1.500 dólares estadounidenses. Una buena parte de ésta se destina a alimentos y combustibles. Teniendo en cuenta la bajada del precio de las materias primas, las familias dispondrán de una mayor renta para destinar a otros consumos”.

También apuesta por estos mercados Mark Mobius, presidente ejecutivo de Templeton Emerging Markets Group. Y se la juega en especial por las empresas de pequeña y mediana capitalización, por ser las más sensibles al aumento de la demanda interna de dichos países. Reconoce, sin embargo, que “pese a las buenas perspectivas de estos mercados, la inversión en ellos conlleva importantes riesgos, incluso de pérdida de capital. No solo porque los gobiernos de países como China, India o Tailandia pueden no llevar a cabo las reformas prometidas, sino también porque, al ser valores extranjeros, incorporan riesgos especiales, entre ellos las fluctuaciones de divisas, menor liquidez al ser mercados más pequeños; y falta de marcos legales, políticos, comerciales y sociales claros para apoyar a los mercados de valores”. Todo ello sin olvidar la fuerte volatilidad tradicional de estos mercados de valores.

Riesgos que, en opinión de los expertos, son lo suficientemente importantes —muy especialmente el de divisas, mercado en estos momentos, en plena convulsión— como para no focalizar un porcentaje no mucho más allá del 10% del patrimonio en este tipo de productos. En España, las gestoras comercializan una decena de fondos de esta categoría de inversión, cuyos rentabilidad en los últimos 12 meses se coloca entre el 20% y el 32%, y entre el 5% y el 10% en los primeros compases de 2015.

Tu suscripción se está usando en otro dispositivo

¿Quieres añadir otro usuario a tu suscripción?

Si continúas leyendo en este dispositivo, no se podrá leer en el otro.

FlechaTu suscripción se está usando en otro dispositivo y solo puedes acceder a EL PAÍS desde un dispositivo a la vez.

Si quieres compartir tu cuenta, cambia tu suscripción a la modalidad Premium, así podrás añadir otro usuario. Cada uno accederá con su propia cuenta de email, lo que os permitirá personalizar vuestra experiencia en EL PAÍS.

¿Tienes una suscripción de empresa? Accede aquí para contratar más cuentas.

En el caso de no saber quién está usando tu cuenta, te recomendamos cambiar tu contraseña aquí.

Si decides continuar compartiendo tu cuenta, este mensaje se mostrará en tu dispositivo y en el de la otra persona que está usando tu cuenta de forma indefinida, afectando a tu experiencia de lectura. Puedes consultar aquí los términos y condiciones de la suscripción digital.