La morosidad rompe otro récord tras acelerarse en junio hasta el 11,6%

La cifra se mantiene cerca de los niveles existentes en las semanas previas al rescate bancario

Un repunte de los préstamos que la banca clasifica de dudoso cobro y otro descenso en el crédito concedido a empresas y familias confluyen para dejar una imagen estadística mucho más sombría que la que reflejan otros indicadores, como la moderación de la prima de riesgo, la afluencia de turistas extranjeros o la salida de la recesión de la zona euro. Porque el detalle de los balances financieros de junio, difundido este lunes por el Banco de España, revela que la tasa de morosidad, la proporción del crédito que se considera dudoso, alcanza ya el 11,6%, un nivel récord.

La morosidad no solo aflora los problemas de las entidades financieras españolas, que deben reservar fondos para cubrir la posibilidad de no recuperar el dinero prestado (se destinaron 116.344 millones a provisionar créditos, un 15% más que un año atrás). También es un termómetro del deterioro de la economía española: la morosidad crece en paralelo a la recesión, que mina la capacidad de pago de las empresas, y a la tasa de desempleo.

“El hecho de que el paro persista en niveles por encima del 26% contribuye a explicar el aumento de la tasa de morosidad, sobre todo cuando se agota el periodo de percepción del subsidio de desempleo”, explica Joaquín Maudos, catedrático de la Universidad de Valencia e investigador del Instituto Valenciano de Investigaciones Económicas. “Mientras la economía esté en recesión, la mora seguirá subiendo”, añade.

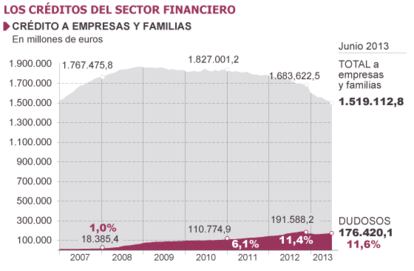

Los propios ejecutivos de la banca asumen que la proporción de créditos fallidos seguirá al alza. “Es posible que la morosidad no se frene hasta el primer o segundo trimestre de 2014”, pronosticó hace unas semanas el consejero delegado del BBVA, Ángel Cano. Pero el incremento registrado ha ido más allá de lo experimentado en los últimos meses. El volumen de préstamos dudosos escaló en 6.214 millones, al pasar de 170.205 millones en mayo a 176.420 millones en junio. Es la quinta mayor subida mensual en lo que va de crisis, un dato muy mal recibido por la Bolsa, que perdió este lunes un 1,86% por el castigo a las cotizaciones de la banca.

La explicación al repunte mensual está en las nuevas exigencias del Banco de España para dotar provisiones en la refinanciación de créditos a las empresas. El Fondo Monetario Internacional, que vigila de cerca al sector financiero español desde que la UE le concediese un préstamo de casi 40.000 millones para rescatar a entidades insolventes, había llamado la atención sobre la morosidad oculta en los préstamos refinanciados.

Sobre todo en los créditos a grandes empresas, los bancos optan por alargar los plazos y facilitar que en los primeros años solo se paguen intereses, ante las dificultades que tienen estas compañías para devolver el préstamo. Ante las dudas de la troika, el Banco de España obligó primero a publicar los datos sobre créditos refinanciados (127.000 millones, solo un 10% provisionados). Y en mayo, endureció las condiciones para definir cuándo un préstamo refinanciado podía seguir considerándose sano.

El resultado es que las entidades han empezado a reclasificar préstamos. CaixaBank, por ejemplo, reconoció en julio que había calificado como dudosos 3.287 millones en operaciones de refinanciación. “Como el Banco de España ha dado hasta el 30 de septiembre para cumplir su recomendación, habrá subidas de la morosidad hasta entonces”, explica el catedrático Maudos.

Aun con el intenso repunte mensual, el volumen de créditos dudosos, sigue por debajo de las cifras de noviembre pasado (191.600 millones), cuando la tasa de morosidad alcanzó el anterior récord, un 11,4%. La razón se encuentra en el traspaso de activos problemáticos desde las entidades nacionalizadas (36.500 millones en diciembre) o con apoyo público (14.000 millones en febrero), al banco malo, la sociedad de gestión de activos de la reestructuración bancaria (Sareb).

Como consecuencia del traspaso de activos a la Sareb, que adquirió viviendas, suelos y préstamos con un descuento medio del 47%, desaparecieron de la estadística de créditos del sector financiero hasta 75.000 millones (la Sareb, pese a su apelativo de banco malo, no es una entidad financiera, sino una gestora inmobiliaria), entre los que la proporción de dudosos era muy superior a la media, aunque el Banco de España no especificó cuántos. En los meses en los que se formalizaron esos traspasos de activos, la tasa de morosidad bajó en 1,5 puntos porcentuales. Es decir, si esos préstamos siguiesen en la estadística financiera, la morosidad rondaría el 13% de los créditos.

El repunte de la morosidad también se debe al descenso del total de crédito concedido a empresas y familias, que encadena año y medio a la baja. En comparación con junio de 2012, el préstamo total bajó un 12,9%, hasta situarse en los 1,520 billones. Pero la comparación anual está distorsionada también aquí por la asignación de créditos a la Sareb; sin ese mordisco a la estadística financiera, el descenso del crédito concedido llegaría al 8,7% anual.

Tu suscripción se está usando en otro dispositivo

¿Quieres añadir otro usuario a tu suscripción?

Si continúas leyendo en este dispositivo, no se podrá leer en el otro.

FlechaTu suscripción se está usando en otro dispositivo y solo puedes acceder a EL PAÍS desde un dispositivo a la vez.

Si quieres compartir tu cuenta, cambia tu suscripción a la modalidad Premium, así podrás añadir otro usuario. Cada uno accederá con su propia cuenta de email, lo que os permitirá personalizar vuestra experiencia en EL PAÍS.

En el caso de no saber quién está usando tu cuenta, te recomendamos cambiar tu contraseña aquí.

Si decides continuar compartiendo tu cuenta, este mensaje se mostrará en tu dispositivo y en el de la otra persona que está usando tu cuenta de forma indefinida, afectando a tu experiencia de lectura. Puedes consultar aquí los términos y condiciones de la suscripción digital.