¿Han funcionado los bancos malos? Un remedio pero no la solución definitiva a la crisis

Europa ha creado nueve sociedades para limpiar activos tóxicos y la más grande está en Alemania con 350.000 millones, el triple que la Sareb

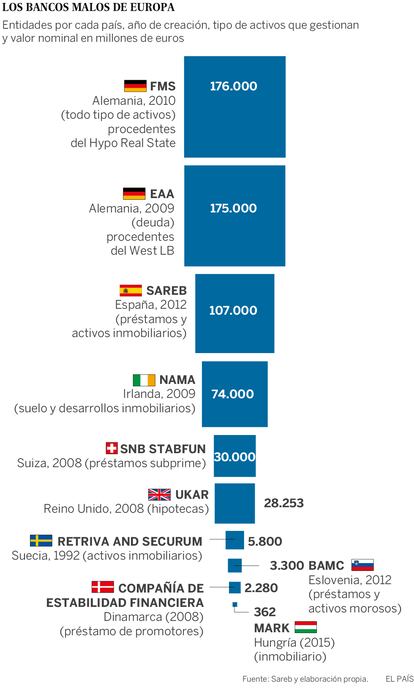

Los bancos malos guardan los trapos sucios de esta Gran Recesión. Ahí están los suelos comprados a precio de oro hace diez años, las promociones imposibles de vender y miles de créditos inmobiliarios o de financiación de infraestructuras de casi improbable cobro. Como todo trapo sucio, los Gobiernos prefieren lavarlos en casa, y no es un tema del que les guste hablar a sus dirigentes. Sin embargo, la realidad es que no solo existen bancos malos en los países del sur de Europa; de hecho, el más grande es alemán y el Reino Unido tiene otro de un tamaño importante. Europa ya cuenta con nueve “sociedades de gestión de activos”, que su nombre oficial, y no se descarta que otros países, como Italia, acaben creando más.

“Los bancos malos somos bichos raros, y cada uno es diferente de los demás”, según Jaime Echegoyen, presidente de la Sareb, la sociedad española que se dedica a liquidar los activos tóxicos de las antiguas cajas de ahorros. Un informe de la Comisión Europea, titulado “¿Qué hace bueno a un banco malo? La experiencia irlandesa, española y alemana”, coincide con esa apreciación de que cada país ha creado un frankestein bancario a la medida de su problema. Unos son de capital público, otros privados y también los hay mixtos, como el español.

La conclusión europea es que los bancos malos son una herramienta útil “para estabilizar el sector financiero tras una crisis, pero solo es una más entre muchas. Deben estar acompañados de amplias medidas como la reestructuración bancaria (salvar los bancos viables y resolver rápidamente los que no tienen futuro) y establecer reformas legales del sector para aumentar su efectividad”.

El futuro de un banco malo está condicionado porque “los datos de los activos que recibe sean correctos”, dice el informe. Bruselas recuerda que la Sareb “ha tenido problemas por la insuficiente documentación recibida”. También resalta que es importante que el país que cree estas sociedades tenga “leyes de insolvencia, quiebra y ejecución hipotecaria sólidas”. Por supuesto, destaca que se cuente con una “gestión profesional y especializada” por la enorme complejidad de la labor. La Sareb recibió 200.000 activos, de los que el 80% eran préstamos y créditos al promotor y el 20% inmuebles.

Por último, añade la Comisión, es importante contar con empresas de servicios inmobiliarios especializadas en la venta de estos activos, y amonesta a la Sareb: “Los cambios y las demoras en esta área han tenido un impacto negativo en el ritmo de eliminación de activos”.

Los gigantes tóxicos alemanes

El informe de la Comisión Europa dedica atención a uno de los dos bancos malos alemanes, el FMS. El primero se creó en diciembre de 2009 y el otro a mediados de 2010. No son muy conocidos, entre otras razones porque los ha financiado al 100% el Gobierno alemán sin pedir ayuda a Europa, lo que le supuso un incremento de ocho puntos de deuda sobre el PIB en 2010. Estos bancos son auténticos gigantes: sumaron 350.000 millones de valor nominal de sus activos cuando se fundaron y sus bienes se incorporaron a las gestoras sin recortarles nada de valor nominal. La Sareb, por ejemplo, aplicó un 52,7% de ajuste al valor nominal de los activos que recibió de las cajas de ahorros y el irlandés NAMA (el 51% es de capital privado) un 57%.

Los 350.000 millones en activos alemanes suponen multiplicar por 3,5 veces los de la Sareb, aunque también es cierto que el sector financiero germano es el doble de grande que el español.

El Gobierno alemán optó por la fórmula de crear una sociedad gestora por cada banco quebrado (para facilitar su gestión) y no tienen fecha fija de finalización del contrato. La Sareb española debe liquidarse en 2027 y el NAMA irlandés en 2020. Xavier Freixas, profesor de Economía del Universidad Pompeu Fabra (UPF), cree que en España hubiera sido mejor hacer lo mismo: un banco para Bankia, otro para Catalunya Caixa, etc.

El fondo SoFFin se hizo con el Hypo Real Estado, banco hipotecario nacionalizado en 2008 tras su quiebra, y lo trasladó a una sociedad denominada FMS. El Hypo tenía emitidos cientos de miles de millones en bonos basados en hipotecas por lo que se evitó la quiebra de este mercado. En 2016, FMS incorporó los activos de otro banco con problemas, el grupo DEPFA. Según sus datos, ha tenido “un resultado de las operaciones ordinarias de 429 millones de euros en 2017 y ha liquidado activos por 100.000 millones” hasta ahora.

Además, Alemania creó el Erte Abwicklungsantalt (EAA), una entidad de derecho público, cuya tarea es “asumir y liquidar los activos y la exposición al riesgo de West LB”, el banco del lander de Renania del Norte-Westfalia, “con el fin de minimizar pérdidas para el contribuyente y estabilizar el mercado financiero”, según su memoria. Era el banco de las cajas de ahorros de aquella región y se consideró vital para la economía de la zona. Ganó 14 millones el año pasado.

El informe de la Comisión hace referencia a la salud financiera de estos tres bancos malos: los alemanes van hacia arriba, NAMA ganó 481 millones en 2017 y se fija en Sareb: “Sus pérdidas son motivo de preocupación ya que su deuda principal, el 4% del PIB español, puede terminar siendo absorbida por el Gobierno si la Sareb no puede pagarla”.

Joaquín Maudos, catedrático de Análisis Económico de la Universidad de Valencia, cree que la situación de la Sareb “esta condicionada por el precio de los activos que recibió y la evolución macroeconómica del país”. Este experto, como otros consultados, coincide en que algunos bienes de la Sareb, pese a rebajarlos en un 52,7% su valor teórico, llegaron caros a la Sareb. También apuntan que si el Estado no hubiera adquirido el 45% del capital, “no habrían entrado los accionistas privados”, señala Maudos.

José García Montalvo, catedrático de Economía de la UPF, comenta que “los bancos malos más exitosos han conseguido perder poco dinero. Lo más importante es que generen confianza en el sistema financiero y que reactiven el crédito”. Otro catedrático de Economía de la UPF, José Luis Peydró, es partidario de esperar a que concluya el tiempo dado a la Sareb, “ya que su ventaja es el largo plazo” y destaca que su mayor aportación es “que vuelva el crédito a las empresas buenas”. Echegoyen también lamenta la prisa con la que se creó Sareb. “Me hubiera gustado poder elegir mejor los activos, pero había prisa”.

Un ejemplo para Kazagistán

Jaime Echegoyen, presidente de la Sareb, ha viajado hace días a Kazagistán, a petición de su Gobierno, para enseñarles el funcionamiento y la génesis de este banco malo. Lo cierto es que la Sareb, pese a sus dificultades por salir adelante en cinco primeros años de vida, ha recibido visitas de lejanos países interesados en crear sociedades parecidas y conocer las ventajas y problemas de su sistema. En febrero se reunió con una delegación del parlamento y el Banco Central de Mongolia. El año pasado compartieron sus experiencias con representantes del Banco Estatal de Vietnam, que tiene un banco malo con el 50% de los activos morosos del país, y también estuvieron con directivos del Banco Central de Eslovenia.

Tu suscripción se está usando en otro dispositivo

¿Quieres añadir otro usuario a tu suscripción?

Si continúas leyendo en este dispositivo, no se podrá leer en el otro.

FlechaTu suscripción se está usando en otro dispositivo y solo puedes acceder a EL PAÍS desde un dispositivo a la vez.

Si quieres compartir tu cuenta, cambia tu suscripción a la modalidad Premium, así podrás añadir otro usuario. Cada uno accederá con su propia cuenta de email, lo que os permitirá personalizar vuestra experiencia en EL PAÍS.

¿Tienes una suscripción de empresa? Accede aquí para contratar más cuentas.

En el caso de no saber quién está usando tu cuenta, te recomendamos cambiar tu contraseña aquí.

Si decides continuar compartiendo tu cuenta, este mensaje se mostrará en tu dispositivo y en el de la otra persona que está usando tu cuenta de forma indefinida, afectando a tu experiencia de lectura. Puedes consultar aquí los términos y condiciones de la suscripción digital.