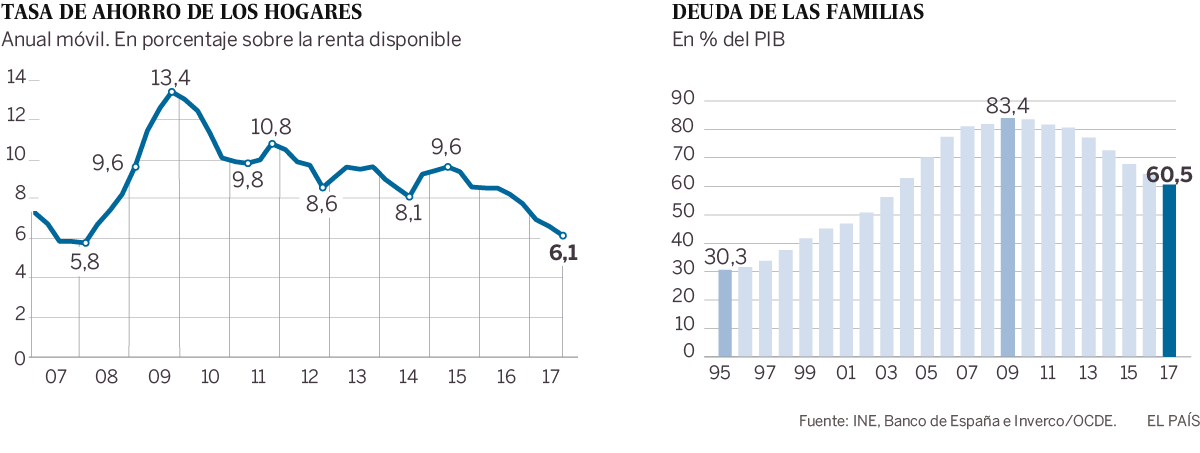

La tasa de ahorro de los españoles se acerca a su mínimo histórico

El porcentaje de la renta que los hogares guardan para el futuro se reduce al 6,1%, apenas tres décimas más que en 2008

El presidente Mariano Rajoy ha animado a los españoles a ahorrar para completar la pensión. Sin embargo, la tasa de ahorro se sitúa ahora en el 6,1% de la renta disponible, muy lejos del máximo del 13,4% en 2009 y muy cerca del mínimo histórico del 5,8% en 2008. Según el INE, un 38% de los hogares no tiene para imprevistos. Con un paro del 16,5% y un salario medio que la Agencia Tributaria cifra en 24.864 euros brutos, parece difícil ahorrar. Un estudio de Fedea constata que un 40% de los españoles no puede, sobre todo jóvenes y familias monoparentales. Aun así, esto supone una mejora respecto al 60% que no lo hacía en 2007, cuando esos hogares consumían por encima de su renta animados por la burbuja.

Durante la crisis, el ahorro se disparó por precaución y para amortizar la hipoteca. Hasta el punto de que la deuda de los hogares cayó de una cantidad equivalente al 80% del PIB hasta el 60%. Muchas compras se pospusieron, sobre todo las de automóviles o electrodomésticos. Ahora que se ha reducido la incertidumbre, el consumo ha despegado incluso por encima de lo que crecen las rentas, favorecido por las mejores perspectivas, la financiación y el efecto riqueza que brinda la Bolsa y la mejora inmobiliaria.

Desde 2013, las rentas han crecido un 8%. Sin embargo, aunque todavía por debajo de los niveles precrisis, el consumo ha crecido un 13%, destaca Miguel Cardoso, economista de BBVA. De ahí que el crédito al consumo crezca ahora a tasas récord, señal clara de que una parte de la población no ahorra. Además, con unos tipos en mínimos históricos, la urgencia para recortar deuda es menor. Y todo ello se ha plasmado en una tasa de ahorro situada en mínimos históricos.

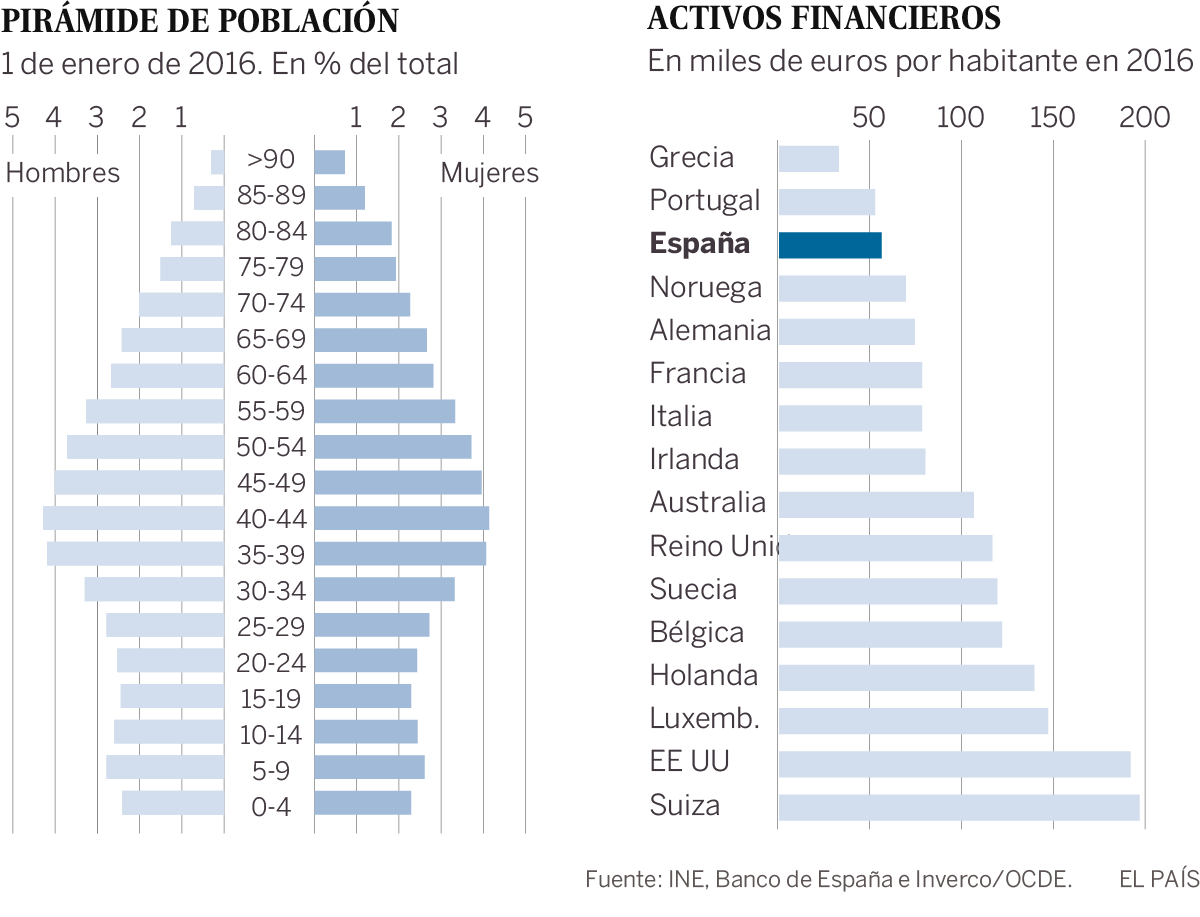

Sin embargo, el ahorro cobra importancia en un contexto en el que las pensiones perderán poco a poco poder adquisitivo. Debido a las reformas de 2011 y 2013, la relación con el último salario caerá del 80% al 50% en 30 años, según Bruselas. La edad media en España está en 42 años y los grupos de población más numerosos se hallan entre 35 y 55 años. Es decir, el baby boom se aproxima a su jubilación, y eso debería traducirse en un incremento del ahorro que no se percibe todavía en los datos.

¿Liquidez empresarial o ahorro familiar?

BBVA Research sostiene que hay mucho ahorro familiar en las empresas. En España abunda la pyme familiar en la que las cuentas del hogar y las de la sociedad se difuminan. En la crisis, ante las dificultades para acceder a financiación, las familias trasladaron ahorros a las empresas de su propiedad. Fruto de este proceso, ahora se detecta que con la recuperación las empresas almacenan mucha liquidez que, en definitiva, es ahorro familiar.

Otra razón que explica la baja tasa de ahorro es el patrimonio acumulado. Y la sensación de que ahora está recuperando valor. En España hay poco ahorro financiero pero mucho inmobiliario. Incluso en las rentas bajas. Y eso ha provocado que España figure bastante bien en la encuesta de riqueza del BCE con cifras de 2014, incluso después de que el inmobiliario perdiese un 20%. Pese a contar con unos ingresos no tan altos, la apuesta por la vivienda en propiedad, que además se hereda, ha hecho que España tenga una riqueza neta media de 245.600 euros, por encima de los 223.300 de la eurozona. Solo Luxemburgo, Chipre, Malta, Bélgica y Austria presentan mayor riqueza. En España, el 80% de los hogares posee vivienda y el 40%, un segundo inmueble; mientras que en Alemania solo el 44% y el 20%; en Francia, el 59% y el 23%; en Italia, el 68% y el 23%. Algunos economistas apuntan que estos datos no tienen en cuenta ni las altas prestaciones públicas de otros países, ni los planes de jubilación de empresa. Y recuerdan que concentrar el ahorro en el ladrillo da problemas de liquidez, limita la movilidad laboral y puede entrañar un endeudamiento excesivo.

Otros expertos señalan que la alta tasa de vivienda pagada entre los mayores significa que en realidad tienen una renta disponible mayor, aunque reciban pensiones bajas. La encuesta de riqueza del Banco de España da una foto reveladora: las franjas hasta 50 años perdieron en 2014 mucho patrimonio respecto a las de 2008. En cambio, los mayores aguantaron mejor.

Los mayores guardan más

Por otra parte, un estudio de Fedea, elaborado por López Laborda, Marín y Onrubia, detecta que el ahorro no cae tanto como dice el INE. Las familias sin capacidad de ahorrar han descendido desde el 60% de 2007 al 40% de 2015. Bajo la ilusión de una burbuja, se consumía aún más por encima de las rentas. Según sus conclusiones, el ahorro ha descendido ligeramente desde el pico de 2009, pero se mantiene en tasas elevadas. Sin embargo, la estructura parece poco lógica: los que más ahorran de media son los mayores de 65 años. Y los que no tienen capacidad para hacerlo son jóvenes y familias monoparentales.

Otros estudios, como el de José Ignacio García-Pérez o uno del Banco de España, documentan que los salarios de entrada al mercado de trabajo para alguien que procede del paro o que es joven se han desplomado entre un 15% y un 20%. Así las cosas, los que no tienen patrimonio, jóvenes, parados o con cargas familiares son quienes peor lo tienen para ahorrar, en especial porque les resulta más difícil acceder a una hipoteca. Y eso deja a una parte de las familias en una situación vulnerable. El ahorro parece tan desigual como todo lo demás.

Los recursos se van a la vivienda

España es uno de los países de la OCDE donde el ahorro financiero per capita es más bajo. El grueso del ahorro se dirige más bien hacia el sector inmobiliario, esto es, la vivienda. Sin embargo, en estos momentos los sueldos son más bajos y la concesión de hipotecas se ha endurecido. Lo cual hace más difícil acumular ahorro mientras se abona un alquiler por el alojamiento.

En opinión de Ángel Martínez-Aldama, presidente de la patronal de fondos de inversión Inverco, el primer paso esencial es concienciar. Una vez hecho, resulta más fácil que incluso los empleados con salario bajo puedan reclamar a sindicatos y empresas un plan de pensiones. Martínez-Aldama cita el ejemplo británico, donde progresivamente se ha implantado un sistema por el cual la empresa pone al año un 4% del salario, el trabajador un 3% y el Gobierno un 1% con desgravaciones. El trabajador puede desvincularse si quiere, pero la aceptación ha sido muy elevada. En Reino Unido, el sistema de pensiones público es mucho menos contributivo que el español, donde hay más relación entre lo cotizado y lo que se percibe finalmente.

Para Martínez-Aldama, el problema es que no se está haciendo lo suficiente para concienciar. El Gobierno no envía a los ciudadanos la carta con una proyección de cómo quedará su pensión futura. Y el simulador creado, aparte de ser de difícil acceso, no descuenta la inflación. Así que da, según el directivo del Inverco, una falsa ilusión monetaria de lo que va a ser la pensión.

Tu suscripción se está usando en otro dispositivo

¿Quieres añadir otro usuario a tu suscripción?

Si continúas leyendo en este dispositivo, no se podrá leer en el otro.

FlechaTu suscripción se está usando en otro dispositivo y solo puedes acceder a EL PAÍS desde un dispositivo a la vez.

Si quieres compartir tu cuenta, cambia tu suscripción a la modalidad Premium, así podrás añadir otro usuario. Cada uno accederá con su propia cuenta de email, lo que os permitirá personalizar vuestra experiencia en EL PAÍS.

¿Tienes una suscripción de empresa? Accede aquí para contratar más cuentas.

En el caso de no saber quién está usando tu cuenta, te recomendamos cambiar tu contraseña aquí.

Si decides continuar compartiendo tu cuenta, este mensaje se mostrará en tu dispositivo y en el de la otra persona que está usando tu cuenta de forma indefinida, afectando a tu experiencia de lectura. Puedes consultar aquí los términos y condiciones de la suscripción digital.