¿Cómo invertirías tus ahorros si fueras un Rey Mago?

Las fiestas pueden ser una buena oportunidad para reflexionar sobre qué tipo de inversor podrías ser

Guardar los ahorros parados en un depósito bancario puede que no sea lo más adecuado, sobre todo si queremos sacarle algún rendimiento. Tal vez las fiestas, lejos del ajetreo de los compromisos y deberes que tenemos que cumplir a diario el resto del año, sea un período propicio para reflexionar y cambiar de estrategia. Y dejarnos inspirar.

Una vez tomada la decisión de invertir nuestros ahorros, la etapa siguiente es entender qué tipo de inversores somos. Solo de esta forma podremos escoger los productos que más se ajustan a nuestros objetivos, nuestras características personales y los riesgos que estamos dispuestos a asumir. Para lograr este propósito puede ayudarnos la leyenda de los Reyes Magos, sugiere la empresa de asesores financieros Tressis, que ha elaborado un informe en el que asigna un perfil distinto a cada uno de estos tres personajes.

Melchor, el más conservador

Melchor –el más veterano de los tres Magos, el personaje que según la tradición ofreció a Jesús oro, “el valor refugio por antonomasia”– tendría por objetivo preservar el capital y buscaría cierta rentabilidad, pero huiría decididamente del riesgo. En este supuesto, el rey preferido por los niños escogería productos de inversión socialmente responsable, es decir, aquellos que toman en cuenta también criterios extrafinancieros como el medioambiente, el impacto social de la actividad en la que se invierte y el buen gobierno, según la definición del Foro español de la inversión socialmente responsable, Spainsif.

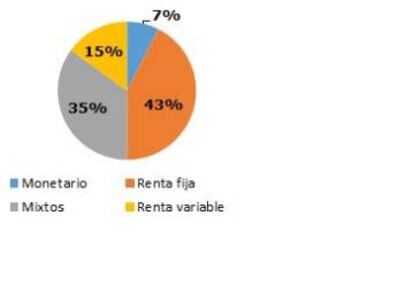

Así, su cartera se compondría por un 7% de activos monetarios (como letras del tesoro o pagarés de empresa); un 43% de renta fija, es decir, deuda pública o privada de la que el inversor cobra los intereses; un 15% de renta variable, fundamentalmente acciones, algo que no garantiza de por sí ni la recuperación del capital ni el cobro de intereses; y, finalmente, un 15% de activos mixtos. Es lo que en la jerga financiera suele llamarse un perfil conservador. “Al primar su seguridad”, añaden en Tressis, Melchor “complementaría su cartera de fondos con un seguro de ahorro que, en un entorno de tipos cercanos a cero, le daría una rentabilidad garantizada y total liquidez”.

Baltasar, un perfil moderado

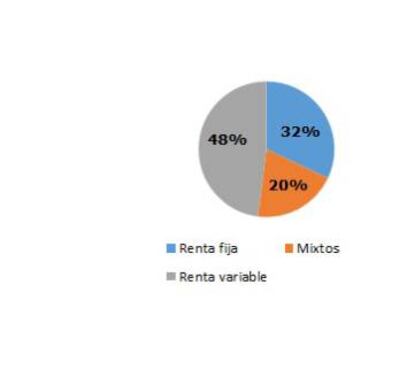

Más atrevido, aunque lejos de ser descabellado, su compañero Baltasar –el rey preferido por los pequeños que rechazan los regalos más clásicos– buscaría acrecentar el capital a medio plazo y, por ello, estaría dispuesto a correr algo de riesgo, a asumir alguna que otra fluctuación. Como Melchor, él también escogería fondos de inversión socialmente responsable, consciente de que tienen una rentabilidad social, además de financiera. Pero el peso de la renta variable, un 48%, sería sensiblemente superior al que este tipo de activos tienen en la cartera de Melchor.

Por lo demás, la renta fija constituiría el 32% de la cartera, y los activos mixtos, un 20%, para un perfil que podría definirse moderado. En Tressis creen que “Baltasar podría complementar su cartera con un Unit Linked", es decir, un seguro de vida (por fallecimiento, jubilación o invalidez) en el que las aportaciones del ahorrador se invierten en fondos de inversión. El tomador del seguro puede escoger la cartera de fondos en los que invertir, pero dentro de un abanico establecido por la empresa aseguradora. Una de las principales ventajas que destaca Carlos Herrera, socio fundador de EFPA, la asociación europea de asesoría financiera, es que el Unit Linked “permite al ahorrador cambiar de cesta de fondos (conservadora, agresiva, moderada o equilibrada) sin tributar hasta el rescate del capital”. Las condiciones fiscales de esta herramienta son cautivadoras, pero hay aspectos que el cliente debería mirar con especial cuidado: “Tiene que comparar las comisiones que le propone la aseguradora y si le cargan gastos o comisiones por cambio de cesta o fondo y el número de cambios permitidos en un año”, señala Herrera.

Gaspar, el atrevido

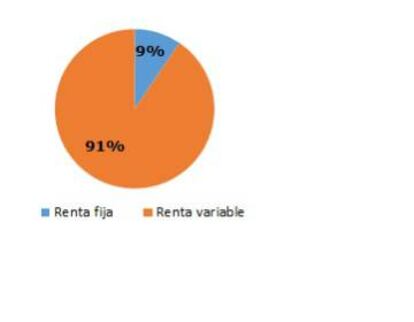

El perfil sin duda más dinámico es el de Gaspar, el más joven de los tres y, por lo tanto, el que tiene objetivos más a largo plazo. Está dispuesto a enfrentarse a un nivel de riesgo mayor que sus compañeros, si esto le permite obtener mayores rendimientos de su capital. Por esta razón, en su cartera solo cabría un 9,5% de renta fija, y el restante 90,5% lo constituirían activos de renta variable. Gaspar no tendría reparo en invertir en capital riesgo, es decir, fondos de inversión que adquieren start up para inyectarles dinero y afianzar su crecimiento. Una cartera Unit Linked complementaría, también en este caso, sus inversiones.

Tu suscripción se está usando en otro dispositivo

¿Quieres añadir otro usuario a tu suscripción?

Si continúas leyendo en este dispositivo, no se podrá leer en el otro.

FlechaTu suscripción se está usando en otro dispositivo y solo puedes acceder a EL PAÍS desde un dispositivo a la vez.

Si quieres compartir tu cuenta, cambia tu suscripción a la modalidad Premium, así podrás añadir otro usuario. Cada uno accederá con su propia cuenta de email, lo que os permitirá personalizar vuestra experiencia en EL PAÍS.

¿Tienes una suscripción de empresa? Accede aquí para contratar más cuentas.

En el caso de no saber quién está usando tu cuenta, te recomendamos cambiar tu contraseña aquí.

Si decides continuar compartiendo tu cuenta, este mensaje se mostrará en tu dispositivo y en el de la otra persona que está usando tu cuenta de forma indefinida, afectando a tu experiencia de lectura. Puedes consultar aquí los términos y condiciones de la suscripción digital.