Helicópteros con viento en contra

La caída del petróleo y el frenazo en los emergentes pone en jaque al sector

Pocos aparatos han simbolizado mejor la expansión económica en los países emergentes durante la última década que el helicóptero. En estos aparatos vuela el equipo necesario para ampliar las perforaciones petroleras desarrolladas al calor de la explosión del precio del crudo, muchas de ellas situadas en lugares innacesibles por carretera. Y de São Paulo a Yakarta, estas aeronaves zumban por el cielo de las megalópolis de las economías en expansión, sirviendo, por un lado, de herramienta para evitar el desastroso tráfico a ras de suelo; pero, también, como símbolo de prestigio y crecimiento económico.

Pero el hundimiento del barril de crudo, por un lado, y el frenazo en la demanda de los países emergentes, por otro, han obligado a la industria a quitar el pie del acelerador y a esperar un periodo de vacas flacas. Según la Asociación de Fabricantes de Aviación General (GAMA, en sus siglas en inglés), en 2014 se vendieron 1.034 helicópteros en todo el mundo, un 21,1% menos que el año anterior. Y en el primer semestre de 2015, las 447 unidades comercializadas representan una caída del 11% con respecto al mismo período del año pasado.

El bache en la demanda se empieza a notar en el empleo: el pasado mes de abril, la estadounidense Bell anunció 1.100 despidos; en junio, su rival Sikorsky siguió su ejemplo y recortó 1.400 puestos.

DEPENDIENTES Y DIVIDIDOS

El sector español del helicóptero se caracteriza por ser muy dependiente del Estado y muy atomizado. Las Administraciones públicas son las mayores compradoras. "La inmensa mayoría de nuestra producción está dedicada al Ministerio de Defensa", explica José María Rubio, director de Comunicación de Airbus Helicopters España.

Esto hace a las empresas muy dependientes de la evolución del Presupuesto, pero con un lado positivo: los pedidos militares son a largo plazo. "El último helicóptero Tigre tiene previsto entregarse en 2017, pero la vida útil es de 40 años, por lo que no va a faltar trabajo de mantenimiento". En la planta de Airbus en Albacete trabajan 500 personas en plantilla, más 100 temporales.

"En España, el 90% del sector del helicóptero depende de la Administración", explica Jaime Arqué, presidente de la patronal española AESA&Helicópteros. "La inmensa mayoría de las empresas europeas tienen menos de cinco helicópteros y eso limita las ventas". Pero más que de la crisis, la industria se lamenta del proceso de harmonización de la normativa europea de seguridad aérea, que, según ellos, supone un coste excesivo para las pequeñas empresas: "Estamos yendo a un tratamiento más seguro de la operación de helicópteros", considera Arqué, "pero la burocracia de la nueva normativa condiciona a muchas compañías. Hay que considerar que hay muchos más recursos en aviación comercial que en nuestro sector, y esa es una peculiaridad que las normativas deberían tener en cuenta".

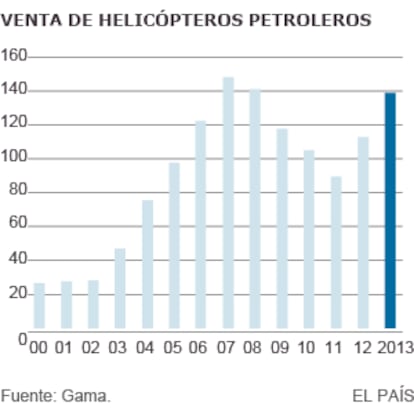

La industria empieza a pagar por una expansión que, en gran medida, tiene su origen en el boom del petróleo. En 1996, se entregaron menos de 20 helicópteros diseñados para la industria petrolera, según la consultora Flightascend; en 2013, esa cifra había ascendido a 140.

Con un factor adicional: “Hay que tener en cuenta que los helicópteros que utiliza la industria energética, especialmente para las plataformas petroleras, son los más grandes y caros de todos”, explica por teléfono el analista especializado en la industria aeronáutica Brian Foley. Según los datos de Flightascend, en la década de 2000 la industria petrolera no compraba más de cinco helicópteros pesados al año; en 2013 se vendieron casi 50.

Con el hundimiento del barril, muchas empresas energéticas se están replanteando sus presupuestos. “Un helicóptero de una sola turbina te consume 200 litros de carburante por hora de vuelo”, cuenta Jaime Arqué, presidente de la patronal española y europea de operadores. “Hay empresas en serios problemas porque se están parando plataformas”. En julio, Bristow Helicopters, una de las mayores operadoras que dan servicio a las instalaciones petroleras del Mar del Norte, anunció a su personal 130 despidos de sus 1.930 empleados en Reino Unido. Otras firmas del sector han hecho lo mismo.

“Hay compañías que están retrasando sus pedidos a la espera de que mejore la situación; otras los han cancelado y algunas incluso están preguntando si pueden devolver los que ya tienen”, comenta Foley. “Lo bueno del sector de los helicópteros es que es muy diverso: puedes vender helicópteros a la policía, a Protección Civil, para empresas médicas y para uso VIP... Pero necesitas vender tres helicópteros médicos para compensar los beneficios de un petrolero no vendido”.

EXCESO DE OFERTA

El sector de los helicópteros está ligeramente más fragmentado que el de la aviación civil, con seis grandes empresas: dos europeas (la multinacional Airbus y la italiana AgustaWestland), tres estadounidenses (Sikorsky, Bell y Boeing) y la rusa Vertoleti Rossiy (Helicópteros Rusos), fruto de una operación impulsada por el Gobierno de Vladímir Putin. Pero otros actores de países emergentes están entrando en el juego, como la india HAL.

“Hay un exceso de oferta, y creo que el sector aún no ha asumido en su totalidad el efecto de la caída del petróleo y del gas”, sentencia Foley. “Podemos ver una consolidación del sector en los próximos dos años porque el mercado está débil. Dentro de tres a cinco años nos habremos estabilizado y se podrá volver a crecer”.

Sin embargo, la primera gran operación del sector desde el inicio de la crisis —la compra de Sikorsky por Lockheed Martin a United Technologies el pasado 20 de julio— debe entenderse, según Foley, más como un intento por Lockheed (que no fabricaba helicópteros) por ganar una posición en el mercado de contratas militares que como una verdadera consolidación del mercado. El precio de la operación, 7.100 millones de dólares netos, equivale a los ingresos de Sikorsky en 2014.

Paradójicamente, el país emergente que más preocupa a los mercados, China, es la excepción y una de las esperanzas del sector. El motivo es una demanda reducida por una regulación demasiado estricta. “En China el tráfico aéreo lo controlan los militares”, explica Foley. “Si no tienes prioridad, pueden tardar de uno a tres días en aprobarte un plan de vuelo. Eso es fatal para los helicópteros”.

La expectativa de que esa regulación pueda hacerse más flexible ha llevado a varias empresas a invertir en el país asiático. Esta semana, Airbus Helicopters, presente en China desde 2009, cerró 24 contratos en firme y opciones para otros 120 aparatos. “Aunque muchos compradores van a esperar a que la situación se asiente, hay motivos para ser optimistas”, considera Foley.

Tu suscripción se está usando en otro dispositivo

¿Quieres añadir otro usuario a tu suscripción?

Si continúas leyendo en este dispositivo, no se podrá leer en el otro.

FlechaTu suscripción se está usando en otro dispositivo y solo puedes acceder a EL PAÍS desde un dispositivo a la vez.

Si quieres compartir tu cuenta, cambia tu suscripción a la modalidad Premium, así podrás añadir otro usuario. Cada uno accederá con su propia cuenta de email, lo que os permitirá personalizar vuestra experiencia en EL PAÍS.

¿Tienes una suscripción de empresa? Accede aquí para contratar más cuentas.

En el caso de no saber quién está usando tu cuenta, te recomendamos cambiar tu contraseña aquí.

Si decides continuar compartiendo tu cuenta, este mensaje se mostrará en tu dispositivo y en el de la otra persona que está usando tu cuenta de forma indefinida, afectando a tu experiencia de lectura. Puedes consultar aquí los términos y condiciones de la suscripción digital.