Las fusiones planean sobre la banca

El sector financiero que sobrevivió a la crisis necesita reducir costes

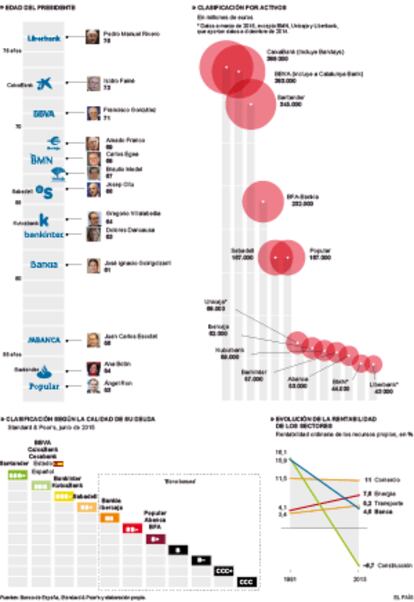

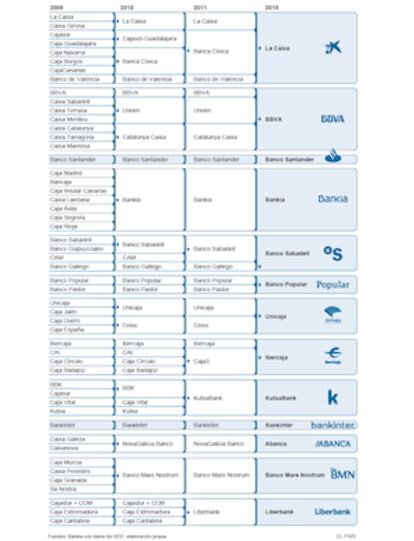

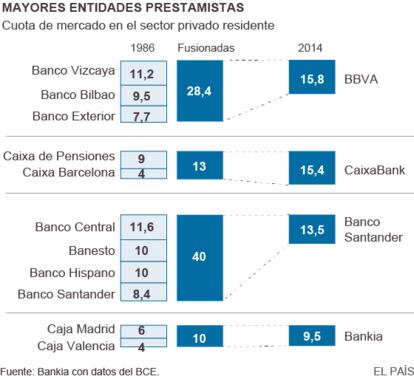

“Parece difícil que todos los bancos actuales sobrevivan. Sobre todo entre los ocho de menor tamaño [Kutxabank, BMN, Bankinter, Liberbank, Unicaja, Ibercaja, Abanca y Cajamar] puede darse por segura la desaparición de algunos de ellos, por absorción o por fusión, en los próximos dos o tres años. E incluso entre las seis mayores [Santander, CaixaBank, BBVA, Bankia, Popular y Sabadell] podría haber algún caso adicional”. El que se expresa con esta claridad es Carmelo Tajadura, exalto directivo bancario y experto en análisis del sector.

No hay duda de que la mitad de los bancos españoles se enfrentan a un panorama complicado por los bajos tipos de interés que presionan los márgenes y los beneficios. Tras haber sobrevivido a la mayor crisis financiera española por volumen de activos, aún no han llegado a la orilla reconfortante del paraíso. El nuevo supervisor, el Banco Central Europeo (BCE), quiere que tengan más capital y para eso necesitan ser más rentables, una tarea muy complicada.

Todos los expertos consultados coinciden en señalar que las fusiones entre los “siete enanitos” (la primera lista citada sin Cajamar) serán “inevitables”, como apunta Enrique Pérez-Hernández, profesor del Instituto de Estudios Bursátiles (IEB), o “ineludibles”, según Ángel Bergés, vicepresidente de AFI. Sin embargo, por las conversaciones mantenidas con algunos presidentes llamados a ser protagonistas de estas fusiones, parece que van a tratar de evitarlas todo lo posible, al menos por ahora.

Para que nadie dude de los mensajes que están transmitiendo los supervisores en privado a los responsables de los bancos medianos, el subgobernador del Banco de España, Fernando Restoy, lo dijo en público hace unos días. Reclamó al sector financiero español que aborde un nuevo proceso de fusiones para aprovechar las economías de escala. Aunque no citó a la banca media, todo indicaba que se dirigía a este grupo porque reclamó estas operaciones para “aprovechar mejor las economías de escala”.

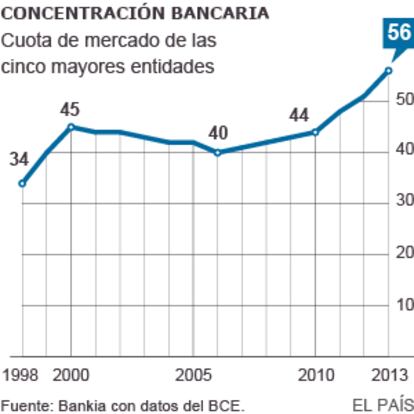

Restoy aseguró que “aunque el grado de consolidación de la industria ha aumentado apreciablemente en los últimos años, pudiera existir todavía en España algún margen para la ejecución de operaciones corporativas que generen valor a los accionistas de las entidades involucradas y refuercen la eficiencia de conjunto del sector bancario”. En este mismo contexto, también recomendó realizar fusiones transfronterizas, aprovechando la unión bancaria. Este es otro de los mensajes en los que más insisten los responsables del BCE en sus conversaciones con la banca española.

Pero Restoy no se quedó ahí. Apuntó directamente al problema más peliagudo de las fusiones: ¿Quién será el que mande y quién el que pierda su puesto? El subgobernador añadió: “Sólo espero que los personalismos tengan la menor relevancia posible y al final se actúe en beneficio de los accionistas y del sistema financiero”, apuntó al clausurar un curso organizado por la Universidad Internacional Menéndez Pelayo (UIMP) en colaboración con la Asociación de Periodistas de Información Económica (APIE) y patrocinado por BBVA.

Aristóbulo de Juan, consultor y exdirector general del Banco de España, considerado uno de los mayores expertos bancarios, explica el problema con claridad: “Las únicas fusiones que funcionan bien son aquellas en las que todos tienen claro quién es el fuerte y quién es el débil. Hay que evitar el reparto de cargos con el criterio de chico-chica”. De Juan admite que las aspiraciones personales de los presidentes a veces son un freno para las integraciones. “Algunas veces, esta dificultad se allana con acuerdos económicos. También puede constituir un freno a las integraciones los intereses de algunos grupos de accionistas”.

En este caso, los grupos de accionistas de los bancos procedentes de cajas de ahorros son las fundaciones bancarias, un elemento que puede complicar las operaciones. En ellas se agrupan los antiguos dueños de las cajas, entre los que quedan políticos representantes municipales, de diputaciones o comunidades autónomas. Kutxabank es una de las entidades con más influencia política. “El PNV sería un obstáculo si alguien quiere comprar Kutxabank, aunque podría impulsar operaciones de crecimiento”, apunta Tajadura.

Aunque en principio las fundaciones se pueden resistir a las fusiones por mantener su cuota de poder o el arraigo local, la dinámica económica les puede doblegar. Las fundaciones tienen el problema de cómo van a ganar dinero para seguir financiando la obra social. “Si el banco no funciona y tiene pocos ingresos, no les quedará más remedio que buscar operaciones. La pregunta que se pueden hacer es: ¿Qué es más rentable, cobrar los dividendos del 49% del su pequeño banco o el 10% de otra entidad grande? Está claro que la respuesta racional es la segunda”, apunta un experto que pide el anonimato.

Pero, ¿por qué tiene que haber fusiones ahora? ¿Los supervivientes de la crisis no son los más fuertes y, por lo tanto, bancos con capacidad para seguir adelante en solitario? Según el Banco de España la respuesta es “no” por varias razones: los bajos tipos de interés, que hacen caer los márgenes bancarios y provocan que la rentabilidad esté muy lejos de la existente antes de la crisis. En 2007 la banca superó el 10% de rentabilidad y ahora está en el 6,5%. Según José María Roldán, presidente de la patronal bancaria AEB, el sector tardará 10 años en volver al 10%. Los cálculos de Analistas Financieros Internacionales (AFI), incluyen una rentabilidad media sobre recursos propios (ROE) del 6,6% en 2015, para situarse en el 7% en 2016. La banca, como ha admitido Roldán, tiene el problema de las dos erres: rentabilidad y reputación.

Aunque la rentabilidad de la banca española es superior a la de otros países europeos, Restoy advirtió de que “no hay margen para complacencia alguna por parte de las entidades bancarias españolas”. Para añadir que los ejecutivos no se deben refugiar en la subida de los resultados, porque “una parte importante de los beneficios se derivan de operaciones financieras no recurrentes”.

El presidente de una de las entidades afectadas, que pide el anonimato, admite esta situación y recuerda que el BCE tiene una enorme capacidad para presionar a los que se resistan a admitir este problema: “El BCE puede elevar el ratio de capital de cada entidad casi a su gusto”. En opinión de este directivo, “las fusiones serán producto de la nueva regulación. Los supervisores quieren más capital y esto solo se consigue con mayor rentabilidad, algo que exige ganar más dinero, lo que pasa por reducir los gastos, es decir, fusionarnos y cerrar oficinas y eliminar plantillas”.

Desde los sindicatos, como Comisiones Obreras, se critica una nueva reducción de oficinas y plantillas “porque ya están en un nivel muy bajo en proporción a los habitantes y esto provoca un mayor dificultad para acceder al crédito”, según Juan Antonio Sánchez Castellón, miembro del gabinete técnico de la Federación de Servicios de CCOO.

Fuentes financieras apuntan que el Gobierno español no coincide con el Banco de España en la necesidad de abrir el melón de las fusiones. “Las uniones significan que se vaya gente a la calle. En 2012 se podía anunciar 3.000 despidos, pero ahora es más delicado. Con unas elecciones a la vista, esto es problemático”.

Mientras los responsables de las entidades deshojan la margarita y buscan novia, ganan tiempo vendiendo parte de la enorme cartera de activos improductivos, el otro gran problema del sector, porque suponen un consumo de capital sin aportar nada a la cuenta. También tratan de elevar el crédito, sobre todo el del consumo (de ahí las advertencias del presidente del BBVA de que hay una burbuja de préstamos indebidos), y han elevado el cobro de comisiones.

Algunas entidades, ya han notado la asfixia de los bajos márgenes del negocio español y han comenzado a salir fuera. Es el caso del Sabadell en el Reino Unido y el Popular en México o Florida. Francisco Uría, socio responsable de sector financiero de KPMG en España, apunta que, además de bajos márgenes, también existe una fuerte competencia por lo que “la diversificación geográfica es una ventaja, como han demostrado los dos grandes bancos españoles en esta crisis. Sin embargo, no es incompatible realizar fusiones en España y también operaciones fuera”.

Joaquín Maudos, catedrático de Economía de la Universidad de Valencia, explica que las compras fuera de España “buscan obtener mayores márgenes y más potencial de crecimiento del crédito. Eso no quita para que veamos más concentración en España, sobre todo en el segmento de bancos medianos y pequeños, que es donde hay economías de escala no aprovechadas”.

Para ir avanzando en este proceso de fusiones, el BCE ha insistido a los bancos procedentes de cajas que deben pensar en salir a cotizar a Bolsa. Algunas lo tienen más claro que otras: la pública BMN podría estar en el parqué antes de junio próximo, mientras se mira a Unicaja e Ibercaja como siguientes en la lista, aunque los ejecutivos creen que ahora los inversores pagarían poco por sus acciones por esa baja rentabilidad.

Estos planes de futuro coinciden con algunos presidentes de edad avanzada. ¿Influirá este factor personal para estas operaciones? Uría cree que “el factor humano es muy importante en la decisión de realizar una integración como en su posibilidad de éxito”. Ángel Bergés, vicepresidente de AFI, cree que estas razones “ahora influyen mucho menos. Los gestores persiguen dar el mayor valor a los inversores o las fundaciones”. En medio, entre ambos, está Enrique Pérez-Hernández, de IEB: “El factor personal marca la actitud y la predisposición a negociar, pero la presión del supervisor y la realidad del mercado serán determinantes”. Pronto se verá quien tiene razón.

Tu suscripción se está usando en otro dispositivo

¿Quieres añadir otro usuario a tu suscripción?

Si continúas leyendo en este dispositivo, no se podrá leer en el otro.

FlechaTu suscripción se está usando en otro dispositivo y solo puedes acceder a EL PAÍS desde un dispositivo a la vez.

Si quieres compartir tu cuenta, cambia tu suscripción a la modalidad Premium, así podrás añadir otro usuario. Cada uno accederá con su propia cuenta de email, lo que os permitirá personalizar vuestra experiencia en EL PAÍS.

¿Tienes una suscripción de empresa? Accede aquí para contratar más cuentas.

En el caso de no saber quién está usando tu cuenta, te recomendamos cambiar tu contraseña aquí.

Si decides continuar compartiendo tu cuenta, este mensaje se mostrará en tu dispositivo y en el de la otra persona que está usando tu cuenta de forma indefinida, afectando a tu experiencia de lectura. Puedes consultar aquí los términos y condiciones de la suscripción digital.