Arcelor, "satisfecha" ante la fusión, se dispara en bolsa y anuncia que no habrá despidos

La oferta definitiva de Mittal valora en más de 40 euros las acciones de la europea, un 2,6% más que en la propuesta de mayo

Arcelor ha vuelto a cotizar hoy, después de estar suspendida desde el pasado miércoles, y ha conseguido cerrar la sesión bursátil con una subida del 7,14%, situando el precio de sus acciones por encima de los 37 euros, frente a los 35,15 de los últimos cierres. El regreso se produce un día después de que su Consejo de Administración llegase a un acuerdo con Mittal Steel, que ofrece más de 40 euros por cada acción de la compañía europea.

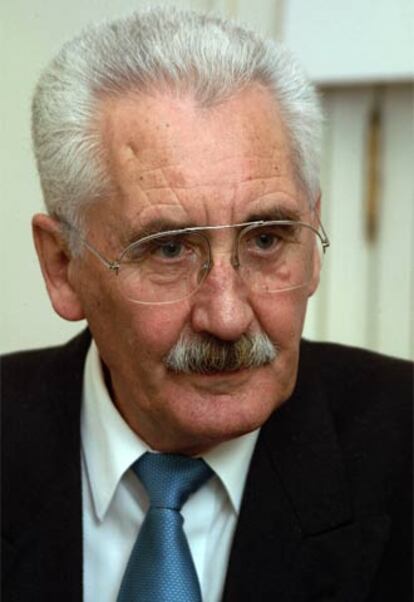

El consejo de administración Arcelor ha señalado hoy, en la rueda de prensa para explicar la fusión "entre iguales" de la compañía europea y su hasta ahora rival anglo-india Mittal Steel, su "satisfacción" por el acuerdo sobre la OPA, destacando que la oferta se ajusta al interés del grupo y de sus accionistas y no afectará a los puestos de trabajo de Arcelor. En la comparecencia junto al presidente de Mittal Steel, Lashkmi Mittal, el presidente del Consejo de Administración de Arcelor, Joseph Kinsch, hizo hincapié en que el modelo industrial y la gestión de la nueva compañía -que pasará a denominarse Arcelor Mittal- estarán basados en los de Arcelor, algo que era "una prioridad" para la dirección del grupo europeo.

Lakshmi Mittal, por su parte, declaró estar "encantado" con el acuerdo alcanzado con Arcelor, una operación que denominó "entre iguales". El empresario anglo-indio destacó que, con este acuerdo, "todos ganan" y confió en que los accionistas del grupo europeo respalden "una oferta muy atractiva". Mittal también confirmó que asumirá la presidencia del Consejo de Administración de la nueva compañía el año que viene, cuando se jubile Kinsch, el actual presidente.

Mejoras en la oferta

La siderúrgica anglo-india, controlada por el financiero Lakshmi Mittal, lanzó el pasado mes de enero una OPA hostil por Arcelor en la que valoraba el grupo europeo en 18.600 millones de euros, muy por debajo de los 27.600 que finalmente ha tenido que pagar el magnate. Para materializarla, Mittal dará a los tenedores europeos 12,55 euros en efectivo y 1,084 acciones de las suyas por cada una de Arcelor.

Mittal Steel se ofrece también a compara los bonos convertibles de Arcelor, en una oferta que canjea 13 bonos de la angloindia y 188,42 euros en efectivo por 12 bonos convertibles de Arcelor.

Las acciones de Arcelor se disparan en Bolsa

Conforme al precio de cierre de Mittal Steel en la Bolsa de Nueva York el pasado día 23, cuando fue suspendida, la nueva oferta valora cada título de Arcelor en 40,40 euros, 2,66 euros - el 7%- más que la oferta revisada del 19 de mayo, y eso sin tener en cuenta el dividendo. La oferta supone asimismo una mejora del 49% respecto a la primera oferta formulada en enero por Mittal Steel y un incremento del 108% de la parte en efectivo de la oferta.

En la Bolsa de Madrid las acciones de la compañía europea se dispararon tras su vuelta al parqué por encima del 8%, aunque a medida que ha ido avanzando la mañana las subidas se han estabilizado para cerrar con un avance del 7,14%, por encima de 37 euros por título, una cifra bastante superior a los 35,15 que consiguieron en los últimos cierres.

En el parqué parisino, Arcelor avanzó de golpe un 9,88% a 38,51 euros a las 13.00 locales, cuando volvió a cotizar tras la suspensión decretada la semana pasada por la Autoridad de los Mercados Financieros de Francia (AMF) mientras se clarificaba la situación de las ofertas competidoras de Mittal y Severstal. Poco después, el alza se moderaba pero los títulos de la compañía siderúrgica avanzaban un 7,94% al cierre de la sesión. El volumen de negociaciones era intenso ya que en sólo media hora habían cambiado de manos más de 8,5 millones de acciones.

Tu suscripción se está usando en otro dispositivo

¿Quieres añadir otro usuario a tu suscripción?

Si continúas leyendo en este dispositivo, no se podrá leer en el otro.

FlechaTu suscripción se está usando en otro dispositivo y solo puedes acceder a EL PAÍS desde un dispositivo a la vez.

Si quieres compartir tu cuenta, cambia tu suscripción a la modalidad Premium, así podrás añadir otro usuario. Cada uno accederá con su propia cuenta de email, lo que os permitirá personalizar vuestra experiencia en EL PAÍS.

¿Tienes una suscripción de empresa? Accede aquí para contratar más cuentas.

En el caso de no saber quién está usando tu cuenta, te recomendamos cambiar tu contraseña aquí.

Si decides continuar compartiendo tu cuenta, este mensaje se mostrará en tu dispositivo y en el de la otra persona que está usando tu cuenta de forma indefinida, afectando a tu experiencia de lectura. Puedes consultar aquí los términos y condiciones de la suscripción digital.