Subidas de tipos en el horizonte

El mercado anticipa un alza del precio del dinero por la creciente inflación

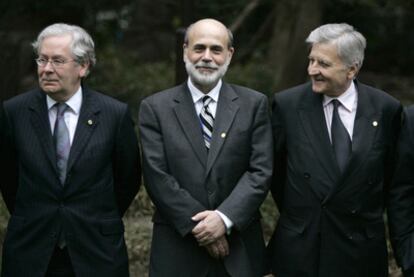

Ya decía santa Teresa que se derraman más lágrimas por las plegarias atendidas que por las no atendidas. Un aforismo que sirvió para dar título, muchos años después, al libro de relatos póstumo e inacabado de Truman Capote (Plegarias atendidas) y del que algunos banqueros centrales deben estar acordándose en estos momentos, ante la escalada inflacionista que se anticipa. "Ben Bernanke [el presidente de la Reserva Federal de Estados Unidos] ha puesto mucho empeño en que aumentara la inflación en Estados Unidos, tanto que quizás lo ha deseado demasiado", apunta Robert Wescott, presidente de Keybridge Research y antiguo asesor del expresidente Bill Clinton.

Después de años luchando contra la amenaza deflacionista de la crisis financiera -sin duda, una de las lecciones mejor aprendidas de la Gran Depresión-, los banqueros centrales de los países desarrollados se han encontrado, casi de sopetón, con un fuerte repunte de las tensiones inflacionistas que puede alterar seriamente sus calendarios.

Los analistas creen que Europa y Reino Unido subirán tipos este mismo año

En la reunión del pasado mes de diciembre, el comité de mercado abierto de la Reserva Federal -el órgano que decide la política de tipos- consideraba todavía que "los indicadores de la inflación se encuentran en niveles algo bajos, en relación con los niveles que el comité estima consistentes con su mandato a largo plazo". Para entonces, el índice de precios había pasado del 1,1% de noviembre al 1,5% de finales de año. "Bernanke creía que podía controlar el impacto que su política monetaria podía tener sobre los precios y la realidad es que la inflación es menos controlable de lo que él creía", señala Wescott, muy crítico con el segundo paquete de medidas de relajación cuantitativa adoptado el pasado mes de noviembre por la Reserva Federal.

Cierto es que han sido muchos los expertos que han alertado de la amenaza potencial que representa la ingente cantidad de dinero que se ha inyectado en las economías desarrolladas para superar la crisis. Y que a ello hay que sumar el impacto de la escalada de los precios de las materias primas, un factor que no necesariamente provoca un aumento de la inflación estructural pero que esta vez introduce nuevos componentes. "Es posible que la actual subida del precio de las materias primas no se trate de un factor temporal sino que refleje el crecimiento robusto de la demanda por parte del mundo en desarrollo", explica Nomura. Eso supone que los precios podrían seguir subiendo en los próximos años y tener, por tanto, efectos a largo plazo sobre la inflación.

La inflación en EE UU aún se mantiene dentro del objetivo de la Reserva (1,5%-2%), "pero si miramos la evolución de los salarios más ligados a la tecnología frente a los ligados a las manufacturas, los primeros están creciendo a un ritmo muy superior y esa es una señal de alarma. Como el canario que se ahoga en la mina", advierte Wescott. Los nuevos miembros del consejo de la Reserva tienen, en principio, un sesgo más ortodoxo y serían más vigilantes por tanto con la inflación, pero la mayoría de los analistas no espera una subida de tipos antes de 2012.

Donde las tensiones inflacionistas se han hecho más evidentes es en Reino Unido. La tasa de inflación armonizada se situó en el 3,7% en diciembre pasado y durante todo el año se mantuvo por encima del 3%, favorecida, entre otras cosas, por la depreciación de la libra. Andrew McLaughlin, economista jefe de Royal Bank of Scotland, lo resumía con ironía en su informe de esta semana. "¿Quiere usted ser banquero central? En Reino Unido, dicho empleo requiere la fortaleza necesaria para lidiar con la crítica pública y una habilidad para redactar cartas abiertas al ministro de finanzas explicándole por qué la inflación se encuentra más de un punto por encima del objetivo del 2%". En su opinión, nuevos repuntes de los precios de las materias primas y la subida del IVA hasta el 20% "hacen muy probable que la inflación se mantenga alta durante todo el año".

De hecho, las actas de la última reunión del Banco de Inglaterra revelan fuertes discrepancias entre sus miembros a la hora de discutir una posible subida de los tipos de interés. El debate se saldó con el mantenimiento de los tipos por seis votos a favor y dos en contra. Sin embargo, el gobernador, Mervin King, ya ha admitido abiertamente que la inflación bien puede superar el 4% en los próximos meses pese a que la economía ha vuelto a los números rojos, con una caída del 0,5% entre octubre y diciembre. De ahí que el mercado [ver gráfico superior] calcule que para agosto la autoridad monetaria británica no va a tener más remedio que subir los tipos de interés, ahora en el 0,5%.

Esas mismas expectativas apuntan que en el caso de la zona euro la subida no se producirá hasta septiembre, aunque otros expertos atrasan el alza hasta 2012. Pero lo cierto es que la inflación en la región subió en diciembre al 2,2%, superando el techo fijado por la entidad -"próximo pero por debajo del 2%"- por primera vez en dos años y que las expectativas están al alza.

De ahí que el aleteo de los halcones ya planeara sobre la conferencia de prensa que dio Jean Claude Trichet el pasado 13 de enero. En esa cuestión, "las opciones siempre están abiertas", llegó a decir.

El presidente del BCE insiste en que la normalización de la política monetaria estándar -los tipos de interés- estará guiada por cómo evolucionen las perspectivas sobre la estabilidad de precios, mientras que la mejora de los mercados de dinero determinará la retirada de las medidas más heterodoxas. Para el BCE, "no hay dilema entre los dos tipos de medidas", interpreta Clemente de Lucía, analista para Europa de BNP Paribas. Lo cual significa que el BCE podría empezar a subir los tipos sin tener que retirar previamente todas las medidas monetarias extraordinarias, como la barra libre de liquidez que mantiene abierta para la banca.

Keith Wade, economista jefe de Schroders, descarta que las recientes tensiones en los precios se vayan a traducir en una mayor inflación a medio plazo y, por tanto, que haya subidas de tipos en este ejercicio. Con una salvedad. "Si las rigideces del mercado laboral provocan subidas salariales, entonces el BCE podría actuar antes [de lo previsto], tal y como hizo de forma imprevista en julio de 2008. Además, si el presidente del BCE fuera reemplazado por el ultra ortodoxo Axel Weber [presidente del Bundesbank], el BCE podría adoptar un sesgo mucho más restrictivo en la política monetaria", apunta en su última nota. El relevo ha de producirse el próximo 1 de noviembre.

Todo en un contexto de debilidad económica que hace que el manejo de la política monetaria se haya vuelto más difícil. Ya lo decía McLaughlin, "¿quiere ser usted banquero central?". -

Tu suscripción se está usando en otro dispositivo

¿Quieres añadir otro usuario a tu suscripción?

Si continúas leyendo en este dispositivo, no se podrá leer en el otro.

FlechaTu suscripción se está usando en otro dispositivo y solo puedes acceder a EL PAÍS desde un dispositivo a la vez.

Si quieres compartir tu cuenta, cambia tu suscripción a la modalidad Premium, así podrás añadir otro usuario. Cada uno accederá con su propia cuenta de email, lo que os permitirá personalizar vuestra experiencia en EL PAÍS.

¿Tienes una suscripción de empresa? Accede aquí para contratar más cuentas.

En el caso de no saber quién está usando tu cuenta, te recomendamos cambiar tu contraseña aquí.

Si decides continuar compartiendo tu cuenta, este mensaje se mostrará en tu dispositivo y en el de la otra persona que está usando tu cuenta de forma indefinida, afectando a tu experiencia de lectura. Puedes consultar aquí los términos y condiciones de la suscripción digital.