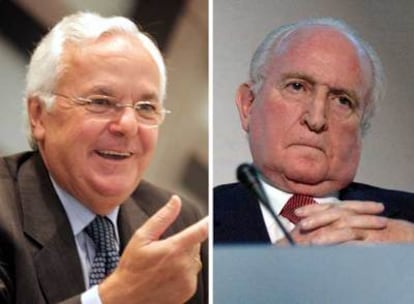

Las dos caras de Metrovacesa

Los accionistas deben decidir entre el proyecto de Rivero y el de Sanahuja, que se han repartido el pastel

Un buen número de pequeños inversores se desayunaron el lunes con una noticia en la Bolsa española: el gran imperio de Metrovacesa se va a dividir en dos y ellos tendrán que decidir a qué tren se suben, al de la familia Sanahuja, los dueños de la promotora catalana Sacresa, o al de Joaquín Rivero y el empresario valenciano Bautista Soler. Es decir, permanecer en una nueva Metrovacesa española gestionada ahora por los empresarios catalanes, con un paquete de activos en Francia, o confiar en el proyecto de Rivero, que se queda con la francesa Gecina y otros inmuebles en España, la semilla de una nueva inmobiliaria. La tercera vía es la del coge dinero y corre, que es la que han escogido todos esos inversores que desde el miércoles, cuando Metrovacesa volvió a cotizar, vendieron sus títulos en el mercado.

Los Sanahuja quieren mantener Metrovacesa en Bolsa, mientras Rivero y Soler se quedan con Gecina y una nueva Bami

¿Y ahora qué? Los accionistas de Metrovacesa llevaban un año de alegría en alegría: el precio de sus acciones subían sin parar alentadas, primero, por la oferta pública de acciones (OPA) de Sanahuja y, después, por la contraoferta del presidente, Joaquín Rivero, y Bautista Soler. Y a la postre porque la batalla continuó viva tras las OPA. Ahora esta guerra ha terminado, la presa se reparte, y el mercado pone a Metrovacesa en su sitio: el valor ha caído más de un 9% desde que se hizo pública la noticia. En la actualidad, la duda es con quién irse.

Para los que no han vendido y se quedan en el barco empezará ahora un complejo proceso que tiene que recibir el visto bueno de la Comisión Nacional del Mercado de Valores (CNMV) en España y la AMF en Francia. Todas las opciones tienen sus riegos y ventajas.

En primer lugar, Metrovacesa llevará a cabo una OPA sobre sus propias acciones, que se canjearán por acciones de Gecina. El valor asignado a Metrovacesa será de 75,67 euros y el de Gecina, de 129,36 euros. Algunas asociaciones de accionistas han puesto el grito en el cielo por la operación y la valoración de sus títulos (un 35,8% más bajas que antes de conocerse la operación), pero varios analistas consultados recuerdan que la acción de Metrovacesa llevaba un año inflada por la guerra entre los accionistas.

El resultado de este primer paso es que Metrovacesa segregará entre el 34,7% y el 61,9% de Gecina, en función de los minoritarios que acudan a la oferta, y conservará una participación restante de entre el 7,9% y 35,1%.

Rescatar Bami

Acudir a esta OPA significa convertirse en accionista de la compañía francesa y embarcarse en la nueva aventura de Rivero. Una aventura que incluye la creación de una nueva empresa en España, algo parecido al renacer de la antigua Bami de Rivero -que se fusionó con Metrovacesa-, en la que podrán entrar los accionistas que vayan con él. Algunos de estos inversores serán la compañía Prasa y la Caja de Ahorros de Castilla-La Mancha, afines a Rivero, según fuentes del mercado.

¿De dónde saldrá esta nueva empresa? Metrovacesa venderá un paquete de inmuebles en España por un importe de 269 millones de euros (con valor patrimonial de 437 millones) a la nueva sociedad creada por Joaquín Rivero y Bautista Soler. Entre estos activos figuran edificios de oficinas en Valdebebas, Manoteras y la avenida de Burgos de Madrid, entre otros.

El aún presidente de Metrovacesa se plantea incluso recuperar el nombre de Bami y repetir la hazaña del pasado: una nueva gran inmobiliaria que también cotizará en Bolsa. Y Gecina, que de momento sólo juega en el parqué de París, también podría salir a cotizar a la Bolsa española.

Por el contrario, los que no acudan a la OPA y se queden en la Metrovacesa española estarán apostando por el proyecto que lidera Román Sanahuja, presidente de la catalana Sacresa, que lleva años soñando con hacerse con la gestión de Metrovacesa.

Como la inmobiliaria habrá reducido capital y adelgazado su tamaño, Sanahuja controlará más del 50% del capital en la compañía, por lo que o bien reduce en un plazo de seis meses (mediante una ampliación de capital) o bien lanza una OPA por el 100% de la compañía. Entonces el accionista se verá en la nueva disyuntiva de vender las acciones o confiar en el potencial de la empresa.

Pero los Sanahuja ya han adelantado que esta OPA no se producirá. Antes y después del acuerdo de paz, la familia catalana ha asegurado que su intención no era fusionar Metrovacesa con su promotora Sacresa, sino mantenerla en la Bolsa de forma totalmente independiente.

Reinventar Metrovacesa

Los que sigan en la Metrovacesa española, que estará presidida por Román Sanahuja Pons- el patriarca de la familia- tendrán que confiar en que la que ha sido la primera inmobiliaria española recupere su volumen de la mano de unos nuevos gestores.

Por su parte, Gecina colocará en una nueva filial (SIIC) un conjunto de activos inmobiliarios de París por un valor máximo 1.800 millones de euros que acabará en manos de la Metrovacesa española a través de otra operación: Gecina reducirá su capital y lanzará una oferta pública de recompra de acciones (OPRA). La moneda de cambio de esta oferta serán acciones de esa nueva empresa (SIIC) que tiene activos en Francia. Por eso, quienes compren -Metrovacesa, es decir, los Sanahuja- saldrán de Gecina y entrarán en una empresa propietaria de inmuebles en París, concretamente oficinas. Si al finalizar la oferta Gecina aún conserva participación de esta nueva sociedad, Metrovacesa lanzará una OPA sobre el 100%.

Para hacer efectivo este cambio de cromos, el regulador francés puede pedir a Rivero y Soler que lancen una OPA por el 100% de Gecina a un precio mínimo. Pero no está claro: la AMF y la CNMV aún estudian cómo tutelar una operación de estas características. Además de a los accionistas, la ya famosa decisión salomónica de Metrovacesa está causando quebraderos de cabeza a los reguladores.

Meses en un callejón sin salida

El presidente de Metrovacesa, Joaquín Rivero, aliado con el empresario valenciano Bautista Soler, por un lado, y la familia Sanahuja, por otra, firmaron la paz la madrugada del domingo al lunes 19 de febrero. A las cinco de la mañana. El acuerdo para repartirse la empresa por la que llevaban un año batallando tiene tachaduras, correcciones y precisiones a mano.

El pacto se fraguó en tan sólo dos semanas de conversiones, según fuentes cercanas a la compañía, cuando los adversarios se dieron cuenta de que ambos se hallaban en un callejón sin salida: ninguna de las dos partes tenían dinero suficiente para comprar la compañía, un paso ineludible para hacerse con la gestión dada la rivalidad existente.

Las OPA que se cruzaron el año pasado (a 78 euros la de Sanahuja y a 80 la de Rivero y Bautista Soler) acabaron en algo parecido a tablas y la disputa continuó. Pero ya sin armas; sin recursos.

Dado que ninguno de los interesados estaba dispuesto a ceder, dividir el grupo se presentaba como la única solución y, a diferencia de la conocida historia del Rey Salomón, aquí nadie ha salido a renunciar a su parte.

El presidente del grupo Planeta, José Manuel Lara -que cuenta con el 5% de las acciones que compró a Bancaja- se ha erigido como mediador en el conflicto, aunque otras fuentes lo consideran aliado de los Sanahuja y relativizan su papel en la crisis.

Tu suscripción se está usando en otro dispositivo

¿Quieres añadir otro usuario a tu suscripción?

Si continúas leyendo en este dispositivo, no se podrá leer en el otro.

FlechaTu suscripción se está usando en otro dispositivo y solo puedes acceder a EL PAÍS desde un dispositivo a la vez.

Si quieres compartir tu cuenta, cambia tu suscripción a la modalidad Premium, así podrás añadir otro usuario. Cada uno accederá con su propia cuenta de email, lo que os permitirá personalizar vuestra experiencia en EL PAÍS.

¿Tienes una suscripción de empresa? Accede aquí para contratar más cuentas.

En el caso de no saber quién está usando tu cuenta, te recomendamos cambiar tu contraseña aquí.

Si decides continuar compartiendo tu cuenta, este mensaje se mostrará en tu dispositivo y en el de la otra persona que está usando tu cuenta de forma indefinida, afectando a tu experiencia de lectura. Puedes consultar aquí los términos y condiciones de la suscripción digital.