Ambiciones frustradas

La constructora San José ve fracasar todos sus intentos para ganar volumen de negocio

La constructora que más ha crecido orgánicamente en los últimos años, la gallega San José, sigue muy distanciada, a pesar suyo, del selecto grupo de las cinco grandes. Todos sus intentos por ganar volumen y diversificarse se han frustrado. Pero sus responsables, que pretenden sacarla a Bolsa en un plazo de dos años, se muestran optimistas de que su pulsión compradora acabará por dar resultados.

La sociedad está presente en varias áreas de negocio: la industrial supone el 13% del grupo, pero la inmobiliaria sólo representa el 1%

Pese a que obtiene el 20% de su facturación fuera de España, su excesiva dependencia de la construcción hace vulnerable a la compañía

Los fallidos intentos del Grupo San José, una constructora gallega con sede operativa en Madrid, de hacerse con Corsan-Corvian, Duro Felguera o Unión Fenosa han nublado su identidad como una de las constructoras más exitosas y que más han crecido en España, al menos orgánicamente. San José se ha elevado desde los 239 millones de euros de facturación de 1999 a los 1.250 millones previstos para 2005.

Dicho esto, no cabe duda de que el grupo sigue muy distanciado del conjunto de las grandes, excesivamente centrado en la construcción (85% de sus ingresos), con muy poca obra civil y un grado de diversificación mínimo. Lo que es preocupante. Pese a que obtiene el 20% de su negocio fuera de España (construye los aeropuertos de Panamá y Washington, entre otras obras), su excesiva dependencia de la construcción pura y dura la coloca en situación de vulnerabilidad, lo que no dejaría de penalizarla si trata, como pretende, de salir a Bolsa en un plazo de dos años.

De ahí la necesidad de ganar volumen y diversificarse. En parte, porque como dice Guillermo Mesonero-Romanos, vicepresidente de San José, "hoy, la construcción no es hacer una obra, entregarla y punto. La nueva cadena de valor nos exige capacidad para construir, mantener y gestionar los equipamientos construidos". Pero, también, porque la excesiva dependencia de la construcción pudiera situar a la empresa en dificultades el día en que la frenética actividad actual se vea ralentizada. "Es de prever", reconoce el número dos del grupo, "que el actual ritmo constructor no va a durar siempre. La reducción de los fondos europeos acabará por afectar a la obra pública".

Sería injusto decir que San José no ha empezado a prepararse hace años para todo esto. La empresa dispersa su actividad por varias áreas de negocio (cinco), con decenas de empresas, dentro y fuera de España. Pero éstas, aparte de la construcción, son poco representativas. El área industrial del grupo factura sólo el 13% del conjunto, y el área inmobiliaria, el 1%. Por no hablar de las concesiones y servicios que, en San José, apenas tienen representación.

Lo que explica que, y pese al fuerte crecimiento de su cartera, sobre todo en las áreas en las que está especializada (aeropuertos, hospitales, grandes superficies...), el grupo venga intentando crecer vía adquisiciones. El primer intento fue en 1995, con Huarte. Cuando parecía que San José iba a reeditar la historia del pez chico que se come al grande (su objeto de deseo era cuatro veces más grande), optó por abandonar y salirse del capital de su participada. Hoy, Huarte es de OHL. ¿Qué ocurrió? "Que optamos por salir al comprobar que la situación de la empresa no era la que pensábamos al entrar", explica Mesonero-Romanos.

Muchos años más tarde, en 2004, vino lo de Corsan-Corviam, una oportunidad de oro para ampliar la presencia en obra civil (donde sólo tiene el 6%). Se la quedaría Isolux, pese a que San José había puesto más dinero. "Optamos por abandonar la operación", recuerda el vicepresidente de San José, "porque nos pusieron una condición que consideramos inaceptable". Meses después, San José lo volvería a intentar con su OPA sobre Duro Felguera. Se trataba de hacerse con una empresa de bienes de equipo, muy activa en centrales eléctricas. De un plumazo, el grupo gallego equilibraba su mix de negocios y aumentaba su área industrial. Pero el consejo de Duro rechazó la oferta por escasa (9,5 euros). ¿Qué pasó? ¿Se lanzó San José al vacío? "Nada de eso", aclara Mesonero-Romanos. "Era una oferta amistosa. Hicimos la OPA porque nos invitaron algunos de los accionistas. Pasó que el consejo estaba muy dividido y al final, el asunto, con intereses regionalistas de por medio, se frustró".

Estas experiencias no arredraron ni a Jacinto Rey (presidente y máximo accionista del grupo) ni a Mesoneros-Romanos. Y hace semanas parecía que iba a llegar la revancha con la compra de Unión Fenosa. Se trataba de comprar el 22% de la eléctrica, con Caixa Nova y Amancio Ortega (Inditex), al Santander, una empresa muy interesante por sus proyectos en España y en el exterior, y también por Soluziona. Tampoco funcionó. Se la llevó ACS, que puso tres euros más encima de la mesa. "Lo único que puedo decir sobre eso", apunta Mesonero-Romanos, "es que el día 21 por la tarde Fenosa estaba vendida a nosotros a 30 euros la acción. Se incumplió el acuerdo. Es todo".

Estas y otras operaciones menores han dibujado una imagen de San José como la de una empresa que va a por todas. Metida en todas las salsas. Como las presuntas compras de Avanzit o del paquete de Veolia en FCC, operaciones que Mesonero-Romanos dice que "nunca existieron". San José pujó también por Aerolíneas Argentinas y adquirió los hipermercados de Auchan en Argentina, "un negocio que", dice, "va tan bien que estamos construyendo ahí un cuarto hipermercado".

Lo cierto es que, pese a los sinsabores, en San José no parecen desalentados. Dicen que seguirán intentándolo. Acaban de crear un departamento de desarrollo corporativo. Además, San José es una de las constructoras más rentables, con una ratio de beneficio bruto sobre cifra de negocios del 7,3%. También han decidido rediseñar su estructura accionarial y organizativa. Con una verdadera estructura de grupo, de la que cuelgan las distintas divisiones, que contrasta con el esquema anterior, en el que las firmas del área industrial o inmobiliaria dependían de la constructora. "Se trata", dice su vicepresidente, "de poder crecer de forma más ágil y rápida. Porque estamos decididos a crecer y vamos a seguir estudiando las oportunidades que nos parezcan interesantes".

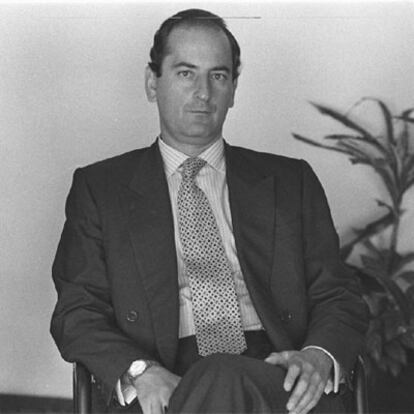

Un empresario muy discreto

Jacinto Rey, un empresario del que no existía ninguna foto hasta hace muy poco, es otro de los exponentes de esa nueva generación de empresarios gallegos hechos a sí mismos. Rey, un profesor de matemáticas que entró a trabajar en tareas administrativas cuando la empresa pertenecía a diversas familias gallegas, entre ellas la de Sánchez Rivas, y que ascendía a la dirección general en los años setenta, es hoy el propietario del 70% del capital de San José. La historia de esta constructora va estrechamente ligada a la figura de Rey. Las razones del éxito de la empresa serían, según se explica en el sector, un alto grado de segmentación en productos determinados (hospitales, aeropuertos, museos...), la calidad de sus obras (con una estética depurada), los precios ajustados y los plazos de entrega.

Obseso de la discreción ("le gusta pasear por Pontevedra como uno más", dicen), Rey es un empresario singular. Un enamorado del mar y de la cultura del vino, lo que le ha llevado a invertir, a través de San José, en Bodegas Altanza, de La Rioja. Aficionado a la astronomía y las nuevas tecnologías, amante del cine, la música y la lectura, es un gran coleccionista de libros antiguos. No extraña, pues, que el grupo participe en varias empresas culturales. Su sociedad Udra Medios participa en Filmanova (coproductora de Mar adentro) y en el diario digital Xornal.com.

Tu suscripción se está usando en otro dispositivo

¿Quieres añadir otro usuario a tu suscripción?

Si continúas leyendo en este dispositivo, no se podrá leer en el otro.

FlechaTu suscripción se está usando en otro dispositivo y solo puedes acceder a EL PAÍS desde un dispositivo a la vez.

Si quieres compartir tu cuenta, cambia tu suscripción a la modalidad Premium, así podrás añadir otro usuario. Cada uno accederá con su propia cuenta de email, lo que os permitirá personalizar vuestra experiencia en EL PAÍS.

¿Tienes una suscripción de empresa? Accede aquí para contratar más cuentas.

En el caso de no saber quién está usando tu cuenta, te recomendamos cambiar tu contraseña aquí.

Si decides continuar compartiendo tu cuenta, este mensaje se mostrará en tu dispositivo y en el de la otra persona que está usando tu cuenta de forma indefinida, afectando a tu experiencia de lectura. Puedes consultar aquí los términos y condiciones de la suscripción digital.