El Banco de España alerta de la baja rentabilidad del sector bancario

Linde pide las entidades ajustar su modelo de negocio, lo que sugiere posibles fusiones

El Banco de España admite que el sector financiero “ha dejado atrás las pérdidas muy elevadas de 2012 y ha vuelto a niveles positivos y crecientes” de rentabilidad. Pero no es suficiente. El supervisor advierte todavía la rentabilidad está por debajo del coste del capital, por lo que los bancos “deberán ajustar su modelo de negocio” y “cuando sea preciso, su estructura corporativa”. Es decir, el Banco de España se une al Banco Central Europeo para alentar fusiones en el sector, que son rechazadas por la docena de bancos que protagonizan el sector.

En el Informe de Estabilidad Financiera de noviembre de 2015 detalla los peligros a los que se enfrenta el sector a medio plazo. Tras los errores cometidos durante la pasada crisis financiera, que dejó fuera de juego a la mitad del sector tras las inoperantes medidas del supervisor, el Banco de España se ha hecho muy precavido.

En el informe de ayer, que analiza la situación del sector hasta junio pasado, el organismo dirigido por Luis Linde admite que los resultados están subiendo, “por la mejor en el margen de los intereses” pero también “por el descenso de las provisiones”, un factor limitado que emborrona el brillo de los beneficios.

La baja rentabilidad del sector preocupa al supervisor porque aleja a los inversores, desploma las acciones y, en resumen, baja las defensas de las entidades ante posibles ataques de competidores. Por eso, buena parte de los bancos procedentes de las antiguas cajas, se resisten a salir al parqué a cotizar.

Precisamente ayer, José Ignacio Goirigolzarri, presidente de Bankia, dijo en Oviedo que “en el entorno de tipos actual, es clave para los bancos ser eficientes y rentables, y tener bajo coste de riesgo”. Incluso fue más lejos y afirmó: “Los bancos no rentables o con rentabilidad insuficiente como para atraer capital son una rémora para la sociedad”.

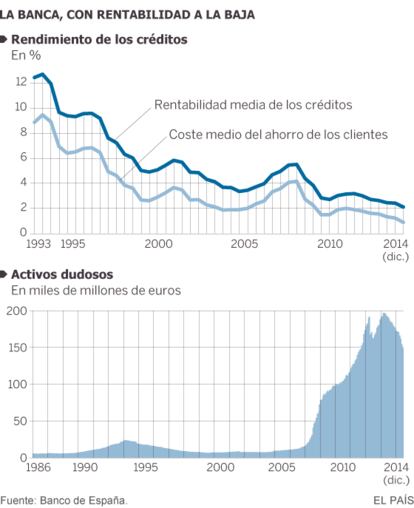

Para el Banco de España, esa escasa rentabilidad inquieta porque existe “un entorno de tipos de interés muy bajos, que puede perdurar en el tiempo, junto a un dinamismo de la actividad bancaria todavía muy reducido y con un nivel de activos dudosos elevado, aunque a la baja”. Además, otro factor intranquilizador es “la intensificación del ritmo de desaceleración de las economías emergentes, en particular donde los bancos españoles tienen parte de su exposición en el extranjero”. Es un aviso al Santander y BBVA por sus posiciones en Brasil y Turquía, países que pesan mucho en la cuenta de resultados de los dos grandes españoles. Eso sí, aclara que el impacto del debilitamiento de las economías emergentes no ha tenido “hasta el momento” un impacto “significativo” sobre los resultados de Santander y BBVA.

En tercer lugar, el supervisor cita “la corrección de los precios de los activos financieros, con aumentos de la prima de riesgo, tanto de la deuda pública como de los valores privados”. Esta amenaza choca con los buenos augurios del Gobierno, que aboga por una paulatina reducción de la prima por la mejora de la economía. Estos dos últimos riesgos son considerados de baja intensidad.

Además de factores externos, hay un problema en los balances de los bancos, que también lastra las cuentas de resultados: “El alto volumen relativo de activos dudosos y adjudicados en los balances”, que disminuye la rentabilidad de los activos.

Posibles fusiones

Por otro lado, la agencia de calificación Fitch prevé que se produzca un nuevo proceso de consolidación de la banca mediana española, pero cree que estas entidades podrán aguantar de forma independiente en el corto plazo y estas operaciones de compra o fusión no tendrán lugar antes de finales de 2016.

No obstante, en el informe también se destaca que el sector ha aumentado su capacidad de resistencia a “perturbaciones de distinta índole”. “Se encuentra en una posición adecuada para hacer frente a estos retos y no se espera que tengan una incidencia inmediata significativa en la banca española”, concluye. El Banco de España también advierte de la vulnerabilidad económica: un posible endurecimiento de las condiciones de financiación podría afectar “significativamente” a España, dadas las altas necesidades de financiación del país. Recuerda que España presenta aún una posición deudora frente al resto del mundo algo superior al 90% del PIB, muy por encima de las principales de la UEM.

Tu suscripción se está usando en otro dispositivo

¿Quieres añadir otro usuario a tu suscripción?

Si continúas leyendo en este dispositivo, no se podrá leer en el otro.

FlechaTu suscripción se está usando en otro dispositivo y solo puedes acceder a EL PAÍS desde un dispositivo a la vez.

Si quieres compartir tu cuenta, cambia tu suscripción a la modalidad Premium, así podrás añadir otro usuario. Cada uno accederá con su propia cuenta de email, lo que os permitirá personalizar vuestra experiencia en EL PAÍS.

¿Tienes una suscripción de empresa? Accede aquí para contratar más cuentas.

En el caso de no saber quién está usando tu cuenta, te recomendamos cambiar tu contraseña aquí.

Si decides continuar compartiendo tu cuenta, este mensaje se mostrará en tu dispositivo y en el de la otra persona que está usando tu cuenta de forma indefinida, afectando a tu experiencia de lectura. Puedes consultar aquí los términos y condiciones de la suscripción digital.