La burbuja que embriagó a España

El auge inmobiliario que nadie se atrevió a enfriar tuvo consecuencias devastadoras

El pinchazo de la burbuja inmobiliaria nos puso los pies en el suelo. El golpe fue hiriente, doloroso, duro... Corría el año 2000 cuando el sector de la vivienda comienza a crecer desaforadamente. Los precios subían un 17% anual con una inflación muy reducida, lo que implicaba un elevado crecimiento en términos reales. Cada año se iniciaban una media de unas 600.000 casas, llegando al récord de 762.540 en 2006, más que las iniciadas por Alemania, Italia, Francia y Reino Unido juntas, según datos del Ministerio de Fomento. Las grúas eran habituales del paisaje, casi un elemento de orgullo nacional.

El crédito barato y fácil para todo el mundo hizo el resto. Se había generado una burbuja de consecuencias inimaginables, una crisis de sobreendeudamiento desorbitado. “En el punto de máximo apogeo [en 2007], del total del crédito el 60% se concentraba en la construcción, compra y venta de viviendas, alcanzando el billón de euros (o el 100% del PIB)”, dice José García Montalvo, catedrático de Economía de la Universitat Pompeu Fabra de Barcelona. Unos años después aquello era insostenible y la crisis financiera global contribuyó a que el ajuste fuera más violento. Se ponía fin al milagro económico español.

En los últimos 30 años el precio del metro cuadrado ha aumentado en torno a un 355%

Pero no ha sido el único boom. A lo largo de los últimos 30 años España ha vivido varias pequeñas burbujas y sus respectivas recesiones, algo propio de un sector cíclico. Eso sí, ninguna tan cruenta como la última.

A partir de 1985 comienza un segundo ciclo alcista del sector inmobiliario –el primero tuvo lugar a finales de los años 60 y principios de los setenta–. Fue conocido como el ciclo especulativo de los ochenta. España sale de la crisis del petróleo y se inicia un periodo de confianza cuya máxima expresión es el ingreso en la Comunidad Económica Europea (1986). “No sé si se puede hablar de burbuja, pero sí que de un boom que vino dado por una serie de circunstancias. Por un lado, el gran crecimiento económico del PIB (por encima del 2,5% durante cinco años, llegando al 5,6% en 1987), lo que conllevó un gran crecimiento del empleo (se pasa del 21,5% de paro al 16%). También, mayores facilidades crediticias (la cantidad hipotecada pasa del 50% al 70%). Por último, la mejora de incentivos, como el decreto Boyer (que liberalizó parcialmente el arrendamiento) y el aumento de la desgravación y extensión de ésta a la segunda vivienda”, señala José Luis Ruiz Bartolomé, consultor inmobiliario, autor de Adiós, ladrillo, adiós y coautor de Vuelve, ladrillo, vuelve.

Además, “se sigue recibiendo un flujo importante de población que se traslada a las ciudades y las primeras generaciones del baby boom empiezan a comprar vivienda”, apunta Juan Antonio Gómez-Pintado, presidente de la Asociación de Promotores Constructores de España (APCE).

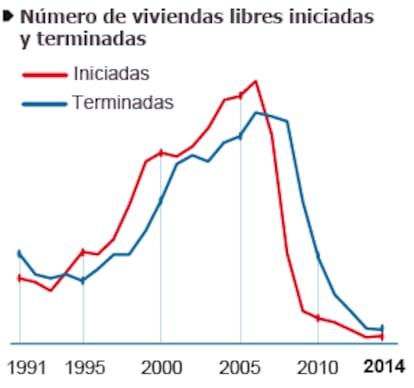

En 1985 se iniciaron 222.310 viviendas, nada que ver con las aberraciones de estos últimos años. Un 36% eran libres y un 64% protegidas. Diez años más tarde la proporción da la vuelta. “En 1995 las casas iniciadas eran 302.339, de las que el 77% eran libres y 33% protegidas. Pero lo más sorprendente es lo que se veía once años más tarde. En 2006 se marcó el récord con más de 760.000 unidades, el 87% libres y solo un 13% protegidas”, analiza Pelayo Barroso, director de Negocio, Análisis e Investigación de Mercado de la consultora Aguirre Newman.

La situación de la vivienda hace 30 años nada tiene que ver con el momento actual, sobre todo de cara al bolsillo. Hoy el metro cuadrado está cerca de 1.500 euros (supera los 145.000 euros para un piso de 97 metros), siendo el crecimiento en estas tres décadas de aproximadamente un 355% (en 1985 era de unos 330 euros el metro). Esta diferencia era aún mayor en 2008, cuando el metro alcanzó de media los 2.100 euros (unos 200.000 euros), señala Pelayo Barroso.

Pisos por 35.000 euros

“En 1985 el precio medio de un piso nuevo estaba en torno a 400 euros por metro (35.000 euros para una vivienda media). En las grandes capitales se podía comprar por 60.000 euros. La entrada en vigor del IVA en enero de 1986 supuso un incremento automático del 12% en los precios a partir de ese año”, explica César Hernández, analista de ST-Sociedad de Tasación.

En cualquier caso, este boom, que duró hasta 1992, no es comparable al último. Ni por volumen (la producción de viviendas no se disparó en exceso: en 1985 se visaron 240.000 y solo en 1989 se alcanzaron las 400.000), ni por deuda (el endeudamiento de las familias en relación a la renta bruta disponible apenas pasó del 34% al 45%; en la actual superó el 125%), dice Ruiz Bartolomé.

En 1985 se iniciaron unas 222.000 casas; en 2006 se alcanzó el récord de 762.540

Eran los años inmediatamente posteriores a la promulgación de la Ley de Mercado Hipotecario y su Reglamento (1981), instrumentos jurídicos que dinamizaron el mercado. “Eran tiempos de poca financiación, plazos medios de 10 a 12 años y porcentajes de financiación del 60%. Los tipos de interés más frecuentes eran fijos y llegaban al 18%, si bien es cierto que fueron con tasas de inflación muy elevadas”, comentan en la Asociación Hipotecaria Española (AHE). No hay datos de unidades de aquellos años, pero el saldo de 20.392 millones de euros en 1985 (50 veces menos que el de 2007), sirve para entender que estamos ante un mercado que aflora.

Al tiempo, “la subida generalizada del nivel de vida y la mejora de la confianza y las infraestructuras fueron palancas muy potentes para el desarrollo de la actividad de la segunda residencia”, señalan en Tecnitasa, tasadora independiente que nace en 1985. Además, el creciente atractivo para inversores extranjeros se vio reforzado por la Exposición Universal de Sevilla y las Olimpiadas de Barcelona (1992).

El final de esta fase expansiva coincide con el final de los fastos. A pesar de la idea generalizada de que los precios nunca bajaban, en este periodo ya descendieron. “La bajada fue prácticamente inapreciable y no afectó a todo el territorio. Sucedió entre 1990 y 1993, en que la media nacional de la vivienda nueva pasó de 933 a 917 euros por metro”, recuerdan en ST-Sociedad de Tasación. Tras esto se viven años de estabilidad entre 1994 y 1998, con precios creciendo entre el 0% y el 5%.

Pero por distintos acontecimientos (las devaluaciones de la peseta, el cambio de Gobierno en 1996, los planes de racionalización del gasto público, la privatización de las empresas públicas, la bajada de los tipos de interés, el descenso del paro...), en 1998 comienza el despegue del sector inmobiliario. “Al principio nadie se extrañó del incremento de ventas y precios. Era la consecuencia lógica de un país que salía de la recesión (varios años de demanda contenida de jóvenes que, ahora con trabajo, querían ser propietarios de su casa). Así, empleo, bajos tipos de interés y un horizonte despejado justificaban con creces el resurgir del sector”, señala Ruiz Bartolomé.

Era el germen de lo que sería la gran burbuja que va de 1998 a 2007. “Hasta finales de los noventa los precios llevaban una senda que era ligeramente superior a la del IPC y a partir de ahí se produce un crecimiento desaforado, hasta que se llega a una situación en la que una parte muy importante de la demanda potencial, a pesar de los bajos tipos y los largos plazos de amortización, es expulsada del mercado”, explica Julio Gil, presidente de la Fundación de Estudios Inmobiliarios (FEI). La revalorización de la vivienda entre 1997 y 2007 fue del 191% según The Economist, la segunda mayor de la OCDE y superior a la de Reino Unido (168%) o Estados Unidos (85%).

El punto de inflexión fue el cambio del tipo de interés fijo por el variable

Nada de esto se puede entender sin el mercado hipotecario. En estos 30 años los ciudadanos han aceptado con normalidad el hecho de hipotecarse para comprar casa. Las entidades financieras usan el crédito hipotecario al servicio de la estrategia de captación de unidades familiares y de la venta cruzada de otros productos. Supuso el gran despegue de la banca minorista en el mercado financiero. “Entre 2002 y 2007 la actividad económica es muy intensa (años de crecimiento del PIB del 3% al 4%) y la generación de empleo impulsa la inmigración. La gran demanda de vivienda conlleva concesiones de 800.000 hipotecas en 2002 y hasta 1,06 millones en 2007, año en el que el saldo hipotecario es equivalente al 100% del PIB”, argumentan en la AHE.

El punto de inflexión fue la sustitución del tipo de interés fijo por el variable y el aumento del plazo de amortización. En torno al año 2000, el tipo variable se fue adueñando de las compraventas. Llegó el crédito barato. ¿Quién podía resistirse a un tipo del 3% frente a otro de más del 6%? Por el mismo dinero prestado la cuota hipotecaria se reducía cerca de un 40%. La consecuencia: las promociones de vivienda se vendían solas, los ritmos de venta se disparaban y los promotores subían precios de un mes a otro. “Y para sorpresa de todos, un millón o dos más de pesetas por piso apenas domeñaban el ímpetu de la demanda”, recuerda Ruiz Bartolomé. Reinaba un clima de euforia y la construcción se convertía en el motor de la economía nacional.

Llega la especulación

Con las nuevas facilidades financieras el promotor se puede permitir adquirir terrenos sin apenas aportar fondos propios. Así, “quien antes podía comprar suelo para 50 viviendas, ahora podía hacerlo para 250. La capacidad de producción de los jugadores habituales del sector se quintuplicó”, dice García Montalvo. “Aumenta el apalancamiento para todo el que participase en el proceso constructivo. Junto con las ineficiencias en aspectos de la gestión del suelo y la especulación del mismo, crearon la tormenta perfecta”, cree Gómez-Pintado.

En 2002 se dieron 800.000 hipotecas y en 2007 se concedieron más de un millón

Esta tormenta fue la que empañó el cooperativismo. En los años ochenta las cooperativas construían hasta el 80% de las viviendas protegidas. En 1985 se habían edificado 843.723 casas través de 3.605 cooperativas. En años posteriores se promovieron una media de 40.000 viviendas anuales disminuyéndose esta cifra a 20.000 con motivo de la burbuja inmobiliaria, que influyó negativamente por la especulación del precio del suelo y la restricción crediticia a las cooperativas”, dice Alfonso Vázquez Fraile, presidente de la Confederación de Cooperativas de Viviendas de España (Concovi).

En el año 2006 eran ya muchos los síntomas de agotamiento del mercado. Según Ruiz Bartolomé, economistas, bancos, promotores y políticos hablaban de soft landing, de un periodo de aterrizaje suave. Desde 2002, el Banco de España alertaba sobre la sobrevaloración de la vivienda, aunque hablaba de “reabsorción paulatina y ordenada”. Pero ya no daba más de sí. En junio de 2007 el precio de la vivienda alcanzaba 9,1 veces la renta bruta de los hogares y el esfuerzo anual superaba el 56% de los ingresos. La estocada final llegó en verano de 2007, cuando estalló la crisis de las hipotecas americanas de baja calidad (subprime). La fiesta había acabado.

El pinchazo de la burbuja comienza en 2008, aunque los primeros signos aparecen en 2006 con la reducción de las ventas. La caída de precios es inicialmente lenta; después más intensa. La rebaja hasta el día de hoy es de un 30% a un 45%. A partir de ese momento, compás de espera y muchas voces que hablan de la rehabilitación como el futuro. “La rehabilitación se presenta como uno de los nichos más sanos”, según ACR Grupo, empresa de construcción, promoción y rehabilitación. Aporta datos: en España hay un parque de más de ocho millones de edificios (más de 25 millones de casas); el 21% tiene más de 50 años y el 60% son anteriores a 1980.

En 2014 la venta de casas sube un 2,2% por primera vez desde 2010 y el precio un 1,8% tras seis años de crisis, según el INE. Lo que ha ocurrido después el lector ya lo conoce.

Tu suscripción se está usando en otro dispositivo

¿Quieres añadir otro usuario a tu suscripción?

Si continúas leyendo en este dispositivo, no se podrá leer en el otro.

FlechaTu suscripción se está usando en otro dispositivo y solo puedes acceder a EL PAÍS desde un dispositivo a la vez.

Si quieres compartir tu cuenta, cambia tu suscripción a la modalidad Premium, así podrás añadir otro usuario. Cada uno accederá con su propia cuenta de email, lo que os permitirá personalizar vuestra experiencia en EL PAÍS.

¿Tienes una suscripción de empresa? Accede aquí para contratar más cuentas.

En el caso de no saber quién está usando tu cuenta, te recomendamos cambiar tu contraseña aquí.

Si decides continuar compartiendo tu cuenta, este mensaje se mostrará en tu dispositivo y en el de la otra persona que está usando tu cuenta de forma indefinida, afectando a tu experiencia de lectura. Puedes consultar aquí los términos y condiciones de la suscripción digital.