El G20 pide grandes colchones de seguridad a los 30 principales bancos

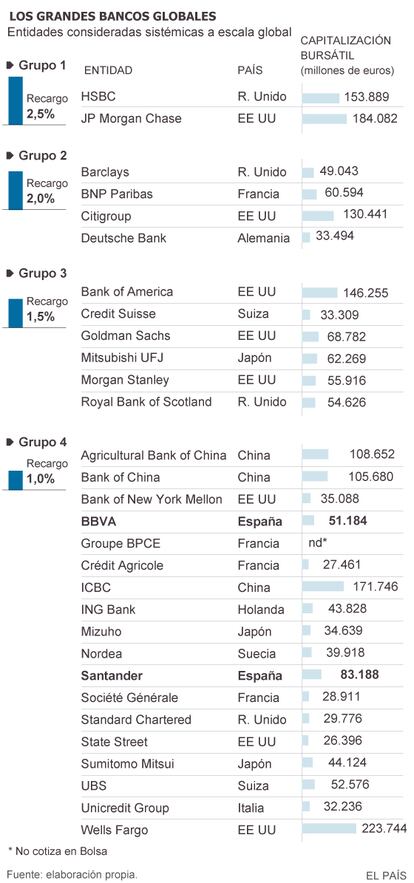

Las entidades sistémicas deberán ser capaces de asumir pérdidas de entre el 16% y el 20% de sus activos. Santander y BBVA, los dos únicos españoles de la lista

Los 30 mayores bancos del mundo, esos que merecen encuadrarse en la categoría de sistémicos porque su caída es capaz de poner en jaque al conjunto de esta industria, tendrán que formar un fuerte colchón de seguridad para asegurar que, si quiebran, ni necesitarán dinero público ni sacudirán al conjunto del sector. El objetivo es evitar un terremoto como el que causó el derrumbe de Lehman Brothers en 2008, o que se produzca una sangría de dinero público para salvar a otros colosos, como pasó con los rescates de Citigroup o Royal Bank of Scotland. El Consejo de Estabilidad Financiera, que es el organismo que diseña las nuevas reglas de juego por mandato del G-20, publicó ayer su propuesta para garantizar que las entidades son capaces de absorber las pérdidas y fijó unos niveles de recursos exigentes.

En concreto, el Consejo cree que las grandes entidades deben contar con un colchón formado por capital, híbridos y deuda —no blindada de impago— entre otros instrumentos equivalentes a entre el 16% y el 20% de los activos ponderados por riesgo. Este fondo de maniobra debe ser también de al menos dos veces los requisitos de capital sobre activos (ratio de apalancamiento) que fijan las normas de Basilea III: es decir, si el requisito general es del 3%, el de los sistémicos debería alcanzar el 6%.

El G20 ha iniciado consultas sobre estas exigencias, que entrarían en vigor a partir de 2019 y se debatirán también en la cumbre que el club de los principales países desarrollados y emergentes celebran este fin de semana en Brisbane (Australia). Solo las dos mayores entidades españolas, el Santander y el BBVA, forman parte de esa treintena de bancos que serán vigilados con lupa por el impacto en caso de crisis. No es un criterio basado solo en el tamaño del grupo, sino también en su complejidad, su impacto en el sistema financiero de su país y el riesgo de contagio debido a sus interconexiones con otras entidades. Antes de 2019, cuando tienen que empezar a aplicarse los requisitos planteados ayer, este grupo ya afronta unas exigencias de capital superiores al resto, en concreto, tienen un recargo de entre uno y 3,5 puntos porcentuales sobre los niveles de capital requeridos con carácter general.

El objetivo es evitar rescates públicos y sacudidas globales como la de Lehman

El colchón del 16% al 20% no incluiría otros colchones de capital regulatorios y las autoridades pueden fijar requerimientos adicionales sobre el mínimo común, según advierte el Consejo de estabilidad, lo que significa que el volumen de pérdidas que finalmente necesitarían poder asumir estos bancos podría acabar siendo superior al 20% de su exposición al riesgo.

Este plan responde a la petición realizadas por el G20 en la cumbre de San Petesburgo de 2013 para que hubiese ya algunas medidas desarrolladas a finales de este año. El presidente del Consejo, Mark Carney, gobernador del Banco de Inglaterra, consideró ayer que un acuerdo en torno a estas propuestas “es un punto de inflexión en el proceso de acabar con el ‘demasiado grandes para caer’ con relación a los bancos”. “Una vez implantados, estos acuerdos desempeñarán un papel importante a la hora de capacitar a los bancos globalmente sistémicos para ser liquidados sin recurrir a las ayudas públicas y sin alteraciones en el sistema financiero”, añadió.

El organismo se ha comprometido a elaborar un informe sobre el impacto económico que tengan las medidas en la banca considerada sistémica y por tanto afectada, ya que puede verse aquejada su capacidad de pago de dividendos. Analistas de Citi citados por Bloomberg señalaron que cumplir con estos requisitos podría suponer el 3% de los beneficios esperados para 2016. La banca europea, con los españoles incluidos, sería la que más deuda debería emitir para cumplir, sobre todo títulos híbridos como los bonos contingentes convertibles (cocos), deuda que se transforma en capital al caer la solvencia por debajo de un umbral determinado.

El impacto en los beneficios puede alcanzar el 3%, según los analistas

La lista de bancos con riesgo sistémico se revisa cada año y en la última actualización, hecha pública la semana pasada, el Consejo de Estabilidad Financiera incorporó el Agricultural Bank of China. Este y otros grupos de países emergentes no estarán sujetos “inicialmente” a los requerimientos para asumir pérdidas, según el paquete de propuestas que ayer difundió el Consejo.

En cuanto al tipo de activos que formarán parte de ese colchón de seguridad, la propuesta señala que la parte del fondo que no sea capital regulatorio, sino que esté constituida por deuda y otros instrumentos, debe ser igual o mayor del 33% del total.

La capacidad de absorción de pérdidas que las nuevas normas fijen también se adaptará a cuestiones específicas de cada entidad, como sus planes de recuperación y resolución, sus riesgos de contagio y las estructuras organizativas, según los planes del G20.

Tu suscripción se está usando en otro dispositivo

¿Quieres añadir otro usuario a tu suscripción?

Si continúas leyendo en este dispositivo, no se podrá leer en el otro.

FlechaTu suscripción se está usando en otro dispositivo y solo puedes acceder a EL PAÍS desde un dispositivo a la vez.

Si quieres compartir tu cuenta, cambia tu suscripción a la modalidad Premium, así podrás añadir otro usuario. Cada uno accederá con su propia cuenta de email, lo que os permitirá personalizar vuestra experiencia en EL PAÍS.

¿Tienes una suscripción de empresa? Accede aquí para contratar más cuentas.

En el caso de no saber quién está usando tu cuenta, te recomendamos cambiar tu contraseña aquí.

Si decides continuar compartiendo tu cuenta, este mensaje se mostrará en tu dispositivo y en el de la otra persona que está usando tu cuenta de forma indefinida, afectando a tu experiencia de lectura. Puedes consultar aquí los términos y condiciones de la suscripción digital.