La recaudación de impuestos por la actividad inmobiliaria bajó un 31%

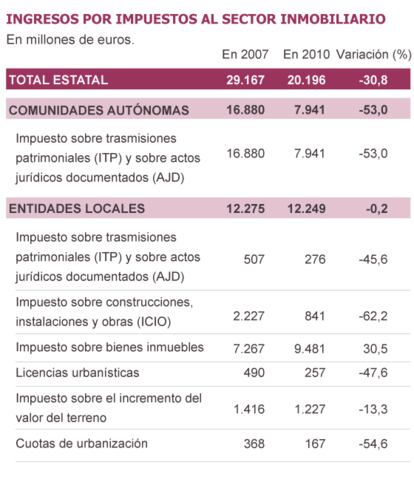

Entre 2007 y 2010, los Ayuntamientos ingresaron por IBI un 30% más mientras que por licencias y cuotas de urbanización, un 50% menos. En las Comunidades Autónomas los ingresos por ITP y AJD bajaron un 53%.

Un sistema tributario con ineficiencias, por bien construido que esté, acaba poniendo palos en la rueda del crecimiento económico. Por eso es interesante tener en cuenta el análisis que han hecho un grupo de técnicos expertos centrándose en la fiscalidad inmobiliaria y avanzando propuestas para reformar la fiscalidad inmobiliaria, que someterán a la Secretaría de Estado de Hacienda.

Proceden del mundo de universidad, la propia administración pública y la empresa y las cifras que ponen sobre la mesa hablan de efectos demoledores por el descenso de la recaudación. Por ejemplo, en las Comunidades Autónomas, el peso del ITP y AJD que aportaba a las arcas autonómicas el 20% del total de los impuestos en 2007, pasó a suponer menos del 13% tres años después, tras caer su recaudación hasta 2010 un 53%.

La recaudación del Estado por impuestos asociados a la actividad inmobiliaria cayeron casi un 31% entre esos años. Solo se salvan de la quema los ayuntamientos pero debido a la subida un 30% de la recaudación del IBI que grava el parque existente porque, por lo que se refiere a los tributos que reflejan la actividad inmobiliaria, el desplome es de más del 60% en el caso del ICIO y de un 54,6% en el caso de las cuotas de urbanización.

Hay que tener en cuenta que en estos años el número de licencias de obra para construir viviendas acumula una caída de más del 85%. No todo son números rojos: en paralelo, lo ingresado por alquileres reales subió al 30% acumulado entre 2007 y 2010 y mantenimiento y reparación, un 7%.

Partiendo de ese panorama se ha elaborado Propuestas de Reforma del Marco Legislativo de la Fiscalidad Inmobiliaria. El estudio ha sido coordinado por Uría Menéndez para la Fundación Impuestos y Competitividad que lo editará en breve. Es uno de los trabajos propuestos por esta institución cuyo objetivo es, según su director general Ginés Navarro, la revisión y mejora del ordenamiento y de la práctica tributaria de España y la Unión Europea, para mejorar la competitividad de sus economías.

Y, precisamente, para estimular la actividad económica hay dos demandas iniciales:

Mayor coordinación entre los distintos niveles de las Administraciones Públicas para evitar la disparidad en el tratamiento fiscal ante un mismo supuesto, lo que distorsiona la oferta y demanda inmobiliarias territoriales e introduce gran complejidad.

Mayor seguridad jurídica, fijando criterios e interpretación en la aplicación de las normas tanto entre comunidades autónomas como dentro de una misma autonomía, explica el socio del bufete Víctor Viana, que ha coordinado el trabajo junto con su compañero Luis Suárez de Centi. Y aclara que las consultas previas vinculantes no son solución puesto que, a menudo, la oportunidad de cerrar una operación no permite esperar la respuesta.

Están son algunas de las propuestas cuya aplicación, según el socio de Uría Menéndez, Jesús López Tello, requeriría generosidad por parte de las Administraciones ya que algunas perderían recaudación a favor de otras:

IVA. Debería gravar toda la actividad inmobiliaria, desde el inicio del proceso urbanizador— al margen de cuando vayan a empezar las obras de urbanización—y hasta el momento en que el inmueble pase al particular. La parte del proceso de urbanización hasta que comienzan las obras está gravada por ITP y AJD, que no es desgravable y supone un desembolso de entre el 6% y el 11%. También grava las entregas de edificaciones nuevas a la banca, lo que aumenta más las dificultades financieras de las promotoras en proceso de refinanciación.

Desgravación IRPF. El acceso a la vivienda ha de hacerse preferentemente con subvenciones y con un buen parque de vivienda, en propiedad o alquiler, pero consideran oportuno plantear la desgravación por la compra de la primera vivienda temporalmente y para las rentas más bajas. Y también debería haber deducción en el IRPF universal y permanente en el caso de la rehabilitación de vivienda, que favorece la creación de empleo.

Alquiler de vivienda. La tributación se considera en general adecuada. Propone incentivos como, por ejemplo, que haya una exención en la plusvalía cuando se venda un inmueble para reinvertir el dinero en otra vivienda destinada al alquiler. Y equipararlo en general a la propiedad.

Arrendamiento mercantil. Para considerar que un arrendador desempeña una actividad mercantil tiene que contar con un local y un empleado. Es difícil para un inversor que explota un edificio de oficinas o locales comerciales o para un particular que alquila locales o viviendas comprender que no tiene derecho a exención fiscal en el impuesto sobre el patrimonio o en el de sucesiones y donaciones porque, en lugar de contar con tan rudimentarios medios, esté encargando la gestión a una gestora especializada o a un administrador.

Inversión internacional. Se propone estimular el uso de fondos y sociedades de inversión en la dirección de la nueva regulación de las SOCIMI, con una tributación más ventajosa. Y aprobar modificaciones en el impuesto de sociedades que reduzcan el impacto negativo de las limitaciones aprobadas para sociedades inmobiliarias, para que la fiscalidad no obstaculice la inversión.

Proponen también que se equipare el tratamiento fiscal del arrendamiento inmobiliario con el que se da a los inversores españoles y que se modifique el régimen de devoluciones del impuesto de la renta de no residentes para simplificar y, por otra parte, clarificar el tratamiento de las inversiones de entidades ajenas al régimen legal español.

Valoraciones. Entre los escollos a salvar, marcan el de que existan valoraciones dispares para un mismo bien. Debería existir uno vinculante para todas las Administraciones e impuestos.

Valor catastral. Debería cumplir su función que es la de medir de la capacidad económica derivada de la propiedad inmobiliaria. Y también se deben revisar los tipos impositivos y las demás magnitudes de los impuestos que dependen de este valor.

Plusvalía municipal. Debería modularse, ya que se da el caso de que, por ejemplo en la venta de un centro comercial, este impuesto sea muy elevado cuando en realidad el inmueble se ha vendido a un precio muy inferior al de compra. Esto se debe a que la base imponible tiene en cuenta el valor catastral, los años de tenencia y el municipio, no responde a la plusvalía real obtenida y es difícil hacer comprender al inversor que tiene que afrontar una factura millonaria por ese concepto.

Los patronos de la Fundación Impuestos y Competitividad expertos en asesoramiento tributario son, además de Uría Menéndez, Baker & McKenzie, Cuatrecasas, Gonçalves Pereira, Deloitte Abogados y Asesores Tributarios, Ernst & Young Abogados, J&A Garrigues, KPMG Abogados y PwC Tax & Legal Services.

Tu suscripción se está usando en otro dispositivo

¿Quieres añadir otro usuario a tu suscripción?

Si continúas leyendo en este dispositivo, no se podrá leer en el otro.

FlechaTu suscripción se está usando en otro dispositivo y solo puedes acceder a EL PAÍS desde un dispositivo a la vez.

Si quieres compartir tu cuenta, cambia tu suscripción a la modalidad Premium, así podrás añadir otro usuario. Cada uno accederá con su propia cuenta de email, lo que os permitirá personalizar vuestra experiencia en EL PAÍS.

¿Tienes una suscripción de empresa? Accede aquí para contratar más cuentas.

En el caso de no saber quién está usando tu cuenta, te recomendamos cambiar tu contraseña aquí.

Si decides continuar compartiendo tu cuenta, este mensaje se mostrará en tu dispositivo y en el de la otra persona que está usando tu cuenta de forma indefinida, afectando a tu experiencia de lectura. Puedes consultar aquí los términos y condiciones de la suscripción digital.