El mercado soy yo

Ray Dalio dirige el mayor 'hedge fund' del mundo con un estilo que es tachado de maoísta. Bridgewater gestiona un patrimonio de 91.000 millones de euros.

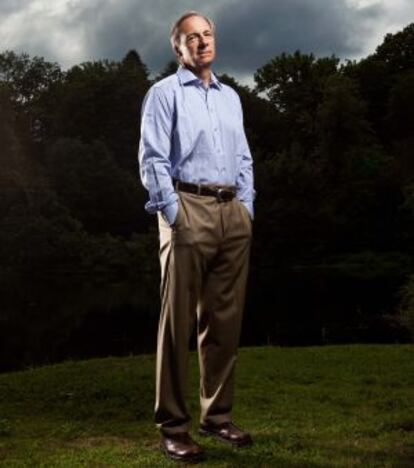

Quizás el nombre de Ray Dalio no le suene mucho, pero sus decisiones tienen un efecto inmediato en los mercados, donde usted tiene sus acciones, sus fondos de inversión o sus planes de pensiones. Hijo único de una pareja de italoamericanos, nació en Queens (EE UU) en 1949. Su padre tocaba el clarinete y el saxofón en clubes de Jazz de Manhattan. De ahí le viene una de sus tres pasiones, la música. Las otras dos son la caza y los mercados. Con solo 12 años Dalio entró a trabajar como caddie en el Links Golf Club. Entre los socios a los que les llevaba los palos y le daban propinas estaban muchos brókeres de Wall Street. Toda una premonición. Muy precoz en el mundo de la inversión, el primer valor que compró fue Northeastern Airlines, que pronto fue objeto de una opa y su valor se triplicó. Actualmente, Dalio dirige Bridgewater, el mayor hedge fund del mundo con activos bajo gestión de 120.000 millones de dólares (91.000 millones de euros).

Tras graduarse en Harvard Business School se enroló en Sheanson Hayden, la firma bursátil dirigida por San Weill, que con el tiempo llegó a presidir Citigroup. Allí operó fundamentalmente con futuros sobre materias primas ganándose el reconocimiento de granjeros y terratenientes por ayudarles a cubrir los riesgos de sus cosechas. Tras un duro enfrentamiento por enfoques opuestos sobre el mercado, Weill le enseñó la puerta de salida. La reacción de Dalio fue fundar su propia compañía llevándose algunos clientes con él. Era 1975, tenía 26 años y como oficina usó la habitación vacía que tenía en su apartamento de Nueva York. A la criatura la bautizó como Bridgewater.

Poco a poco fue ganando nuevos clientes —uno de sus primeros grandes contratos fue la gestión del plan de pensiones de los empleados del Banco Mundial— y el respeto intelectual de la comunidad financiera. A este éxito contribuyeron sus análisis económicos a contracorriente y, por supuesto, su historial de rentabilidades. Bridgewater ha tenido un rendimiento medio anualizado del 14,7% en los últimos 20 años, generando unas plusvalías de 50.000 millones de dólares a sus partícipes, según datos publicados por The New York Times. Semejante hoja de servicios ha hecho de oro a su fundador. Forbes le calcula una fortuna de 6.500 millones de dólares. Las cifras que rodean a Dalio marean, aunque en su caso es tan importante cómo lo ha conseguido que cuánto ha logrado. Su personalidad no deja indiferente y sus críticos le acusan de dirigir su compañía como si fuera una “secta maoísta”.

Augura una década de depresión para los países del sur de Europa

El cuartel general de Bridgewater está a las afueras de Westport, en el Estado de Connecticut. John Cassidy pasó allí varios días mientras preparaba un reportaje para The New Yorker. Este periodista describe a Dalio de la siguiente manera: “Parece un viejo miembro de un grupo británico de rock progresivo”. Los que le conocen aseguran que lo que distingue a este inversor de otros es su profundo análisis económico y su ambición intelectual. Más que un trader millonario aspira a ser un filósofo de prestigio. Su día a día no se consume frente a una pantalla viendo las cotizaciones. La mayor parte de su tiempo la dedica a intentar ver cómo la economía y los movimientos financieros encajan en una estructura coherente. “Casi todo en esta vida es como una máquina. La naturaleza, la familia, el ciclo de la vida... Mi objetivo es llegar a interpretar cómo funciona la maquinaria de los mercados”, confesó a Cassidy.

Dalio ha escrito un texto de 100 páginas que es de obligada lectura para las nuevas contrataciones. Son sus “principios”. The Washington Post definía estas reglas como una mezcla entre un libro de autoayuda, un texto de gestión y unas reflexiones sobre las leyes de selección natural. El principio 24 reza así: “Pregúntate a ti mismo si te has ganado el derecho a tener una opinión”. El 17 dice: “Cuando has experimentado dolor, acuérdate de ese momento para reflexionar”.

Muchas mañanas, antes de ir a la oficina, dedica un rato a hacer meditación trascendental, una afición que le viene de un viaje que hicieron los Beatles a India. Una vez a la semana reúne a sus gestores en una cita bautizada como “¿qué está pasando en el mundo?”. A Dalio le gusta fomentar el debate entre su equipo y no le duelen prendas en echar la bronca en público si cree que alguien está equivocado. Su obsesión es derribar los egos individuales y uno de sus libros de cabecera es Los errores de Einstein. Las equivocaciones humanas de un genio. En Bridgewater hay dos reglas de oro. La primera es que no se puede hablar de un compañero si no está delante. La segunda es que todas las conversaciones se graban con un propósito de transparencia y aleccionamiento.

En su empresa todas las conversaciones se graban y no se puede hablar de un compañero si no está delante

La plantilla de la gestora supera las mil personas. Harvard y Princeton son los principales viveros donde se alimenta el departamento de recursos humanos. El 25% de los empleados es despedido o se marcha en los dos primeros años. La filosofía de Dalio ha creado un ambiente de trabajo que recibe tantas críticas como aplausos. La revista AR, que cubre información de fondos, citaba a un extrabajador de Bridgewater. “La compañía es una especie de culto. Está aislada, tiene un líder carismático y se rige por su propio dogma”. Su fundador se defiende y dice que es precisamente esta filosofía la que permite a la gestora ganar dinero para sus clientes. En octubre pasado Dalio participó en el show televisivo de Charlie Rose: “Somos lo opuesto a un culto. Nuestro principio número uno es ‘no creas en nada, piensa por ti mismo’. A partir de ahí iniciamos un proceso juntos para identificar la verdad. Es un sistema de creencias”.

Casado con Bárbara hace 34 años tiene cuatro hijos. Reparte su tiempo entre su vivienda en Connecticut y su piso de fin de semana en el Greenwich Village neoyorquino. Dentro de la jerga de los hedge funds Dalio es un inversor “macro”, es decir, sus apuestas se basan en tendencias económicas como la evolución de los tipos de interés, la inflación o el PIB. Su estrategia de inversión tiene dos pilares. El primero es la diversificación: en sus tres fondos tiene exposición a más de cien activos financieros de todo el mundo. La otra idea fuerza es la cobertura de riesgos y para ello juega con activos relacionados: si se pone largo (compra) sobre el platino se pondrá corto (vende) plata.

En los últimos 20 años ha hecho ganar 50.000 millones a sus clientes

Fue uno de los primeros en advertir de la burbuja de las hipotecas basura en EE UU. Incluso se puso en contacto con los asesores económicos de la Administración de Bush para avisarles de la que se avecinaba. Sus cartas a clientes son muy seguidas. En julio de 2007 escribía sobre “el préstamo sin sentido” que se había generado en EE UU. Meses después el mercado de las subprime se congeló. “Este es el escenario que habíamos previsto. Se va a extender al resto del sistema con la velocidad de un huracán”. El acierto de sus análisis ha hecho posible que su gestora haya logrado rentabilidades positivas desde que estalló la crisis. En 2011, por ejemplo, Bridgewater rentó un 23% en un año en el que la industria de los hedge perdió un 5% de media.

La gestora esquivó la crisis el pasado ejercicio apostando por la deuda pública de EE UU, los bonos alemanes y el yen, según explica The New York Times citando a fuentes cercanas a la compañía. En 2012 Dalio es optimista con la evolución del oro como una cobertura contra la inflación. Cree que los bancos centrales imprimirán aún más dinero para reducir la carga de su deuda. Además, prevé apostar contra el dólar australiano y diferentes divisas de países emergentes. Esta estrella de la gestión es especialmente pesimista con la situación de Europa. Un reportaje de Bloomberg recoge sus reflexiones sobre este punto: “Me preocupa que sean capaces de resolver sus problemas. Países deudores desarrollados como Grecia, España e Italia, que no pueden imprimir dinero para hacer más llevadero el pago de sus compromisos y compensar el lento crecimiento del crédito, tendrán una década de depresión”.

Dalio, siguiendo la doctrina de Warrent Buffett y Bill Gates, prevé donar parte de su fortuna. No pide disculpas ni por su dinero ni por su profesión, que muchos califican de especulación. Entiende el mercado como un sistema con sus propias reglas donde hay recompensa o castigo según se comporten los inversores de acuerdo con esas reglas. “La Bolsa es un juego de suma cero. Para ganar más que la media tienes que coger el dinero de aquellos que se equivocan”. Puro darwinismo.

Tu suscripción se está usando en otro dispositivo

¿Quieres añadir otro usuario a tu suscripción?

Si continúas leyendo en este dispositivo, no se podrá leer en el otro.

FlechaTu suscripción se está usando en otro dispositivo y solo puedes acceder a EL PAÍS desde un dispositivo a la vez.

Si quieres compartir tu cuenta, cambia tu suscripción a la modalidad Premium, así podrás añadir otro usuario. Cada uno accederá con su propia cuenta de email, lo que os permitirá personalizar vuestra experiencia en EL PAÍS.

¿Tienes una suscripción de empresa? Accede aquí para contratar más cuentas.

En el caso de no saber quién está usando tu cuenta, te recomendamos cambiar tu contraseña aquí.

Si decides continuar compartiendo tu cuenta, este mensaje se mostrará en tu dispositivo y en el de la otra persona que está usando tu cuenta de forma indefinida, afectando a tu experiencia de lectura. Puedes consultar aquí los términos y condiciones de la suscripción digital.