EE UU-Rusia: pulso de alto voltaje en el tablero europeo del gas

Moscú limita las exportaciones a una UE que recibe más combustible estadounidense por barco. La Casa Blanca perfila planes de contingencia con el sector privado

El suministro de gas a Europa es uno de los elementos clave de la crisis entre Rusia y Occidente. Los países del Viejo Continente son muy dependientes del combustible ruso, y tanto los hechos del pasado como los indicios del presente apuntan a que Moscú está en disposición de usar esta herramienta en la crisis que tiene a Ucrania como epicentro, lo que agrava el contexto de precios energéticos inusualmente altos en suelo europeo. En las últimas semanas, sin embargo, ha irrumpido en escena un nuevo factor que, sin cambiar el escenario de forma estructural, sí tiene una entidad considerable: las exportaciones de gas natural licuado (GNL) desde EE UU se han disparado.

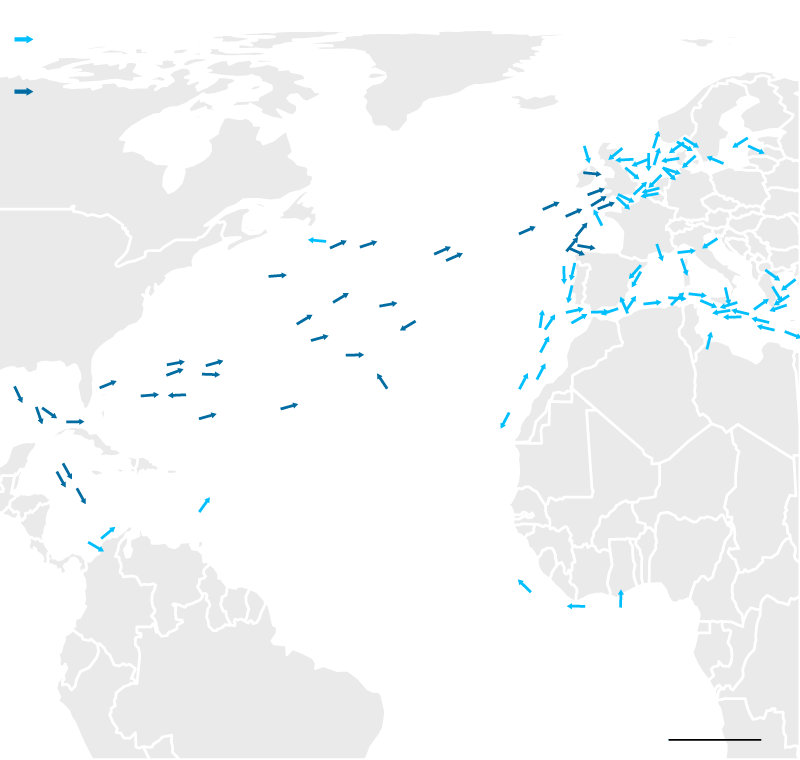

Hasta hace solo seis años la primera potencia mundial no ponía ni un metro cúbico de gas en los mercados internacionales, pero en este tiempo ha logrado aumentar tanto su producción que ya se perfila como el mayor exportador mundial por delante de Qatar y Australia. Impulsados por los máximos históricos marcados justo antes de Navidad —cuando el precio del gas en Europa se disparó hasta los 175 euros por megavatio hora, más del doble que hoy y 10 veces más que un año atrás— decenas de buques de transporte de GNL procedentes de EE UU han cambiado de destino sobre la marcha: la flotilla que se dirigía a Asia ha tomado rumbo a Europa sin solución de continuidad: de Shenzhen (China), Incheon (Corea del Sur) o Sodegaura (Japón) a Róterdam, Amberes o Sagunto.

Metaneros con destino

a Europa Occidental

Buques metaneros

Buques procedentes de EE UU

Posiciones aproximadas a 14 de enero

EE UU

Atlántico

1.200 km

En diciembre, los atraques de metaneros cargados de gas natural estadounidense en puertos europeos se dispararon un 33% respecto a noviembre y un 145% respecto al mismo mes del año anterior.

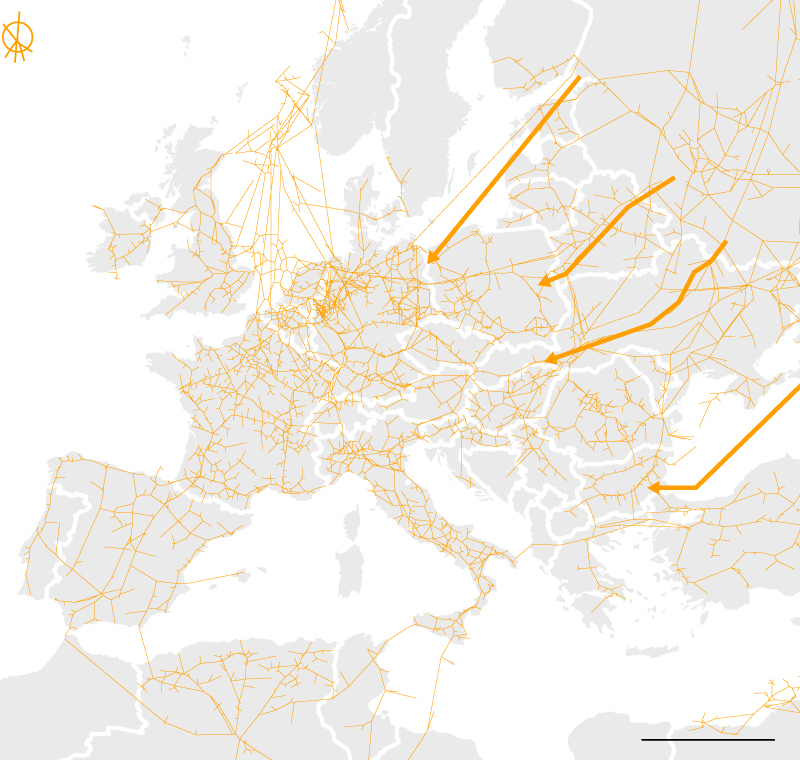

Entradas de gas

por tubo desde Rusia

Gasoductos

Nord Stream 1

Yamal

Mar del

Norte

A través

de Ucrania

TurkStream

600 km

Importaciones en la segunda semana de enero

| Millones de m³ | Variación mensual (%) | Variación anual (%) | |

|---|---|---|---|

| Nord Stream 1 | 1.113,1 | –6,8 | –6,7 |

| A través de Ucrania | 259,2 | –66,5 | –73,1 |

| TurkStream | 196,8 | –38,4 | 36,1 |

| Yamal | 59,4 | -84,4 | -92,5 |

Fuentes: Bloomberg y Bruegel.

“Algunos países asiáticos habían precomprado más gas de lo habitual en previsión de un invierno frío. Pero, a medida que iban viendo que el tiempo está siendo benigno, esas pujas desaparecieron del mercado al contado, los precios bajaron y los proveedores estadounidenses mandaron a Europa los buques que iban a ir a Asia”, explica Samantha Dart, jefa de análisis de gas natural del banco de inversión Goldman Sachs. Algunos de ellos, de hecho, cambiaron de rumbo cuando ya estaban en ruta. Según sus datos, en diciembre pasado los atraques de metaneros cargados de gas natural estadounidense en puertos europeos se dispararon un 33% respecto a noviembre y un 145% respecto al mismo mes de 2020.

La irrupción de EE UU en la ecuación europea del gas es una buena noticia para un continente sediento de energía y dependiente de su siempre inestable relación con Rusia. Así, ha pasado de no enviar ni un solo metro cúbico de este carburante en los mercados internacionales hace seis años, a convertirse en este ejercicio en el primer exportador de GNL del planeta, superando a dos actores de amplia trayectoria: Qatar y Australia.

Sin embargo, aunque significativa, esta tendencia no representa una panacea, especialmente en un momento de máxima tensión como el actual. “Si nos preguntamos si este incremento de exportaciones de GNL de EE UU es suficiente para arreglar la situación europea, la respuesta es no. No es una solución estructural. El volumen de importación de Rusia es tan amplio que la dependencia no es eludible solo con esa dinámica”, observa Simone Tagliapietra, experto en la materia del centro de estudios Bruegel. Además, subraya el experto, no puede olvidarse que las exportaciones estadounidenses responden a “una lógica puramente de mercado”. “El famoso gas de la libertad del que hablaba Trump no depende del Gobierno de Estados Unidos, e irá donde haya mejores precios”.

Aun así, la Casa Blanca, según una exclusiva de la agencia Reuters, está al habla con empresas del sector para perfilar planes de contingencia por si Rusia opta por un abrupto corte de grifo. A diferencia del caso estadounidense, la exportadora semiestatal Gazprom tiene una fortísima vinculación con la política. En el pasado, Moscú ha demostrado estar dispuesta a usar con contundencia el gas para defender sus intereses, como evidencian las crisis de 2006 y la muy aguda y prolongada de 2009.

En las actuales circunstancias, con una tensión geopolítica superior a la de entonces y unos 100.000 soldados desplegados en la frontera con Ucrania, hay múltiples síntomas de su disposición a utilizar esa herramienta de presión. Ya lo ha estado haciendo, y es racional pensar que lo haría con mayor intensidad en caso de la que la crisis precipitara, con una espiral de acción rusa en Ucrania, respuesta sancionatoria de Occidente, réplica del Kremlin en el sector gasístico.

Cabe notar que la distensión en el mercado procurada por el incremento de exportaciones de GNL de EE UU a Europa ha durado poco. Como si de un movimiento acción-reacción se tratase, Rusia —que en un año al uso aporta alrededor del 40% del gas que se consume en Europa, una cifra que se dispara hasta cerca del 100% en el norte y los bálticos— ha vuelto a cerrar el grifo de los tubos por los que fluye el gas ruso hacia la UE. Uno de ellos —el Yamal— ha estado seco varios días de las últimas semanas. Sin incumplir en ningún momento sus contratos de suministro a largo plazo —en lo que se escuda el Gobierno de Vladímir Putin siempre que es cuestionado por su responsabilidad en el estallido de la factura energética europea—, Gazprom está desaparecido del mercado de ventas al contado, clave en el proceso de fijación de precios.

Acuciado por los acontecimientos y en una extraña irrupción en una disputa que tiene más tintes políticos que económicos, el jefe de la Agencia Internacional de la Energía, Fatih Birol, ha alzado la voz esta semana contra Moscú por su papel en la crisis energética europea. La gasística semiestatal rusa ha afirmado en una entrevista en el Financial Times —las páginas salmón de referencia en los círculos de poder— que está enviando “al menos un tercio menos” de combustible del que podría. Y eso, constata Birol, está estrangulando el mercado comunitario.

El director de la rama de Energía del think tank Eurasia, Henning Gloystein, confía en que lo peor de la crisis ya haya pasado, en gran medida gracias a la llegada masiva de metaneros procedentes de EE UU. Pero cree que el “estrés” al que se han visto sometidos los mercados energéticos europeos es de tal envergadura que “aún pasarán muchos meses hasta que la situación se resuelva por completo y las reservas de gas vuelvan a llenarse de nuevo”.

La dependencia europea del gas natural importado es profunda. Con una producción interna que apenas da para cubrir el 10% de la demanda, el Viejo Continente tiene y tendrá que seguir mirando al exterior para asegurarse el abastecimiento. “Todo apunta a que, pese a los esfuerzos, la dependencia se prolongará en el tiempo. Rusia lo sabe y Europa se halla en una posición de debilidad”, comenta Tagliapietra. “Hay que constatar que, pese a que la crisis de 2009 puso muy en evidencia los peligros de la dependencia de Rusia, y pese a que se están haciendo esfuerzos en la transición energética, la realidad es que no se ha logrado una mejora sustancial. De hecho, el año pasado Gazprom ha alcanzado cuotas récord”.

El experto cree que las dificultades para reducir la dependencia de Rusia responden a obstáculos objetivos, pero también a decisiones políticas. “Alemania tiene una gran responsabilidad en que la vulnerabilidad europea frente a Rusia en este sector no se haya reducido”, dice Tagliapietra. Precisamente que Berlín niegue la autorización a la puesta en marcha al gasoducto Nord Stream 2 —ya construido y que duplica la capacidad de suministro directa desde Rusia a Alemania sorteando el tránsito en los países del Este— representa una de las grandes claves de respuesta de Occidente a posibles actividades agresivas del Kremlin en Ucrania. Pero a nadie se le escapa que, si bien la medida sería un fastidio para Moscú, Europa seguiría necesitando el suministro de mucho gas ruso por otras vías y durante muchos años.

La Comisión Europea acaba de incluir el gas en su propuesta de taxonomía verde, considerándolo relevante tanto como energía de transición como de fuente de respaldo en los momentos en los que las renovables —eólica y solar, sobre todo— no sean capaces de cubrir por sí mismas la demanda. La decisión ha causado una intensa polémica y cuenta con el rechazo de un nutrido grupo de Estados miembros, entre ellos España.

Además de encarecer la factura eléctrica a lo largo y ancho de la UE y disparar el coste para calentar millones de hogares, la escalada está suponiendo un duro peaje para la industria. Según las últimas cifras de Engie EnergyScan recogidas por Bloomberg, en los últimos días la demanda de gas del sector secundario ha marcado un nuevo mínimo desde el confinamiento de la pasada primavera por los parones temporales en la actividad de fábricas. Es la enésima ramificación de una crisis que aún no ha dado sus últimos coletazos. “Debemos estar preparados para otro año lleno de baches“, avisa Massimo Di Odoardo, vicepresidente y jefe de la división de gas de la consultora especializada Wood Mackenzie.

Las reservas, en mínimos desde que hay registros

Las menores inyecciones de gas natural procedente de Rusia y el consumo típicamente más alto durante la temporada invernal han llevado los depósitos europeos a su nivel más bajo para estas fechas desde que hay registros. Las reservas están al 48,6% de su capacidad, muy lejos tanto del 64,4% del mismo día del año pasado como del 66,5% de media de la última década. Una circunstancia en la que el jefe de la AIE, Fatih Birol, aprecia un alto grado de responsabilidad del Kremlin: "El déficit actual de almacenamiento en la UE se debe en gran parte a Gazprom", ha dejado caer esta semana en el Financial Times. Aunque solo representa el 10% de la capacidad total de almacenamiento, Birol cree que la mano de la gasística semiestatal rusa está detrás de aproximadamente la mitad del déficit de reservas. En un ejercicio al uso, exento de las fuertes presiones de Este, la suma de los depósitos subterráneos y las terminales de almacenamiento de GNL en los puertos no baja del 50% de su capacidad hasta bien entrado febrero.

De seguir la tendencia prevista, el volumen almacenado llegará al tramo inicial de la primavera (cuando el consumo cae y las inyecciones de gas aumentan) por debajo del 20%. Un nivel que, aunque suficiente para evitar el tan temido como cacareado apagón, es también lo suficientemente reducido como para sembrar la inquietud sobre si las próximas semanas son gélidas en lo meteorológico o extremadamente calientes en lo geopolítico. "La destrucción de demanda inducida por el precio más alto del gas sigue siendo necesaria para administrar los actuales niveles de almacenamiento en Europa Occidental", apunta Samantha Dart, de Goldman Sachs.