Las ventas impulsan los beneficios empresariales

Las compañías españolas cotizadas, sin contar a Abengoa, ganaron 44.781 millones de euros en 2017, un 21,2% más

Ha sido un largo y empedrado camino, pero los beneficios de las empresas españolas cotizadas se acercan poco a poco a los niveles previos al estallido de la crisis financiera. En 2007 se batieron todos los récords de ganancias corporativas. Nada menos que 60.155 millones de euros. Eran los días de vino y rosas; una época en la que los empresarios solo tenían “el cielo” como límite. Llegó entonces la Gran Recesión y las cuentas emprendieron su particular descenso al infierno, tocando suelo en el ejercicio de 2012 con un resultado neto agregado de apenas 13.400 millones. Desde entonces, y no sin algún que otro retroceso, las cifras se fueron enderezando. Lo hicieron primero a base de achicar agua, de planes de austeridad draconianos. Y, por fin, el pasado curso se recuperó el factor imprescindible para garantizar un crecimiento sostenido de los beneficios: unas ventas fuertes.

En 2017 los grupos del mercado continuo ganaron 49.058 millones de euros, un 67% más que el año anterior. Esta cantidad, sin embargo, conviene matizarla puesto que recoge un efecto contable distorsionador. Abengoa, gracias al beneficio no recurrente derivado de su reestructuración financiera, pasó de perder 7.629 millones en 2016 a apuntarse unas ganancias de 4.277 millones. Sin incluir los datos del grupo de ingeniería, el beneficio neto atribuido a los grupos cotizados se situó en 44.781 millones de euros, un 21,2% por encima de 2016.

“Los resultados empresariales de las compañías que tenemos en cartera han sido muy positivos, con crecimientos de doble dígito. Un mejor entorno económico y una buena gestión empresarial están detrás de estas buenas cifras”, subraya Iván Martín, presidente de Magallanes Value Investors.

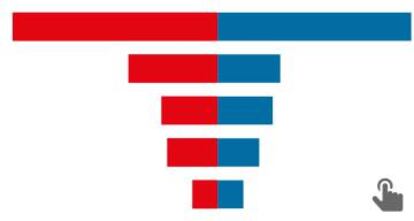

La tónica general en 2017 fue la de mejora de los beneficios. Sin embargo, el crecimiento resultó ser mayor entre las compañías de tamaño medio y pequeño, debido en parte a que en 2016 algunas de ellas se apuntaron abultadas pérdidas y la comparativa interanual les favorecía. Los grupos de mayor capitalización, incluidos en el índice Ibex 35, ganaron de forma conjunta 40.122 millones, un 16,26% más. Por su parte, el resto de sociedades del mercado continuo (sin Abengoa) incrementaron su resultado neto en un 90% hasta los 4.658 millones.

Inversiones de 30.200 millones

Soplar y sorber al mismo tiempo empieza a ser posible para muchas compañías cotizadas. La mejora de los resultados ha reforzado el flujo de caja corporativo y las empresas pueden seguir manteniendo a raya su deuda, o incluso bajarla, y de forma paralela redoblar su apuesta por las inversiones operativas para preparar el crecimiento futuro de sus beneficios.

Los grupos industriales del Ibex 35 (sin contar bancos y aseguradoras) cerraron el ejercicio de 2017 con una deuda financiera neta de 182.141 millones de euros, un 2,5% por debajo de los compromisos que tenían en diciembre de 2016. A pesar de que los tipos de interés siguen en mínimos y que el mercado tiene apetito por refinanciar los balances, muchas compañías todavía sienten las heridas de la crisis financiera y aceleran su desapalancamiento. La menor deuda, junto con la fortaleza de las cuentas empresariales, ha permitido que la ratio que compara la deuda con el resultado de explotación baje desde las 5,16 veces de media en el Ibex de 2016 a las 4,34 veces en 2017.

Tres de las compañías que destacaron el pasado año por soltar lastre fueron Telefónica, Repsol y ACS. La operadora bajó su deuda en 4.365 millones de euros, dejándola en 44.230 millones. Por su parte, la petrolera redujo su balance en 1.877 millones, mientras que la constructora cerró el curso con un mínimo histórico de deuda, 153 millones, tras quitarse de encima más de 1.000 millones. En el lado contrario, los grupos que más elevaron su deuda financiera neta fueron Iberdrola (3.626 millones más), Grifols (1.123 millones) y Abertis (990 millones).

Además, la mejora del ciclo económico ha permitido que los grupos no financieros del Ibex 35 realizaran inversiones operativas (capex) por valor de 30.229 millones de euros en 2017, cantidad que supone un incremento del gasto del 9,82% en relación con 2016. Telefónica lideró el capítulo de las inversiones con 8.697 millones de euros, un 2,5% por debajo del año anterior. Tras la operadora se situó Iberdrola, que disparó su capex un 38%, situándolo en 5.890 millones. También destacó el esfuerzo inversor de Repsol con un desembolso anual de 2.586 millones.

Las compañías del Ibex que más redujeron sus inversiones durante el pasado curso fueron todas empresas del sector energético, muy dependientes de la regulación gubernamental: Enagás, Gas Natural y Red Eléctrica, por este orden.

“La temporada de resultados, aunque fue en línea con lo esperado por el mercado, no ha estado nada mal. El flujo de caja se ha recuperado y permite a las empresas ultimar su desendeudamiento, para volver a crecer en el futuro. De cara a 2019, las empresas han sido, en general, bastante cautas a la hora de marcarse objetivos, pero creo que se debe a que no desean ponerse demasiada presión encima más que a falta de visibilidad en sus negocios”, indica Ignacio Cantos, director de inversiones de atl Capital.

Cifras de mayor calidad

Más allá del beneficio neto —que siempre es una partida más voluble y moldeable al estar sujeta a ajustes contables o fiscales, saneamientos y extraordinarios—, los expertos consultados destacan que el verdadero valor de las cifras corporativas logradas en 2017 está en la parte alta de las cuentas. Las ventas totales de las compañías cotizadas ascendieron a 562.134 millones de euros, con una mejora del 7,62% respecto a 2016.

“Se nota que el ciclo económico es favorable. El hecho de que las ventas crezcan es muy positivo porque es un factor que da calidad a los resultados. Las medidas encaminadas al ahorro de costes están muy bien, pero llega un momento en que ya no se puede recortar mucho más salvo en temas de digitalización. La facturación crece, y eso que el entorno no ha sido el más favorable debido a la fuerte apreciación del euro durante los últimos meses”, según Natalia Aguirre, responsable del departamento de análisis de Renta 4 Banco.

La mejora de las ventas llega además en un momento en el que las estructuras de costes de las empresas están todavía muy controladas fruto de las políticas de austeridad que se han aplicado. Eso genera un fenómeno que los economistas definen como “apalancamiento operativo”. Es decir, se produce un efecto multiplicador que provoca que el crecimiento de los ingresos, aunque sea pequeño, se traslade con mayor intensidad al beneficio operativo. “La eficiencia de las compañías es ahora mucho mayor gracias a los esfuerzos de los últimos años”, dice Ignacio Cantos.

Gracias a esta eficiencia, el resultado de explotación de las compañías cotizadas, partida que refleja la evolución del negocio orgánico (grosso modo, ingresos menos gastos), se situó en 76.920 millones, un 8,94% por encima del logrado en 2016.

Otra de las conclusiones que deja la campaña de resultados es que, aunque el negocio doméstico por fin ha despertado, la dependencia que tienen las compañías de sus filiales en el exterior no para de aumentar como demuestra el hecho de que la aportación internacional a la facturación alcanzó en 2017 un nuevo récord histórico.

En 2017 España volvió a ser una de las economías que más crecieron de la zona euro, con una mejora del PIB del 3,1%. Este dinamismo, que ha traído un descenso de la tasa de paro, junto con unos tipos de interés todavía en mínimos han incentivado el consumo, aunque todavía no en una cuantía suficiente para verse reflejada en las ventas domésticas de las corporaciones. Las empresas del Ibex 35 (sin incluir a ArcelorMittal, que no presenta cifras de ingresos segmentadas geográficamente) registraron una cifra de negocio en España valorada en 141.170 millones de euros, solo un 1,83% por encima de la obtenida un año antes.

En cambio, las actividades en el exterior vivieron un gran año. Los ingresos internacionales de los grupos del Ibex 35 sumaron 287.718 millones, con un crecimiento interanual del 8,93%. Este buen comportamiento permitió que su peso en las ventas totales del índice selectivo pasara del 65,5% del total hasta rebasar el 67%, cifra jamás vista hasta ahora.

El comportamiento de las filiales foráneas no fue, sin embargo, homogéneo. El pasado año, las grandes empresas generaron ingresos en los países de la Unión Europea (UE) por valor de 83.235 millones, un 3,26% más. La UE aportó el 19,3% de la facturación del Ibex, cifra ligeramente por debajo de 2016.

Tras unos años complejos, el tradicional granero de ventas de las empresas españolas, América Latina, volvió a dar alegrías. De acuerdo con la nomenclatura del informe oficial de resultados que tienen que enviar las sociedades a la CNMV, la facturación en la zona denominada como “resto de países”, y que incluye fundamentalmente los negocios latinoamericanos, mejoró un 7,6%, situándose en 93.760 millones. Pero el segmento que más creció fue el formado por los países de la OCDE. Aquí los ingresos totalizaron 110.655 millones, un 14,5% más que un año antes. Los mercados de la OCDE (con gran peso sobre todo de EE UU y México) ya aportan el 25,8% de las ventas totales del Ibex.

Por sectores, el que más peso tiene en la Bolsa española es la banca. Se trata de un negocio que ha dejado atrás lo peor de la crisis (saneamientos extraordinarios por su exposición al ladrillo), pero que tiene dificultades para hacer crecer sus beneficios de forma orgánica debido a los bajos tipos de interés. La gran banca (Santander, BBVA, Caixabank, Bankia, Sabadell y Bankinter) ganó de forma agregada 13.623 millones en 2017, un 7% más. “Fue un año de transición para el margen de intereses de los bancos que ha dejado de caer. Habrá que ver cómo mejora el euríbor, que de momento sigue muy bajo, para confirmar si la mejoría del beneficio es sostenida”, asegura Natalia Aguirre.

Tampoco fue un año de grandes alegrías para otro de los sectores clásicos del mercado español como es el de las eléctricas. La meteorología (gran sequía) pasó factura a las cuentas de las utilities. En cambio, los resultados de Repsol sí sorprendieron positivamente al mercado, tanto en sus actividades de exploración como en las de refino y marketing. La petrolera incrementó sus ventas un 20% y ganó un 22% más. Además, sus previsiones para 2018 gustaron a los inversores, que valoraron también su compromiso con la reducción de la deuda. Un caso parecido fue el de Telefónica, que, a pesar de no tener crecimiento en sus ventas, logró una mejora del 32% en su beneficio atribuido y pisó el acelerador para aligerar su balance.

El número de trabajadores crece un 3,6%

La mejora de la coyuntura económica, traducida en un crecimiento generalizado de los beneficios empresariales, se reflejó también en la fuerza laboral empleada. Las compañías incluidas en el Ibex 35 cerraron 2017 con una plantilla media conjunta de 1,39 millones de personas, un 3,6% más que en el mismo periodo del año anterior, según los datos registrados en la CNMV.

Las cifras agregadas hablan de que el pasado curso se crearon cerca de 49.000 puestos de trabajo no solo en España, sino en todas las áreas geográficas donde tienen presencia los grandes grupos cotizados nacionales. Sin embargo, hay que hacer una nota a pie de página, ya que este incremento se ve afectado por la integración de las fuerzas laborales de empresas que han participado en algún movimiento de integración como Siemens Gamesa, Bankia (absorción de BMN) o Indra tras la adquisición de Tecnocom, entre otras. Por tanto, en esa foto positiva para el empleo hay muchos puestos que no se corresponden de forma estricta con nuevas contrataciones.

En el aumento de las plantillas tuvieron más protagonismo los hombres que las mujeres durante 2017. El número de hombres que trabajan para las empresas del Ibex 35 es de 737.938, un 4,55% más que un año antes, mientras que la presencia de mujeres en las mismas compañías suma 657.143, con un alza de solo el 2,6%. Este desigual crecimiento se ha traducido en un aumento de peso de los varones en las plantillas del Ibex, pasando de representar el 52,4% del total en 2016 a ser el 52,89%.

Banco Santander es la compañía del índice selectivo que tiene más trabajadores. Al cierre de 2017 tenía una platilla media formada por 195.732 personas, un 2,13% más que un año antes. Tras la entidad financiera se sitúa ACS, que ha mejorado su fuerza laboral en un 11% hasta los 181.527 empleados.

Tu suscripción se está usando en otro dispositivo

¿Quieres añadir otro usuario a tu suscripción?

Si continúas leyendo en este dispositivo, no se podrá leer en el otro.

FlechaTu suscripción se está usando en otro dispositivo y solo puedes acceder a EL PAÍS desde un dispositivo a la vez.

Si quieres compartir tu cuenta, cambia tu suscripción a la modalidad Premium, así podrás añadir otro usuario. Cada uno accederá con su propia cuenta de email, lo que os permitirá personalizar vuestra experiencia en EL PAÍS.

¿Tienes una suscripción de empresa? Accede aquí para contratar más cuentas.

En el caso de no saber quién está usando tu cuenta, te recomendamos cambiar tu contraseña aquí.

Si decides continuar compartiendo tu cuenta, este mensaje se mostrará en tu dispositivo y en el de la otra persona que está usando tu cuenta de forma indefinida, afectando a tu experiencia de lectura. Puedes consultar aquí los términos y condiciones de la suscripción digital.