Alba busca socios para invertir en el exterior

El ‘holding’ de los March tiene 600 millones en caja y ve pocas oportunidades en el mercado español

Corporación Financiera Alba es el brazo inversor del Grupo March. Desde su creación en 1986 su vocación ha sido la de adquirir participaciones en empresas españolas, salvo alguna excepción como Vodafone o Carrefour. Sin embargo, este perfil eminentemente doméstico va a cambiar pronto. La falta de oportunidades en el mercado nacional, unido a una situación de tesorería excepcionalmente alta (600 millones), lleva a los gestores de Alba a replantearse su estrategia. "En los próximos 12 o 24 meses tenemos que invertir unos 1.000 millones de euros. Sería fantástico si lográsemos que la mitad de ese dinero fuese a empresas extranjeras", señala Santos Martínez-Conde, consejero delegado de la entidad.

En este salto exterior la idea inicial de Alba es centrarse en grupos cotizados europeos, fundamentalmente en Francia, Alemania, Suiza, Bélgica y los países nórdicos. "Esta aventura internacional queremos hacerla a través de alianzas con grupos familiares que tengan una filosofía similar a la nuestra. En España tenemos un gran conocimiento del mercado y contamos con fuentes de información. Eso no ocurre en otros países. Buscamos coinvertir con socios locales y, a cambio, los invitamos a ir de nuestra mano en las opciones que se planteen aquí", describe este ejecutivo, con una amplia trayectoria en los mercados financieros.

Buena parte de la liquidez acumulada por Alba, y que ahora quieren usar en su apertura al exterior, tiene su origen en el proceso de desinversión en ACS. La constructora es la participada más antigua en la cartera, con casi 30 años de antigüedad ya que eran accionistas de Ginés Navarro, una de las empresas que se fusionaron para dar lugar al grupo. El grupo financiero de la familia March llegó a acumular más del 20% del capital de ACS. La salida del consejo de la compañía ha liberado a Alba de ciertos corsés regulatorios, acelerando con ello el proceso de desinversión. En 2016 vendieron el 4,17% de las acciones y en los primeros meses de este año se han desprendido de un 2,3% adicional, reduciendo la participación al 5,2% actual. En el mercado se especuló que el motivo de la salida de ACS se debía a un enfrentamiento con Florentino Pérez, circunstancia que desde Alba niegan. Insisten en que se debe a una decisión puramente financiera de una inversión madura y que ha generado una tasa interna de retorno (el índice que mide la rentabilidad) del 11,4% anual durante más de 19 años.

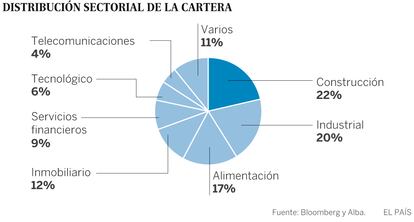

La cartera de Alba en sociedades cotizadas se completa con presencia en Acerinox (19% del capital al cierre de 2016), BME (12,1%), Ebro Foods (10%), Indra (11,3%), Euskaltel (11%), Viscofan (11%), Parques Reunidos (14,83%) y Clínica Baviera (20%). "Al ser un holding familiar, nuestra filosofía de inversión es de muy largo plazo. Operamos con mucha prudencia y siempre primamos la creación de valor sobre la cuenta de resultados anual", dice Martínez-Conde.

En el mercado, Alba es percibido como un accionista estable. Por este motivo, muchos intermediarios, banqueros de inversión o incluso dueños de compañías se acercan a las oficinas de la entidad —comparte edificio en Madrid con la Fundación March— para cortejarlos. No todos lo consiguen, ya que para convencerlos deben primero aceptar sus reglas. La primera es que siempre toman participaciones minoritarias, pero lo suficientemente significativas como para estar en el consejo. "Nos interesa mucho tener un buen flujo de información y eso solo se consigue si estas en el consejo. Además, queremos contribuir en el desarrollo de las compañías en las que estamos, sobre todo en aspectos como la política financiera y la planificación estratégica". En este sentido, ven con buenos ojos la posible fusión de Euskaltel con Telecable. "Todo lo que sea ganar masa crítica y obtener sinergias hay que explorarlo. Es una operación atractiva aunque hay que ver si llega a buen puerto".

Gobierno corporativo

La segunda norma es que la empresa debe contar con buenas prácticas en materia de gobierno corporativo. "Todavía hay muchas empresas que se limitan a los aspectos formales, van a cumplir la norma más que a sentir el gobierno corporativo como algo positivo para los accionistas". Otra seña de identidad de Alba es que siempre entra en el capital de las empresas de forma amistosa. "Nunca hacemos operaciones hostiles. Antes de invertir siempre hablamos con el presidente para preguntarle si somos bienvenidos". La última regla es que evitan adquirir acciones de compañías que operan en sectores con mala imagen o que son socialmente discutidos. "Nos preocupan mucho los aspectos vinculados a la reputación".

Una de las posibles vías de inversión de Alba son las salidas a Bolsa. En los próximos meses están previstos varios estrenos en el parqué —Prosegur Cash, Gestamp y Aernnova, entre otros— y el consejero delegado del holding no descarta ninguna opción. "Estudiamos todas las OPV, aunque luego entramos en muy pocas".

La entidad también tiene parte de su cartera en sociedades no cotizadas (Mecalux, Panasa, Flex, Siresa...). La inversión en este tipo de compañías se hace, bien a través de Alba si son adquisiciones con una valoración elevada, o a través de Artá Capital. Esta sociedad de capital riesgo ha levantado ya dos fondos, de 400 y 300 millones de euros, y permite al grupo ofrecer la posibilidad de coinversión a sus clientes de banca privada. "Son operaciones de 80 millones como máximo y el plazo de permanencia es de 10 años. En el primer fondo tomábamos participaciones minoritarias, pero con el segundo estamos abiertos a tomar el control. Eso ha pasado con la adquisición del 100% de Gascan, uno de los líderes en gas propano de Portugal". Alba ganó 407 millones de euros en 2016, un 51% más, y el valor neto de sus activos se situó en 3.989 millones.

Tu suscripción se está usando en otro dispositivo

¿Quieres añadir otro usuario a tu suscripción?

Si continúas leyendo en este dispositivo, no se podrá leer en el otro.

FlechaTu suscripción se está usando en otro dispositivo y solo puedes acceder a EL PAÍS desde un dispositivo a la vez.

Si quieres compartir tu cuenta, cambia tu suscripción a la modalidad Premium, así podrás añadir otro usuario. Cada uno accederá con su propia cuenta de email, lo que os permitirá personalizar vuestra experiencia en EL PAÍS.

¿Tienes una suscripción de empresa? Accede aquí para contratar más cuentas.

En el caso de no saber quién está usando tu cuenta, te recomendamos cambiar tu contraseña aquí.

Si decides continuar compartiendo tu cuenta, este mensaje se mostrará en tu dispositivo y en el de la otra persona que está usando tu cuenta de forma indefinida, afectando a tu experiencia de lectura. Puedes consultar aquí los términos y condiciones de la suscripción digital.