Seguimos endeudados, pero ya no destacamos

Más que nunca son necesarias políticas de estímulo a la demanda interna

Continúa descargando la borrasca en los mercados financieros, hasta el punto de que nuestro Banco Central Europeo (BCE) ha tenido que salir esta semana a la palestra a tratar de levantar los ánimos prometiendo que, si las cosas siguen así, en marzo tomará nuevas medidas que relajen aún más la política monetaria. Tenemos suerte con que la dirección del Banco la ocupe un italiano con finezza y oficio para hacerlo navegar por aguas peligrosas e incluso prohibidas para algunos.

Lo que no parece conseguir el señor Draghi es que los países que tienen margen de maniobra en el ámbito fiscal —léase Alemania— la utilicen para hacer políticas expansivas. A la zona euro empieza a fallarle la demanda externa, pero tiene un notable superávit en su balanza de pagos por cuenta corriente, lo que indica que no gasta en consumo e inversión lo que podría. Ahora más que nunca son necesarias políticas de estímulo a la demanda interna, lo que no quiere decir que se deban dejar de lado las políticas de oferta —mejoras en el funcionamiento de los mercados— incluyendo los saneamientos del sistema financiero y del sector público, todavía inconclusos en muchos países.

A la zona euro, y especialmente a España, nos viene muy bien la política del BCE. No es ciencia ficción imaginar las tensiones que se habrían desatado de nuevo en la zona —subidas notables de las primas de riesgo en los países del sur y restricciones financieras— a raíz de la inestabilidad que registran los mercados y de la incertidumbre política en algunos países, sobre todo en España. Lo que debieran tener claro los dirigentes políticos es que el mantenimiento de las favorables condiciones financieras de que disfrutamos obedece a la actuación del BCE, y que esta tiene fecha de caducidad, por lo que no debiera bajarse la guardia y dejar de progresar en la reducción de las vulnerabilidades que todavía tenemos, que son muchas.

Hablando de vulnerabilidades, recientemente hemos conocido las cuentas financieras de los sectores institucionales del tercer trimestre. Estas cuentas recogen, por un lado, las operaciones de adquisición de activos y pasivos financieros llevadas a cabo en cada trimestre y, por otro, la situación del balance financiero de cada sector en el último día del mismo, del que destaca la deuda bruta.

Comercio exterior

Tras el mal dato de octubre, las exportaciones se recuperaron en noviembre, pero insuficientemente, de forma que la media de octubre y noviembre, con datos corregidos de estacionalidad, da una caída de casi en 2% en volumen respecto a la media del tercer trimestre. No obstante, esta caída no se traduciría en una aportación negativa del comercio exterior al crecimiento del PIB, ya que las importaciones cayeron algo más. En el acumulado de enero a noviembre las exportaciones crecieron un 4,3% en valor y un 3,6% en volumen. Las importaciones aumentaron más en volumen, un 6,1%, lo que significa que en el conjunto del año la aportación del comercio al crecimiento real del PIB sí ha sido negativa; pero aumentaron menos en valor, un 3,8%, debido a la caída de un 26% de los precios de las importaciones energéticas. Ello permitió reducir ligeramente, un 1,2%, el déficit comercial.

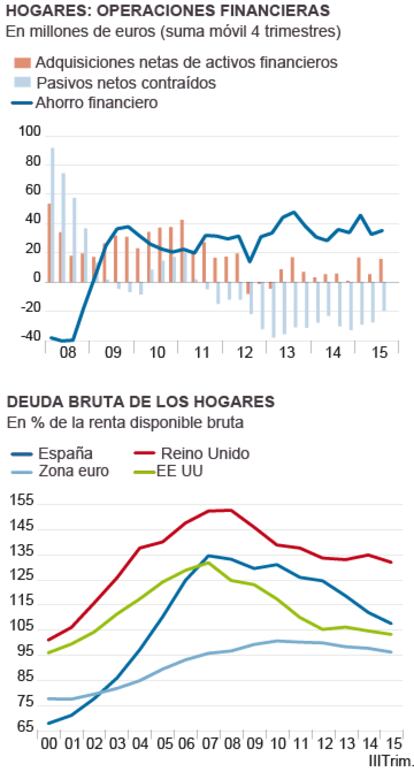

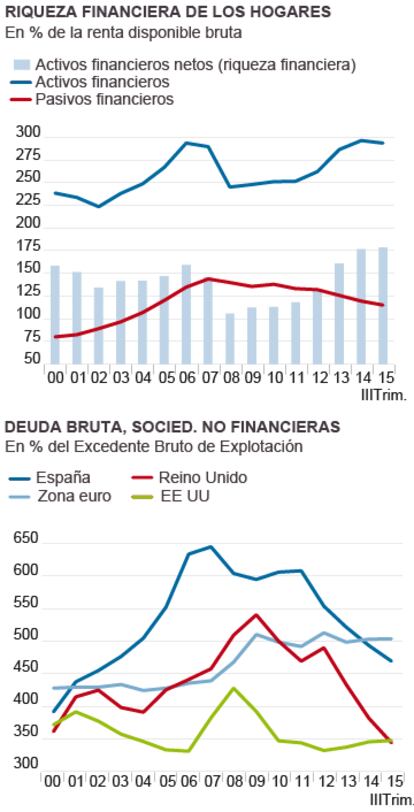

En los cuatro últimos trimestres los hogares, después de financiar su consumo e inversión —vivienda fundamentalmente— tuvieron un excedente (ahorro financiero) de algo más de 35.000 millones de euros. Siguiendo la pauta habitual de los últimos años, sólo el 45% del mismo lo dedicaron a adquirir activos financieros y el resto, a reducir sus pasivos. Ello les permitió seguir reduciendo su deuda bruta, que se situó en el 107,7% de su renta disponible bruta, 27 puntos menos que el máximo alcanzado en 2007. Todavía está unos 11 puntos por encima de la media de la zona euro, pero es similar a la de EE UU y más baja que la del Reino Unido. Por otro lado, la reducción de los pasivos, unida a la revalorización de los activos, hace aumentar la riqueza financiera neta de los hogares a niveles notablemente superiores a los de antes de la crisis. Ello, unido a la caída de los precios de las viviendas, explicaría en gran parte el aumento en la desigual distribución de la misma, ya que la riqueza de los ricos está compuesta mayoritariamente por activos financieros, mientras que sucede lo contrario en el caso de los menos ricos.

En el caso de las sociedades no financieras, su deuda también sigue descendiendo. En el tercer trimestre representaba 4,7 veces el excedente bruto de explotación anual, la misma ratio que en 2003 y después de alcanzar 6,5 veces en 2007. Además, ya se situó por debajo de la media de la zona euro, que estaba en 5 veces el excedente. En EE UU y Reino Unido dicha ratio era de 3,5 veces, lo que indica que sus empresas están menos endeudadas (más capitalizadas), lo que en el contexto financiero actual no es una ventaja, pero sí lo es a medio y largo plazo.

Ángel Laborda es director de coyuntura de la Fundación de las Cajas de Ahorros (FUNCAS).

Tu suscripción se está usando en otro dispositivo

¿Quieres añadir otro usuario a tu suscripción?

Si continúas leyendo en este dispositivo, no se podrá leer en el otro.

FlechaTu suscripción se está usando en otro dispositivo y solo puedes acceder a EL PAÍS desde un dispositivo a la vez.

Si quieres compartir tu cuenta, cambia tu suscripción a la modalidad Premium, así podrás añadir otro usuario. Cada uno accederá con su propia cuenta de email, lo que os permitirá personalizar vuestra experiencia en EL PAÍS.

¿Tienes una suscripción de empresa? Accede aquí para contratar más cuentas.

En el caso de no saber quién está usando tu cuenta, te recomendamos cambiar tu contraseña aquí.

Si decides continuar compartiendo tu cuenta, este mensaje se mostrará en tu dispositivo y en el de la otra persona que está usando tu cuenta de forma indefinida, afectando a tu experiencia de lectura. Puedes consultar aquí los términos y condiciones de la suscripción digital.