Me declaro en concurso de acreedores

Apenas 700 particulares usan cada año en España esta fórmula, frecuente en otros países La ley de segunda oportunidad abre otra puerta al perdón de las deudas y su negociación

Los números rojos danzan sobre las cuentas de Juan Muñoz Pino, un protésico dental de 50 años, cuando por su cabeza circula la idea de que un suicidio puede ser mejor solución que un desahucio. Muñoz hace lo que parece recomendable en estos casos: habla con su abogado, visita a un psiquiatra y éste le deriva a un psicólogo. De este camino atormentado surgió una solución poco frecuente en España: declararse insolvente. Casi dos años después, no es que sea un hombre feliz, pero podrá pagar lo que debe después de que un juez haya aprobado su convenio con los acreedores y le hayan perdonado una parte de sus deudas. Durante los próximos cuatro años, podrá separarse de cualquier mujer pero no de Laia Folguera. Laia es su administradora concursal.

Su vida está sometida a un plan de pagos como quien precisa ventilación asistida. Si necesitara más gasoil para la calefacción porque el invierno se hace duro, habrá de pedirle permiso a Laia; si quiere adquirir un coche de segunda mano, Laia tendrá la última palabra. Su abogado remite un informe semestral al juez y ella administra su bolsillo; es una mujer rubia que guarda en un archivador todo aquello que en la vida de Muñoz se resume en números, su pasado contable y la posibilidad de un futuro en paz.

Laia escarba con sus dedos en el expediente y encuentra lo que busca: Muñoz debía 540.427 euros, de los cuales 418.504 correspondían a deuda bancaria, 7.000 a la Agencia Tributaria y 600 a la Seguridad Social, y el valor de su casa no sobrepasaba los 250.000 euros. Era un hombre arruinado para toda la vida, que es lo que suele ocurrir en España. Lo dice bien claro el artículo 1.911 del Código Civil: “El deudor responde con todos sus bienes presentes y futuros”. Una deuda nunca se cancela. Incluso, se hereda.

La clave, en el caso de Muñoz, fue doblegar la resistencia del banco: “Al final, los bancos son personas”, explica Laia. “Durante meses, quien gestionaba su deuda en el banco se negaba a cualquier acuerdo. Felizmente, esta persona fue sustituida y pudimos ver un resquicio”. En el bufete Jausas, de Barcelona, Muñoz es un caso de éxito.

"En Estados Unidos, país con mayor tolerancia al fracaso, la gran mayoría de casos de insolvencia lo son de consumidores"

Que un ciudadano tenga derecho a una segunda oportunidad, pueda cancelar deudas y volver a empezar es posible en España desde 2003, cuando la ley concursal introdujo la posibilidad de que un particular pudiera declararse en concurso de acreedores. Pero es mucho más probable que suceda desde el pasado febrero. Se aprobó entonces una ley de segunda oportunidad que, en este punto, ha tratado de paliar los problemas de la fórmula anterior.

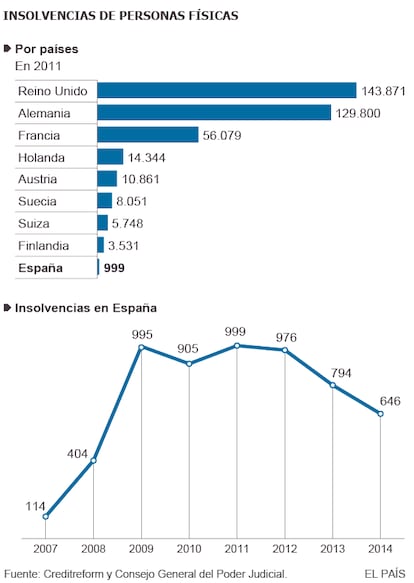

El sistema inicial de la ley de 2003 no funcionaba porque exigía un acuerdo entre acreedor y deudor. En el caso de la deuda hipotecaria, la más importante para la mayoría de las familias, si el banco no colaboraba de forma voluntaria —y pocas veces lo hacía— no había arreglo. De hecho, en 2010, en plena crisis, frente a los casi 5.000 concursos de acreedores de empresas, solo hubo algo más de 900 de particulares, cifra que en 2014 bajó hasta los 646. De ellas, además, casi ninguna tuvo éxito. La media de los últimos años es de unos 700 casos al año.

En otros países los particulares tienen muchas más facilidades para acogerse a medidas de este tipo. “En Estados Unidos, país con mayor tolerancia al fracaso y con una cultura empresarial muy arraigada”, explica el abogado David Grasa, del despacho MMM, “la gran mayoría de casos de insolvencia lo son de personas físicas”. “En 2014 hubo 884.956 (entre liquidación, convenio y plan de pagos), de un total de 911.086 casos de insolvencia”, explica. Las estadísticas reflejan 129.800 casos en Alemania en 2011, 143.871 en Reino Unido y 56.079 en Francia, frente a los 999 de España ese año.

Para mejorar estas cifras, la ley de emprendedores de 2013 incluyó algunos avances. Y la de segunda oportunidad, de febrero de 2015, estableció mecanismos de mediación y permitió que los jueces puedan aprobar planes de pagos de las deudas —incluyendo la hipotecaria— a cinco años que dejan al deudor una cantidad suficiente al mes para poder vivir.

Juan Muñoz logró renegociar su deuda con los bancos y obtener una quita

Grasa llevó el caso de una pareja de jubilados cuya deuda fue exonerada por un juzgado. Sucedió hace un mes en el número 10 de lo Mercantil de Barcelona. El matrimonio tenía cinco hijos. “Él era un ex trabajador de La Caixa, ella una profesora”, explica. “Tenían una situación estable que se rompe a mediados de 2011 como consecuencia de gastos imprevistos porque dos de los miembros de la familia sufren un cáncer. Habían solicitado unos créditos y pagaban regularmente su hipoteca. La ley dice que se liquiden los bienes, pero se pudo dejar en suspenso la venta de la casa porque no reportaba beneficios ni para los deudores ni para el acreedor. Se pudo excluir ese bien y al final les ha quedado una deuda sana que podrán pagar”.

José Manuel de Castro fue el juez que dictó el auto: “Hubo suerte. Les pilló la llegada de la nueva ley y así pudimos cerrar el caso sin que vendieran su vivienda. De lo contrario habría sido más dificultoso”. Castro, como su colega José María Fernández Seijo, del 3 de Barcelona, se han caracterizado por su sensibilidad para salvar la situación de algunas familias. Seijo consiguió en 2011 exonerar de sus deudas a un matrimonio de jubilados que entró en concurso en 2007, no pudo pactar un plan de pagos y liquidó sus bienes. Seijo interpretaba en el auto que las deudas pendientes se deben extinguir “una vez que se han agotado todas las vías”.

Tanto Seijo como Castro sostienen que la ley de segunda oportunidad es un paso. “Es un poco laberíntica, pero permite un sistema más ágil y barato. Llega cuando en España mucha gente está exhausta”. Ambos reconocen que los bancos empiezan a facilitar acuerdos a cambio de confidencialidad: “No quieren repercusión mediática”.

Con la nueva ley, el deudor acude a un notario, que debe nombrar un mediador, quien tratará de poner de acuerdo a las partes. Julio Rocafull es mediador: “La mediación está pensada para hacer borrón y cuenta nueva. Pero es difícil que los bancos acepten quitas del 90%”. Otros expertos consultados son escépticos respecto a las posibilidades de la reforma.

“Es un poco inútil. Quien está mal, no es que no pueda pagar a un abogado, es que no puede pagar ni al enterrador”. Jesús María Ruiz de Arriaga, presidente de Arriaga Asociados, se expresa con esa rotundidad. “En España”, sentencia, “los bancos han tenido una influencia importante en los políticos y por eso han sido tan depredadores”. “Nadie gana con esto”, opina. “Tampoco el Estado, porque la persona que no puede pagar se va a la economía sumergida. Tengo clientes que vienen al despacho con su casa a cuestas: antes de entrar en el despacho pasan al baño y se dan una ducha”.

Juan Muñoz vivirá pendiente de un plan de pagos durante los próximos cuatro años. Vendió su casa y reside con su hermana, pero no habrá sido desahuciado ni expulsado del sistema, que es lo que suele suceder en España con todo aquel que no pueda pagar sus deudas: cualquier nómina, cualquier cuenta corriente a su nombre, cualquier patrimonio será perseguido hasta el final de la deuda... o el final del deudor.

El perdón en tres leyes

La posibilidad de acogerse a un concurso de acreedores se regía por la Ley concursal de 2003. Los particulares necesitaban un acuerdo con los acreedores para iniciar el proceso, pero los bancos se negaban por sistema.

Posteriormente llegó la Ley de Emprendedores en 2013 que abría una segunda oportunidad para empresarios y autónomos. Ofrecía la posibilidad de una mediación con condiciones: el deudor tiene que pagar los créditos hipotecarios, sus deudas con Hacienda y Seguridad Social y el 25% de los créditos restantes. Y entonces podía disfrutar de una quita.

Ley de segunda oportunidad llega en febrero de 2015 como una reforma de la anterior. Se amplía a particulares. Mientras se negocia se detiene la ejecución hipotecaria durante dos meses. Cuando acuden al concurso se liquida su patrimonio, incluída la vivienda. Se establece un plan de pagos para cinco años con la deuda pendiente adaptado a su economía. Si obra de buena fe, pasado ese tiempo se libera de las deudas pendientes.

Tu suscripción se está usando en otro dispositivo

¿Quieres añadir otro usuario a tu suscripción?

Si continúas leyendo en este dispositivo, no se podrá leer en el otro.

FlechaTu suscripción se está usando en otro dispositivo y solo puedes acceder a EL PAÍS desde un dispositivo a la vez.

Si quieres compartir tu cuenta, cambia tu suscripción a la modalidad Premium, así podrás añadir otro usuario. Cada uno accederá con su propia cuenta de email, lo que os permitirá personalizar vuestra experiencia en EL PAÍS.

¿Tienes una suscripción de empresa? Accede aquí para contratar más cuentas.

En el caso de no saber quién está usando tu cuenta, te recomendamos cambiar tu contraseña aquí.

Si decides continuar compartiendo tu cuenta, este mensaje se mostrará en tu dispositivo y en el de la otra persona que está usando tu cuenta de forma indefinida, afectando a tu experiencia de lectura. Puedes consultar aquí los términos y condiciones de la suscripción digital.