Recortes a contrarreloj en ACS

El grupo, apremiado por la deuda y por los mercados, acelera desinversiones

ACS pone a prueba estos días una mala salud de hierro. Sigue acumulando pedidos y adjudicaciones en medio mundo, y sigue siendo uno de los mayores conglomerados empresariales de construcción y servicios, pero arrastra una elevada deuda, tiene dificultades para financiarse en los mercados y ha recibido una seria advertencia de Deloitte. La auditoria cree que, una vez concluida la reforma energética en España, debe consolidar en sus cuentas —las de cierre de 2014 las presentará a finales de febrero— la onerosa deuda de sus activos de energía renovable que mantiene clasificados desde 2010 como “activos en venta”. Eso o culminar ya su enajenación.

Para afrontar estos problemas la compañía que preside Florentino Pérez ha realizado en los últimos meses desinversiones en la matriz y en sus filiales, ha amortizado anticipadamente dos emisiones de bonos y ha reducido su participación en Iberdrola. Y prepara casi a contrarreloj, lo anunció el jueves pasado a la Comisión Nacional del Mercado de Valores, la salida a Bolsa de su negocio de energías renovables, que suma 689 megavatios (MW) de potencia, a través de una oferta de venta de acciones que quiere lanzar en próximas fechas.

La colocación se circunscribirá al 51% de las acciones de Saeta Yield, filial que engloba sus activos de energía renovable, y estará dirigida a inversores institucionales y coordinada por BofA Merrill Lynch, Citigroup y Société Général.

En el caso de que estos activos no se vendieran, ACS tendría que contabilizar como deuda consolidada del grupo 2.600 millones de euros, lo que aumentaría de forma considerable su deuda neta que al cierre del tercer trimestre de 2014 ascendía (sin incluir la correspondiente a estos activos) a 5.872 millones de euros. Tendría mucho más difícil además, según apuntaban hace unos días analistas de Bankinter, obtener un buen rating (una calificación de riesgo) y poder acudir a los mercados para financiarse.

Estos expertos, no obstante, se mostraron confiados sobre la consecución de la oferta. Resaltaron en su nota que “a pesar de la mayor volatilidad del mercado en las últimas semanas, el entorno de reducidos tipos de interés y la búsqueda por parte de los inversores de rentabilidades algo más elevadas con cierta visibilidad en los ingresos” podría permitir la salida a bolsa de estos activos.

Esta operación, que según ACS se enmarca en el plan de desinversiones de activos no estratégicos que lleva a cabo para recortar deuda y centrarse en sus negocios tradicionales, se plantea sólo unas semanas después de haber liquidado de forma anticipada, y con una prima en efectivo de 86,23 millones de euros a sus tenedores, 594 millones de euros en dos emisiones de bonos convertibles en acciones de Iberdrola que, por un importe conjunto de 1.100 millones, había sacado al mercado en 2013 y comienzos de 2014 con vencimientos en 2017 y 2018.

Tras esta amortización anticipada de bonos canjeables, la participación directa de ACS en Iberdrola, compañía en cuyo capital social entró en 2007 y de la que llegó a tener más de un 20% en 2010, se ha reducido desde el 2,98% previo al 1,40%. Porcentaje al que hay que añadir un 2,6% de participación indirecta que tiene a través de un contrato de derivados (equity swaps).

El grupo de construcción y servicios, que barajó en su día fusionar Unión Fenosa, entonces en su órbita, con Iberdrola, ha mantenido en los últimos años un enfrentamiento judicial con los gestores de esta última eléctrica por las restricciones impuestas a su participación accionarial en la misma.

En los últimos días se han difundido dos sentencias del Tribunal Supremo sobre este conflicto. En una, se anula parte del blindaje de la eléctrica frente a la constructora y se da la razón a esta última en su reclamación sobre derechos de información y delegación de voto. Y en la segunda se da la razón a Iberdrola en el cese de un consejero de ACS, al considerar los jueces probado que representaba a un competidor.

ACS, que ha ido incrementando en los últimos años su participación y su control en el gigante alemán Hochtief, que consolida en sus cuentas desde 2012, está echando mano de los activos de la constructora germana y de los de sus filiales para hacer caja y reducir su deuda.

Así, la australiana Leighton, que comparte consejero delegado con Hochtief, el español Marcelino Fernández Verdes, —llamado a ser el sustituto de Florentino Pérez cuando se retire— ha protagonizado dos grandes desinversiones en diciembre. Ha vendido al gestor de fondos Apollo por 460 millones de euros, el 50% de su división de servicios, y ha traspasado unos días antes al grupo China Communications Construction Company (CCCC) su constructora John Holland por 770 millones de euros.

La patronal catalana Cecot, por otra parte, acaba de anunciar que presentará una demanda ante instancias europeas contra el proceso de contratación y de indemnización por el fiasco del proyecto Castor de almacenamiento submarino de gas. Según su presidente, Antoni Abad, la sociedad no puede comprender el modo en el que el Gobierno español ha procedido a la hora de fijar una indemnización por un contrato de tal magnitud. La indemnización se eleva hasta los 1.350 millones de euros y, según la Cecot, cuesta entender la celeridad con la que se ha abonado a la empresa Escal UGS, en manos del grupo ACS.

Pero no todo son aflicciones. ACS se ha adjudicado en las últimas semanas el contrato de obras de construcción de un tramo de la línea ferroviaria de Alta Velocidad que unirá Los Ángeles y San Francisco, el que será el primer AVE de Estados Unidos, por unos mil millones de euros. Se ha hecho también con un contrato de obras de construcción y posterior explotación durante 25 años de una autopista en Colombia por un importe de 820 millones de euros, y con un contrato similar en Irlanda, en consorcio con la británica BAM, por 220 millones de euros.

También en las últimas semanas se ha adjudicado la remodelación de la central eléctrica de Tula, en México, por un importe de 323 millones de dólares (unos 265 millones de euros).

Su filial Dragados concursa en Norteamérica a obras por valor de 13.200 millones de euros; y en Australia, Leighton se ha adjudicado en Sidney la construcción de un hospital por 425 millones de euros y de un tramo de autopista por 122 millones, y ha renovado un contrato minero de 200 millones de euros.

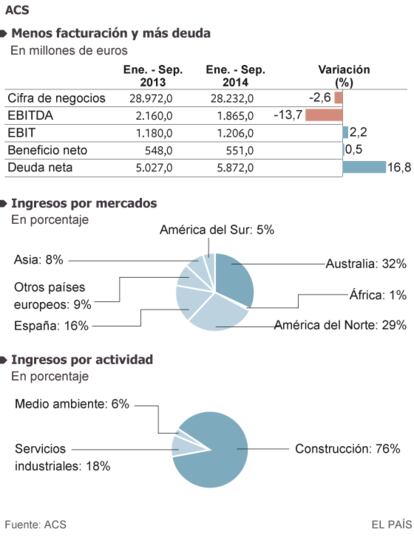

La cartera de pedidos de ACS a 30 de septiembre ascendía a 66.135 millones, aunque sus ventas consolidadas en los primeros nueve meses de 2014 cayeron un 2,6% por el impacto de las variaciones de los tipos de cambio y los cambios de perímetro derivados de las compraventas realizadas en los últimos trimestres.

Por idénticos motivos su beneficio bruto de explotación disminuyó un 13,7%, aunque el beneficio neto atribuible del grupo creció un 0,5%. Su deuda neta, que fue similar a la de junio de 2014 pero casi un 17% superior a la de septiembre de 2013, recoge un incremento de 845 millones en los últimos 12 meses por el aumento de las inversiones netas, que alcanzan los 2.164 millones, en parte por el aumento de su participación en Hochtief y Leighton.

Tu suscripción se está usando en otro dispositivo

¿Quieres añadir otro usuario a tu suscripción?

Si continúas leyendo en este dispositivo, no se podrá leer en el otro.

FlechaTu suscripción se está usando en otro dispositivo y solo puedes acceder a EL PAÍS desde un dispositivo a la vez.

Si quieres compartir tu cuenta, cambia tu suscripción a la modalidad Premium, así podrás añadir otro usuario. Cada uno accederá con su propia cuenta de email, lo que os permitirá personalizar vuestra experiencia en EL PAÍS.

¿Tienes una suscripción de empresa? Accede aquí para contratar más cuentas.

En el caso de no saber quién está usando tu cuenta, te recomendamos cambiar tu contraseña aquí.

Si decides continuar compartiendo tu cuenta, este mensaje se mostrará en tu dispositivo y en el de la otra persona que está usando tu cuenta de forma indefinida, afectando a tu experiencia de lectura. Puedes consultar aquí los términos y condiciones de la suscripción digital.