Cómo salvar tu vivienda habitual en el concurso

En aplicación del mecanismo de segunda oportunidad, los jueces están definiendo las situaciones en las que un concursado puede seguir siendo propietario de su vivienda

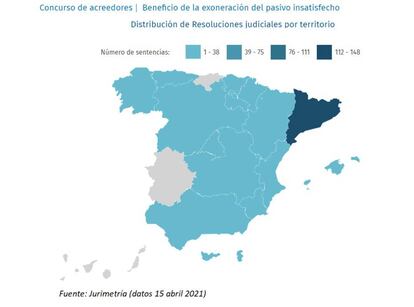

La crisis económica derivada de la pandemia incide, sin duda, en el aumento de los particulares que solicitan el concurso de acreedores. Así, el ejercicio pasado fue el primero en el que los concursos de personas físicas superaron a los de personas jurídicas (empresas), que hasta 2019 siempre habían sido más numerosos, tendencia que se confirma e incluso aumenta en los primeros meses de 2021.

Uno de los factores clave para que las personas físicas endeudadas acudan más a los tribunales para que se les reconozca su situación de concurso, es el mayor conocimiento del mecanismo de la “segunda oportunidad”. Por este nombre se conoce lo que técnicamente se denomina el beneficio de pasivo insatisfecho (BEPI), que, en la práctica, recoge la idea que la figura persigue: permitir que los particulares con gran carga de deuda puedan volver a empezar, sin el lastre de obligaciones anteriores.

Se trata de una práctica tan recurrente en los últimos tiempos que incluso se prevé la difusión de experiencias de éxito de esta figura, a través de un formato reality televisivo que presentará Bertín Osborne.

Perdón de deudas

La primera ley que introdujo esta posibilidad en nuestro país data de 2013 y fue perfeccionada en 2015. Hasta esa fecha, aunque se acogieran a procedimientos de insolvencia, las personas físicas seguían siendo responsables de todas las deudas impagadas, sin poder hacer borrón y cuenta nueva. El mecanismo del BEPI se creó en apoyo de los emprendedores de proyectos fracasados, pero puede ser utilizado tanto por personas físicas empresarias como por quienes no lo sean. Y ello porque, como indicaba el legislador de 2015, “la experiencia ha demostrado que cuando no existen mecanismos de segunda oportunidad se producen desincentivos claros a acometer nuevas actividades e incluso a permanecer en el circuito regular de la economía”, de modo que estos mecanismos son “favorecedores de una cultura empresarial que siempre redundará en beneficio del empleo”. El BEPI o perdón de deudas se tramita en vía judicial y precisa el cumplimiento de ciertos requisitos y pasos procesales. En primer lugar, se exige que se trate de deudor de buena fe, aunque el legislador es muy permisivo a este respecto, y solo considera que no lo es quien haya cometido ciertos delitos económicos. Además, es necesario un compromiso de pago por parte del deudor, que implica la liquidación del patrimonio de su propiedad, necesaria para saldar sus deudas con lo que se obtenga de esa venta.

Vivienda habitual

Sin embargo, la liquidación de los bienes no siempre afecta a la vivienda habitual, que, en ocasiones, puede seguir en manos del propietario deudor. El texto refundido de la ley concursal (TRLC) no hace mención de este extremo que sí recoge el artículo 23.3. b) de la directiva de reestructuraciones al prever la posibilidad de que “no se ejecute la vivienda principal del empresario insolvente”. Esta norma europea deberá ser incorporada al derecho español antes del próximo 17 de julio, aunque la fecha podría demorarse si se cumple la prórroga de un año solicitada por España para hacerla efectiva.

A pesar del vacío legal actual, los jueces de Barcelona, como en muchos otros aspectos de la práctica concursal, han sido pioneros también en la aplicación de la segunda oportunidad y en la definición de las situaciones en las que el concursado puede seguir siendo propietario de su vivienda. Abordaron la cuestión en 2016 en un seminario en el que fijaron los criterios de aplicación del BEPI (disponible aquí) y en el que determinaron, con respecto a la vivienda del concursado, la posibilidad de no subastarla cuando el deudor esté al día de los pagos de la hipoteca, si el valor de la garantía es superior al valor de mercado del inmueble.

La aplicación de este criterio se ha plasmado en numerosas resoluciones judiciales, cuya esencia se recoge en un reciente Auto de la Audiencia Provincial de Barcelona que explica que “los supuestos en los que se ha excluido la vivienda habitual del plan de liquidación” se han producido cuando “el préstamo hipotecario se pagaba puntualmente” y “la posible venta de la vivienda no reportaba beneficio alguno al resto de acreedores porque no había una previsión razonable de alcanzar un precio superior” al de la hipoteca.

Vivienda no habitual

Este planteamiento ha sido aceptado por otros tribunales del país e incluso ha ido más allá en algún caso en el que la vivienda propiedad del concursado no era habitual, sino que se había alquilado a un tercero, como se resolvió en una resolución dictada por el Juzgado de lo mercantil número 1 de Oviedo en diciembre de 2019. El magistrado consideró que la vivienda alquilada podía librarse de la subasta pues la hipoteca sobre el piso arrendado se hallaba al corriente de pago y el valor del bien era “inferior a la deuda hipotecaria”. El juez entendió que vender el bien no beneficiaba a nadie: “ni al deudor, que obviamente pierde el bien” ni al “banco acreedor, que aspira al mantenimiento del contrato de préstamo; ni, en fin, a los acreedores ordinarios o subordinados, que no pueden esperar sobrante”.

Problemas de la separación de bienes

En todo caso, el supuesto típico en el que la vivienda no se subasta implica que esta, o bien pertenezca íntegramente al deudor, o bien a ambos cónyuges en un régimen económico matrimonial de gananciales o comunicación de bienes. Por el contrario, cuando hay separación de bienes y no se ha terminado de pagar la hipoteca, no será posible evitar la liquidación del bien. Lo que en realidad se venderá será la mitad de la vivienda hipotecada, ya que la hipoteca no puede ser dividida. En estos supuestos, la resolución de la Audiencia de Barcelona citada anteriormente señala que “el previsible valor de realización de esa mitad indivisa variará en función de que pueda venderse junto a la otra mitad, permitiendo la cancelación de las cargas, o si se vende de modo independiente, sin cancelación de posibles cargas reales.”

Tu suscripción se está usando en otro dispositivo

¿Quieres añadir otro usuario a tu suscripción?

Si continúas leyendo en este dispositivo, no se podrá leer en el otro.

FlechaTu suscripción se está usando en otro dispositivo y solo puedes acceder a EL PAÍS desde un dispositivo a la vez.

Si quieres compartir tu cuenta, cambia tu suscripción a la modalidad Premium, así podrás añadir otro usuario. Cada uno accederá con su propia cuenta de email, lo que os permitirá personalizar vuestra experiencia en EL PAÍS.

¿Tienes una suscripción de empresa? Accede aquí para contratar más cuentas.

En el caso de no saber quién está usando tu cuenta, te recomendamos cambiar tu contraseña aquí.

Si decides continuar compartiendo tu cuenta, este mensaje se mostrará en tu dispositivo y en el de la otra persona que está usando tu cuenta de forma indefinida, afectando a tu experiencia de lectura. Puedes consultar aquí los términos y condiciones de la suscripción digital.