Els cinc grans bancs encara tenen 100.000 milions de risc en el totxo

Tot el sector, però sobretot el Banc Popular, s'ha proposat reduir aquest any la participació en el mercat immobiliari

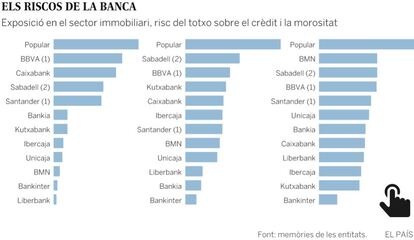

Després de vuit anys de crisi i malgrat la millora del mercat immobiliari, els cinc grans bancs —Popular, BBVA, CaixaBank, Sabadell i Santander—acumulen més de 100.000 milions en risc brut en el totxo. Les 12 entitats més rellevants sumen 122.327 milions, un 7% menys que fa un any. El Popular és el que més n'acumula amb 32.024 milions, per la qual cosa la seva prioritat és reduir aquesta partida, com també ho és per a altres. Els experts creuen que aquesta situació demostra que la crisi financera no ha acabat i recorden que aquests actius llastren la rendibilitat perquè no aporten ingressos però sí costos financers.

Quan va començar la crisi, al desembre del 2007, la banca tenia prestats 457.000 milions entre el sector immobiliari i el constructor. Aquesta era la magnitud del problema amb què es va arribar a la recessió, que es va emportar el 70% de les caixes. Després va arribar la Sareb, el banc dolent, que es va empassar 51.000 milions d'actius dolents de Bankia, BMN, Catalunya Banc, Novagalicia, Banc de València i Liberbank.

Des de llavors, el sector ha aprovisionat per uns 282.000 milions per pal·liar el dany del totxo en els seus balanços, però no el dissolt. Al desembre del 2015, vuitè any de crisi, encara queden 213.000 milions entre actius dubtosos i adjudicats. D'ells, 84.000 milions corresponen a embargaments, que han augmentat un 1% el 2015. Però el pitjor d'aquesta partida són els 32.000 milions procedents d'inversions en sòl, el més difícil de vendre, encara que es recuperi el cicle immobiliari.

Com apunta el catedràtic de la Universitat de València, Joaquín Maudos, “amb aquestes dades, la veritable taxa de mora del negoci a Espanya és del 15,5%” enfront del 10% de taxa oficial.

Si es mira en detall, apareixen diferències importants entre uns bancs i uns altres. Carmelo Tajadura, exalt directiva bancària i experta en anàlisi del sector, sosté que la crisi no ha conclòs i considera que els actius del totxo “baixen amb més lentitud en unes entitats que en unes altres. Si a això li unim que el resultat d'explotació recurrent (sense operacions financeres) en vuit de les 14 entitats supervisades per el BCE està prop del 0,50% sobre el total d'actius, ens porta a una seriosa preocupació que explica la crida del Banc d'Espanya a les fusions”.

El professor de direcció financera d'IE Business School, Manuel Romera, també admet que la diferència és notable dins del sector. “El BBVA i el Santander han passat aquesta crisi millor gràcies al seu negoci internacional. Per a uns altres, la situació és pitjor, com es veu en els gràfics. El Popular està afectat de forma important i CaixaBank encara arrossega el fet d'haver tingut en el seu grup a Colonial”.

Per Romera, la sortida d'aquesta situació passa per les fusions “sobretot perquè és l'única situació en la qual tothom, inclòs els sindicats, accepten realitzar fortes reduccions d'ocupació”. José Luis Suárez, professor d'IESE, no creu que l'acumulació de totxo improductiu desencadeni fusions: “Hi haurà raons estratègiques que pesin més, com la falta de rendibilitat i la projecció internacional, que serà un element clau”.

Antoni Garrido, catedràtic de la Universitat de Barcelona, és optimista i confia que el problema anirà millorant “a mesura que el crèdit creixi perquè el problema serà menor en termes relatius. Se'm fa difícil pensar que la situació empitjori. La millora de la situació econòmica, suposant que es mantingui, i els baixos tipus haurien de reduir el volum de refinançats que passen a morosos. Altra cosa, i indiscutible, és que l'herència del passat llastra el compte de resultats en uns casos més que uns altres”.

Forta venda d'actius

El Popular és el que més exposició té en el sector immobiliari, 32.024 milions, amb una cobertura que està entre les més baixes. Ángel Ron, president de l'entitat, ha destacat que “cap al 2016 hi haurà una reducció significativa dels dubtosos de 4.000 milions”.

A més, negocia amb diferents fons immobiliaris i fons voltor la creació d'un vehicle on col·locar uns altres 4.000 milions en actius vinculats al maó. Seria una societat semblant a un banc dolent, fora del balanç del Popular.

Una altra entitat que està accelerant vendes és CaixaBank. Gonzalo Gortázar, conseller delegat, va afirmar a l'abril: “Les vendes d'adjudicats ja les estem fent amb beneficis d'un 3% de mitjana, a diferència del que passava abans, òbviament després d'haver fet provisions molt importants”.

D'altres entitats, els experts destaquen que Bankia s'ha beneficiat perquè va enviar milers d'actius dolents a la Sareb, així com l'alt risc que acumula el BBVA es deu, en part, a l'adquisició de Catalunya Banc, encara que la major part d'ells estan aprovisionats. El Sabadell i el Santander també tenen una gran exposició immobiliària a Espanya, però el seu pes sobre el total de crèdits no és tan alt i la cobertura de la morositat és important. En una situació molt diferent es troba la nacionalitzada BMN, amb una alta morositat i una baixa cobertura, una barreja explosiva. La crisi no ha acabat.

Tu suscripción se está usando en otro dispositivo

¿Quieres añadir otro usuario a tu suscripción?

Si continúas leyendo en este dispositivo, no se podrá leer en el otro.

FlechaTu suscripción se está usando en otro dispositivo y solo puedes acceder a EL PAÍS desde un dispositivo a la vez.

Si quieres compartir tu cuenta, cambia tu suscripción a la modalidad Premium, así podrás añadir otro usuario. Cada uno accederá con su propia cuenta de email, lo que os permitirá personalizar vuestra experiencia en EL PAÍS.

¿Tienes una suscripción de empresa? Accede aquí para contratar más cuentas.

En el caso de no saber quién está usando tu cuenta, te recomendamos cambiar tu contraseña aquí.

Si decides continuar compartiendo tu cuenta, este mensaje se mostrará en tu dispositivo y en el de la otra persona que está usando tu cuenta de forma indefinida, afectando a tu experiencia de lectura. Puedes consultar aquí los términos y condiciones de la suscripción digital.