Aena espera en pista

La expansión internacional es la asignatura pendiente del gestor aeroportuario español

El gestor aeroportuario español ha despegado en Bolsa tras su estreno en el parqué en febrero de 2015. Con una posición de dominio en el mercado español, la compañía espera que se forme nuevo Gobierno para retomar su expansión internacional.

Las salidas a Bolsa suelen ser un riesgo y solo alguanas cumplen con las expectativas, pero en el caso de Aena, el grupo gestor aeroportuario, las ha superado. la empresa salió al parqué a 57 euros en febrero del año pasado, cerró su primera sesión a 70 y a mediados de la semana pasada estaba en los 120, acumulando una revalorización del 70% en solo 14 meses, hasta situarse entre los 10 primeros del Ibex 35. “Una sorpresa para todo el mundo”, reconoce Ivan San Félix, analista de Renta 4, “que en aquel momento consideraba ya caro el precio de 57 euros”.

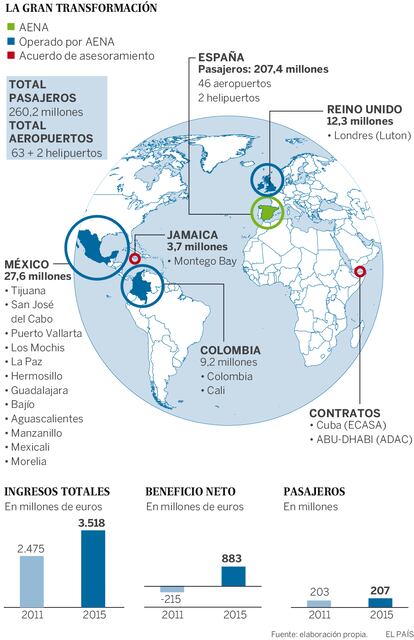

¿Qué es lo que ha hecho de Aena un valor tan atractivo? Lo primero, que las cifras del grupo en los últimos años son buenas. Tras la caída de tráfico de los años de la crisis, con un suelo de 187,4 millones de pasajeros en el 2013, la compañía regresó al crecimiento en 2014. Ya el año pasado alcanzó los 207,4 millones de pasajeros y para este año se espera un mínimo de 220 millones. Las cifras de los tres primeros meses del año revelan crecimientos de dos dígitos, con el tráfico que creció al 14% hasta marzo, sobre todo por el fuerte incremento del turismo en España, algo que beneficia directamentre a Aena, que no hay que olvidar que tiene una posición de monopolio y que el Estado sigue teniendo el 51% del capital. “Este año sumaremos, además, el séptimo año de subida consecutiva del turismo”, apunta Rafael Cavanillas, de Ahorro Corporación

Los ingresos crecieron por encima del tráfico. Entre el 2011 y el 2015, la facturación de Aena subió de 2.475 a 3.518 millones, un 42,1% más: es decir, cada pasajero que llega a alguno de los 46 aeropuertos de la red genera más euros que hace cuatro años: mientras que Aena obtenía en el 2011 unos 13 euros por pasajero, el año pasado logró 17 euros. Un crecimiento de ingresos que se debe, aparte de la mejoría del tráfico, a la subida de las tasas, de muchos servicios, y a la facturación derivada de la nueva política de explotación de espacios comerciales y que permitió, según fuentes del grupo, “pasar de unos ingresos comerciales de 667 millones de euros en 2011 a 907,8 en 2015”. La expansión ha llevado el censo de tiendas en los aeropuertos de Aena hasta los 354 establecimientos, 79 más que en el 2012.

Añadido a esto, se incrementó la rentabilidad. En 2015 el beneficio neto subió un 74,2% hasta los 883 millones: cuatro años antes, en 2011, el grupo estaba en números rojos de 215 millones. Estos incrementos de la rentabilidad se deben en parte a la subida de ingresos, pero también a una serie de medidas de reestructuración y control del gasto, que produjo un ahorro de más de 300 millones entre 2011 y 2015. “Se puso en marcha”, explican en el grupo, “un Plan de Eficiencia Aeroportuaria, con la adaptación de horarios en 17 aeropuertos con menos de 500.000 pasajeros al año y la renegociación de contratos y suministros”: a lo que se sumó “un Plan social de Desvinculaciones Voluntarias, acordado con los sindicatos, de 911 personas (el 11% de la plantilla)” dicen. Estas cifras han convertido a Aena, asegura San Félix, “en una de las empresas aeroportuarias con mejores márgenes del sector”. Un estudio del sector de compañías aéreas revela que el resultado operativo de Aena es casi del 12%. ADP (Aéroports de Paris) es inferior al 10% y Fraport (Frankfurt) inferior al 8%.

El monopolio, en el que el estado mantiene un 51%, se revalorizó un 70% en Bolsa

Luego está la reducción de la enorme deuda, producto de las gigantescas inversiones hechas en diversos aeropuertos, entre ellos la T4 de Madrid, reducción que Joaquín Robles, analista de XTB, considera “el aspecto más positivo”. Una deuda que, según San Félix, “está ahora mismo en 9.400 millones de euros, 4,5 veces el beneficio de explotación, cuando en el 2014 era 6,5 veces”. Estos recortes del endeudamiento, sumados a los bajos tipos, le han permitido a Aena “reducir sustancialmente sus costes financieros”, dice Rafael Fernández de Heredia, de Beka Finance.

Menos inversiones

Otro factor positivo con vistas al futuro de Aena, según explican en el grupo, es que “no tendrá grandes necesidades de inversiones en aeropuertos en los próximos años”. La compañía explica que después de “más de una década de un proceso de inversiones muy elevado, más de 18.000 millones de euros, nos limitaremos a invertir unos 450 millones de euros de media anual en los próximos años”. Añadido a esto, el grupo se ha comprometido a pagar el 50% de sus beneficios en dividendos. El Estado percibirá este año con respecto a los beneficios del año pasado un dividendo de 207 millones.

La posición monopolística de Aena da a la acción de la compañía más estabilidad frene a valores de empresas que compiten realmente por el mercado. Además, “la composición del accionariado, con un horizonte temporal de largo plazo, evita presión bajista” apunta Robles de XTB. Los analistas explican también que ha sido positivo privatizar toda la red y no solo los grandes aeropuertos, como se había programado con anterioridad. Pese a que algunos aeropuertos son deficitarios, se trata de instalaciones pequeñas. Y el hecho de que Aena sea el operador aeroportuario más grande del mundo le permite economías de escala superiores a las de sus rivales.

La empresa esta pendiente de una decisión oficial respecto del precio de las tasas

El tema de la internacionalización es clave para el futuro de la empresa y una prueba de fuego para medir su capacidad para competir. La compañía ya gestiona 16 aeropuertos en el mundo, la mayoría pequeños, a excepción de Lutton, el quinto aeropuerto del Reino Unido. El siguiente paso es adquirir más instalaciones aeroportuarias fuera de España, un proyecto que depende de la aprobación del próximo Gobierno. El único problema de esta estrategia, según el analista de Beka, es “que todo el mundo quiere comprar aeropuertos, están muy caros, y hay que estar atentos que no se adquieran a precios excesivos”.

Una sombra sobre el grupo es el tema de las tarifas aeroportuarias. Pese a que la propuesta de Aena consiste en congelarlas hasta 2021, hay que esperar el dictamen del regulador, la Comisión de Competencia (CNMC) y del Ministerio de Fomento. “Podrían decidirse por bajarlas, lo que podría afectar a la cotización”, afirma Fernández de Heredia. A pesar de esta incertidumbre, la mayor parte de los analistas recomienda ‘comprar’ o ‘sobreponderar’. “Todos los parámetros de la compañía son positivos y los aumentos de tráfico, brutales, contribuirán a que Aena siga creciendo”, asegura San Félix de Renta 4.

Tu suscripción se está usando en otro dispositivo

¿Quieres añadir otro usuario a tu suscripción?

Si continúas leyendo en este dispositivo, no se podrá leer en el otro.

FlechaTu suscripción se está usando en otro dispositivo y solo puedes acceder a EL PAÍS desde un dispositivo a la vez.

Si quieres compartir tu cuenta, cambia tu suscripción a la modalidad Premium, así podrás añadir otro usuario. Cada uno accederá con su propia cuenta de email, lo que os permitirá personalizar vuestra experiencia en EL PAÍS.

¿Tienes una suscripción de empresa? Accede aquí para contratar más cuentas.

En el caso de no saber quién está usando tu cuenta, te recomendamos cambiar tu contraseña aquí.

Si decides continuar compartiendo tu cuenta, este mensaje se mostrará en tu dispositivo y en el de la otra persona que está usando tu cuenta de forma indefinida, afectando a tu experiencia de lectura. Puedes consultar aquí los términos y condiciones de la suscripción digital.