El banco quiere educarle

Los bancos alientan el voluntariado para impartir cursos en los colegios Las asociaciones de consumidores alertan del peligro de adoctrinamiento

Antes de que se publicase que las cajas de ahorro gallegas habían vendido participaciones preferentes a bebés, discapacitados o analfabetos, algunos de sus directivos acostumbraban a presumir de que en la red comercial podían colocar cualquier producto. La sacrosanta confianza era la moneda de cambio más habitual entre clientes y entidades financieras y a menudo sustituía esa incómoda letra pequeña de los contratos que es tan difícil de digerir. Fue así hasta que ese valioso intangible saltó por los aires gracias a la crisis que algunos bancos contribuyeron a inflar con productos tóxicos.

Al menos, el gigantesco terremoto que borró la sonrisa de decenas de miles de clientes tuvo un efecto interesante. Todo el mundo, empezando por la OCDE, comenzó a preocuparse por la necesidad de enseñar a los ciudadanos a cuidar de sus finanzas personales: ¿en qué se diferencia un préstamo de un crédito?, ¿qué es un fondo de pensiones? y ese tipo de cosas. El organismo que agrupa a 34 países y la Comisión Europea llevan desde 2005 alertando a los Gobiernos sobre la utilidad de incluir conceptos como el ahorro o el riesgo en la enseñanza reglada, ya que, al fin y al cabo, los jóvenes son los consumidores del futuro y son ellos los más receptivos al aprendizaje.

En España, el primer paso en esa dirección lo dio el ministro de Educación socialista Ángel Gabilondo, que firmó un convenio con el Banco de España (BE) y la Comisión Nacional del Mercado de Valores (CNMV) para impulsar en 2008 el primer proyecto de formación financiera con vocación generalista. Durante el curso académico 2010-2011 se puso en marcha un programa piloto en 32 centros educativos pertenecientes a 14 comunidades autónomas en el que participaron casi 3.000 alumnos y 70 profesores. El curso pasado los centros participantes ya eran 452, y los alumnos, 43.000. Muy lejos, en cualquier caso, de los más de ocho millones de jóvenes que estudian en alguno de los 27.650 centros españoles.

El PP tomó el relevo en la reforma educativa apadrinada por el ministro José Ignacio Wert y acaba de introducir en primaria algunos conceptos básicos sobre finanzas en la asignatura troncal de ciencias sociales. En la ESO, la ley añade conceptos en economía e iniciación a la actividad emprendedora y empresarial, todos ellos voluntarios para el alumno. Paralelamente, el BE y la CNMV elaboraron un documento donde dan algunas ideas inquietantes sobre el contenido de la materia de educación financiera. “Las generaciones más jóvenes no solo se enfrentarán a una mayor complejidad de los productos financieros, servicios y mercados, sino que además, una vez adultos, posiblemente afrontarán más riesgos”, reza el Plan de Educación 2013-2017, diseñado por ambas instituciones. El texto habla de la falta de conciencia en España sobre “la importancia del ahorro para la jubilación”, y apuesta por “fomentar la cultura aseguradora en tanto que supone una protección contra el riesgo que asumen los individuos”. Su objetivo es “trasladar mayor responsabilidad a los ciudadanos en materia de ahorro a largo plazo” para que con él “complementen sus pensiones públicas”, sentenciando que éstas no serán suficientes para cubrir todas las necesidades de la población. Su razonamiento también alerta sobre los riesgos que uno corre en la vida, “como la pérdida del empleo [...] o las enfermedades. Por tanto, contribuir a la mejora de la cultura aseguradora de los ciudadanos y de la percepción social del seguro es también beneficioso para quien desee llevar a cabo una planificación financiera y familiar adecuada”.

La banca, que ha comenzado a ocupar ese vacío en la educación, llega cargada de argumentos para trasladar la necesidad de que los ciudadanos crezcan conociendo el mundo de productos financieros al que se van a enfrentar, aunque no dedica tantos esfuerzos a formar a la población adulta. La evidencia, asegura el director de Reputación Corporativa del BBVA, Antoni Ballabriga, es que hay una relación entre el nivel de analfabetismo financiero y el nivel educativo y económico de las familias. “El analfabetismo produce desigualdad en el momento en que solo las capas altas de una sociedad son capaces de planificar sus decisiones económicas y manejarse en un mundo de productos con cierta complejidad”. Su banco lleva desde 2008 desarrollando programas de educación financiera con niños, jóvenes y adultos gracias a una cantera de 500 voluntarios —empleados o exempleados— que actúan como profesores.

Pero al calor de esta repentina vocación docente en la empresa privada ha surgido el debate sobre si lo que quiere realmente el sector es que los clientes del mañana no se cuestionen el uso del sistema financiero. “Los bancos no enseñamos. El 100% de nuestros contenidos han sido elaborados por pedagogos. Lo que buscamos es transmitir que lo importante es ahorrar, no si hay que elegir entre pagar la comida o la vivienda. Ese es un falso debate”, responde el responsable del BBVA.

La Asociación Española de Banca (AEB) ha organizado esta semana, coincidiendo con la iniciativa internacional Global Money Week 2015, un plan en el que participan 15 entidades para formar a 5.500 alumnos de 100 escuelas españolas con la ayuda de 400 voluntarios. Su presidente, José María Roldán, admite que no ve ningún conflicto de interés en que sean ellos los que impulsen esa instrucción. “Las transacciones dependen de un cliente hablando con un empleado financiero, y en España hay 80 millones de cuentas corrientes. Lo que buscamos con esta iniciativa es un cliente más formado, más exigente, más autónomo. Qué mejor conocimiento de los problemas que un empleado bancario. Él tiene la capacidad de transmitir esos conocimientos”, defiende. “Si la gente entendiera que más rentabilidad significa más riesgo, que hay que diversificar y no poner todos los huevos en la misma cesta, y que si queremos minimizar el riesgo tenemos que ir a depósitos garantizados, con estos conceptos hubiéramos evitado muchísimos problemas. En épocas de crisis no solo el cliente sufre, sino también el banco”, añade.

Claro que en esas charlas no se habla de conceptos como economía colaborativa, banca pública o dación en pago. “El concepto de dación en pago, como la prima de riesgo, está extendido. Dudo de que en el programa que estamos poniendo en marcha sea un concepto que se maneje”, aseguró Roldán.

Entre 2008 y 2009, la OCDE realizó una encuesta entre sus países miembros para valorar las interrelaciones entre la crisis y la educación financiera. Muchos Estados, entre ellos España, expusieron problemas derivados de esa falta de información. Se constató que la alfabetización financiera puede tener un impacto directo en el crecimiento económico de un país: a mayor educación, más crecimiento.

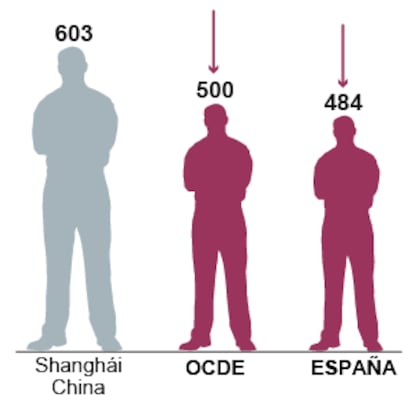

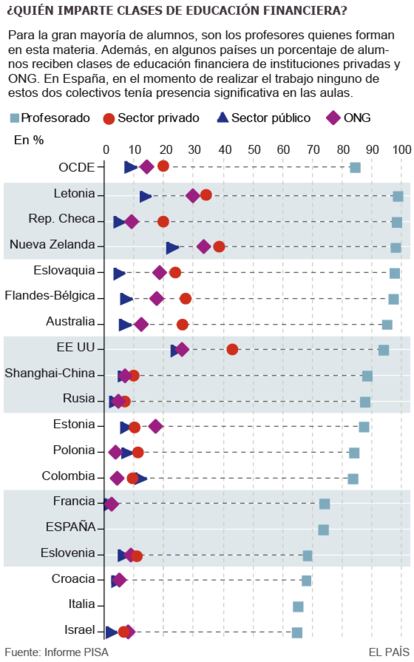

El informe PISA, que en su última edición evaluó por primera vez los conocimientos financieros de los jóvenes de 15 años en 18 países gracias al patrocinio de BBVA, dejó claro que España es uno de los peores países en esta materia. Al menos uno de cada seis alumnos tenía problemas para identificar una factura o utilizar tarjetas de crédito. En República Checa, Australia, la Federación Rusa, Nueva Zelanda y Bélgica, sin embargo, más del 60% de los estudiantes obtenían en competencia financiera un mayor rendimiento del esperado. Todos esos Estados habían desarrollado previamente estrategias nacionales de educación. Aunque en lo alto de la pirámide en estos conocimientos se situó, muy por delante de los demás, China. “Es llamativo que países con un notable Estado del bienestar y con alumnos exitosos en esta prueba como Finlandia, Suecia, Noruega o Dinamarca no se sumaran a esta iniciativa”, reflexiona Jurjo Torres, catedrático de Didáctica de la Universidade de A Coruña. “No confundamos educación económica con educación financiera. Se trata de ocultar que en realidad lo que se pretende es rediseñar un nuevo Estado que genere condiciones que permitan a los mercados abrir nuevas vías de negocio en sanidad o educación. La educación económica crítica debe estar vinculada con una educación política y social, tiene que ayudar a entender que las decisiones económicas y políticas están siempre relacionadas”.

Blanca Narváez, directora de Junior Achievement, organización presente en 121 países que ha elaborado los contenidos de los programas de educación de la AEB, defiende que lo que quieren es que los chavales “empiecen a simular esa toma de decisiones, a entender cómo las circunstancias son distintas. Los problemas están para ser resueltos, no para bloquear o crear conflictos”. Su organización lleva 14 años en España y casi 100 en EE UU, desde donde importan los contenidos. “En EE UU es normal que se pida un préstamo para ir a la universidad, en España no, y ese ejemplo lo eliminamos de nuestras fichas. Igual que la contratación de un seguro médico: aquí no ponemos ese ejemplo porque tenemos una Seguridad Social potente. Nos interesa más la autonomía, el pensamiento crítico, que identifiquen oportunidades y riesgos, que busquen soluciones y se anticipen a los problemas..., la vida nos trae cosas que no esperamos”.

En la asociación de consumidores Adicae se han acostumbrado a que su centralita se colapse con llamadas de personas afectadas por productos tóxicos de la banca. Su presidente, Manuel Pardos, cree que la formación debería llegar a todos los jóvenes de la mano de los docentes. “¿Cree que el tsunami de la publicidad financiera que indujo al sobreendeudamiento se combate con un puñado de experiencias piloto? El ministerio debería, con los profesores, extender esa educación a todos los centros. La banca se ha lanzado a ofrecerla pero lo hace a través de sus empleados. ¿Trabajan gratis o con gratificaciones? De una forma u otra son personas que han vendido preferentes, cláusulas suelo... No creo que lo hayan hecho con mala fe, pero no acabo de entender cómo se conjugan ambas cosas. Si todo el poder lo tiene la banca, siempre irá por delante de los consumidores, nos ganarán”.

La avaricia, enemigo del inversor

Si usted es un consumidor compulsivo, gasta más a fin de mes de lo que ingresa o tiene problemas para controlar su monedero, es difícil que sus hijos sean distintos. La web finanzasparatodos.es, un portal de la CNMV, ofrece lecciones para que los padres ayuden a los niños a confeccionar presupuestos personales y evitar ese tan temido sobreendeudamiento.

No comprar de forma compulsiva, establecer prioridades entre lo necesario y lo deseado, comparar precios o entender que a veces hay que esperar antes de adquirir lo que uno quiere son estrategias que recomiendan los expertos.

“Evite las modas y los gurús de turno, así como la toma de decisiones emotivas. No persiga los éxitos de ayer. Las rentabilidades históricas no son ninguna garantía de rentabilidad futura”, advierten. Porque nadie, ni siquiera los expertos, saben lo que harán los mercados. “La disciplina y la paciencia son rasgos importantes para el pequeño inversor. El miedo y la avaricia, sus enemigos”. Una de las lecciones de esta crisis es que hay que evitar comprar cuando los mercados viven momentos de euforia y verse obligados a vender barato en épocas depresivas.

Y, sobre todo, si alguien le ofrece una inversión “demasiado buena para ser verdad”, lo más probable “es que no sea verdad”. Simplemente basta con recordar que no existe rentabilidad sin riesgo: un consejo que los bancos y las cajas de ahorro españolas deberían haber dado a sus clientes cuando la economía bullía en España.

Tu suscripción se está usando en otro dispositivo

¿Quieres añadir otro usuario a tu suscripción?

Si continúas leyendo en este dispositivo, no se podrá leer en el otro.

FlechaTu suscripción se está usando en otro dispositivo y solo puedes acceder a EL PAÍS desde un dispositivo a la vez.

Si quieres compartir tu cuenta, cambia tu suscripción a la modalidad Premium, así podrás añadir otro usuario. Cada uno accederá con su propia cuenta de email, lo que os permitirá personalizar vuestra experiencia en EL PAÍS.

¿Tienes una suscripción de empresa? Accede aquí para contratar más cuentas.

En el caso de no saber quién está usando tu cuenta, te recomendamos cambiar tu contraseña aquí.

Si decides continuar compartiendo tu cuenta, este mensaje se mostrará en tu dispositivo y en el de la otra persona que está usando tu cuenta de forma indefinida, afectando a tu experiencia de lectura. Puedes consultar aquí los términos y condiciones de la suscripción digital.

Sobre la firma